Das geschah an den Aktienmärkten

Das dominierende Thema an den Märkten war die Künstliche Intelligenz. Das nicht wirklich ganz neue Thema erhält durch ChatGPT bei den Investoren eine vorher nie da gewesene Aufmerksamkeit. Die großen Tech-Konzerne befeuern das Thema durch innovative Ankündigungen im Bereich der KI und sorgen für atemberaubende Höhenflüge bei den Aktienkursen. Die Wertentwicklung der „großen Sieben“ (Amazon, Microsoft, Tesla, Apple, Alphabet, Nvidia und Meta) stützt den eher stagnierenden S&P 500 Index, der ohne diese in 2023 kaum Wertzuwachs generiert hat.

Wenn Märkte nur noch über wenige große Werte getrieben werden, haben aktive Manager, die in die Breite investieren, es besonders schwer ihre Benchmark zu schlagen. Die Zeit der aktiven Manager wird wiederkommen, sobald es zu größeren Korrekturen bei den Big-Techs kommt oder aber wieder Investitionen in die Marktbreite, insbesondere in die Small- und Mid-Caps, stattfinden. Für eine Korrektur bei den Big-Techs spricht das mittlerweile heiß gelaufene Thema KI. Die Erschließung des Themas wird zunächst für hohe Investitionen bei den Anbietern sorgen. Inwiefern sich dieser Aufwand auch monetarisieren lässt steht hingegen noch in den Sternen. Auch ist noch völlig unklar, ob wirklich die Big-Techs die Nase vorn haben, oder aber ein neuer Anbieter hervorkommt. Was jedoch schon jetzt festzustehen scheint ist, dass die Nutzer von KI deutlich ihre Kosten reduzieren können. Da die Nutzer jedoch nicht die Anbieter sind, scheint ein Blick auf den eher langweiligen breiten Markt umso attraktiver.

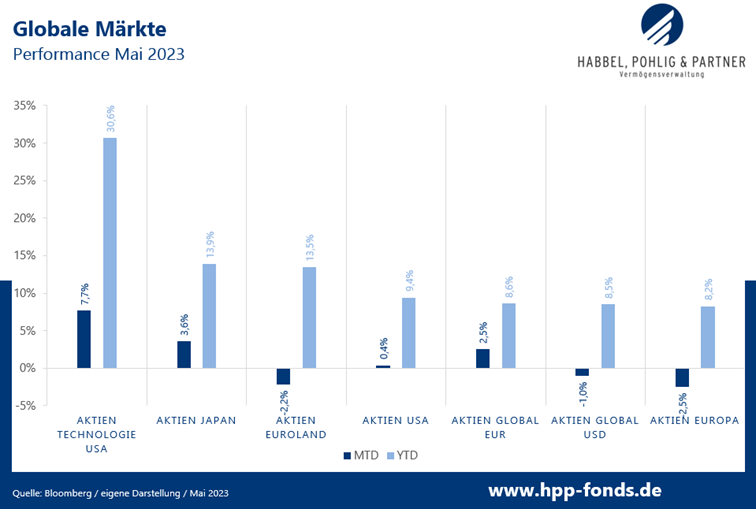

Auch im Mai dominierten die US-Tech-Werte das Geschehen, während die bis dato gut gelaufenen europäischen Märkte deutlich verloren. Die Spreizung zwischen US-Techs und globalen Aktien hat sich auf Jahressicht noch einmal vergrößert. Der eher weniger im Fokus stehende japanische Aktienmarkt konnte auch im Mai überzeugen und rentiert seit Jahresbeginn bei 13,9%.

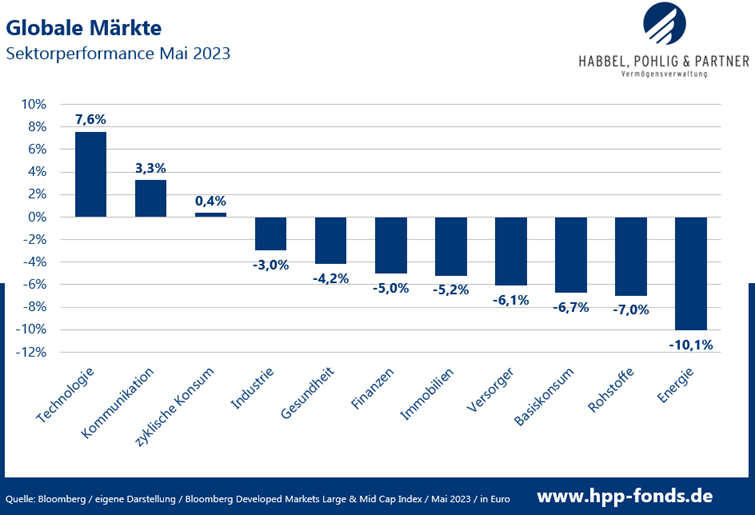

Auf Sektorebene entsteht ein konträres Bild zum Vorjahr. Während Technologie (u.a. Microsoft, Apple, Nvidia) und Kommunikation (u.a. Meta, Alphabet) das Geschehen dominieren, verlieren die im letzten Jahr dominierenden Energie- und Rohstoffwerte.

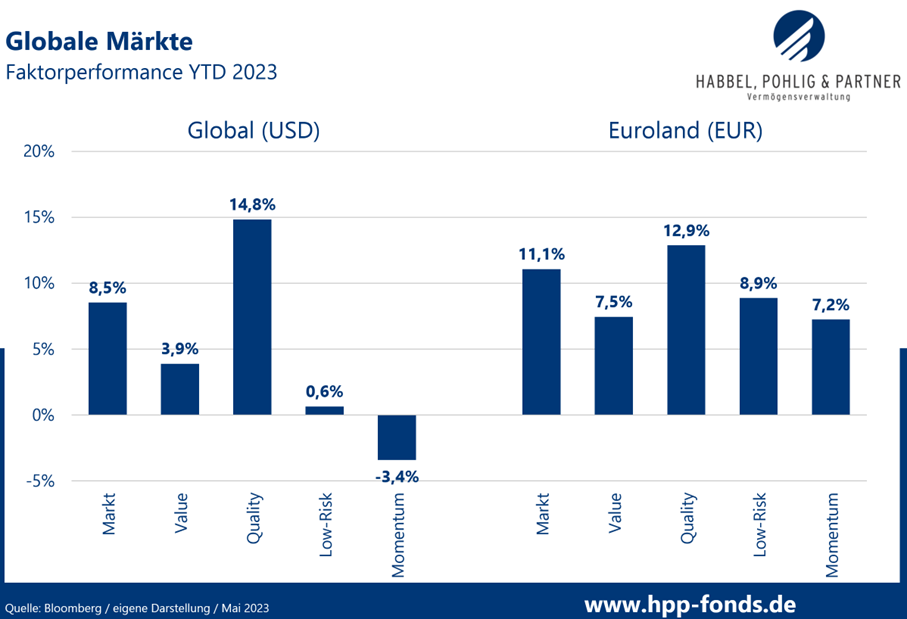

Bei den Stilen, konnte man in diesem Jahr nur mit Qualitätstiteln den Markt schlagen, während alle anderen Stile hinterherhinken. Die noch bis vor kurzem zur Renaissance ausgerufenen Value-Werte sind in diesem Jahr bisher die Verlierer. Value bleibt weiterhin, wie bereits in der letzten Dekade, ein nicht zu bevorzugender Anlagestil. Durch das Ausbleiben von stabilen Trends können Momentumansätze seit geraumer Zeit ihre Stärken nicht ausspielen.

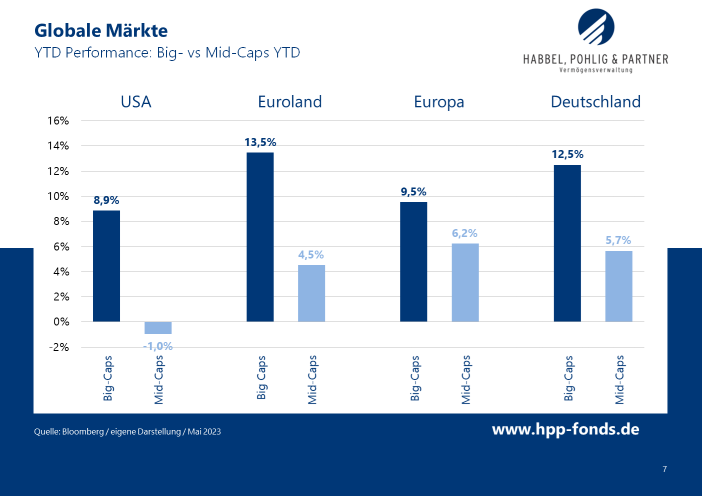

Nach 2022 sehen wir auch in 2023 eine deutliche Dominanz der Big- und Mega-Caps gegenüber der zweiten Reihe. Dies drückt allgemein die Outperformancemöglichkeit von aktiven Managern. Die Differenz zwischen amerikanischen Big- zu Mid-Caps beläuft sich seit Jahresanfang bereits auf fast 10%. Auch in Euroland und Deutschland sehen die Ergebnisse nur geringfügig anders aus. Da historisch Mid-Caps deutlich besser abschneiden und die Size-Prämie wissenschaftlich gut belegt ist, ergeben sich für breit orientierte Investoren weiterhin interessante Opportunitäten.

HP&P Global Equity +2,5% MTD |+5,8% YTD

HP&P Global Equity +2,5% MTD |+5,8% YTD

Anteilsklasse A: DE000A2QSG48 – Anteilsklasse R: DE000A2QSG55

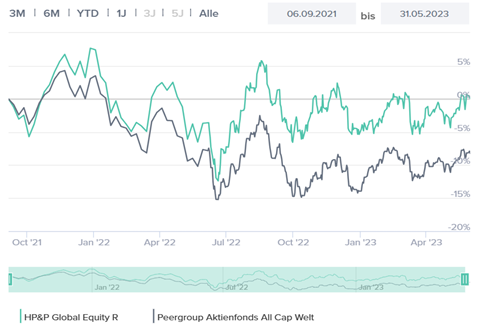

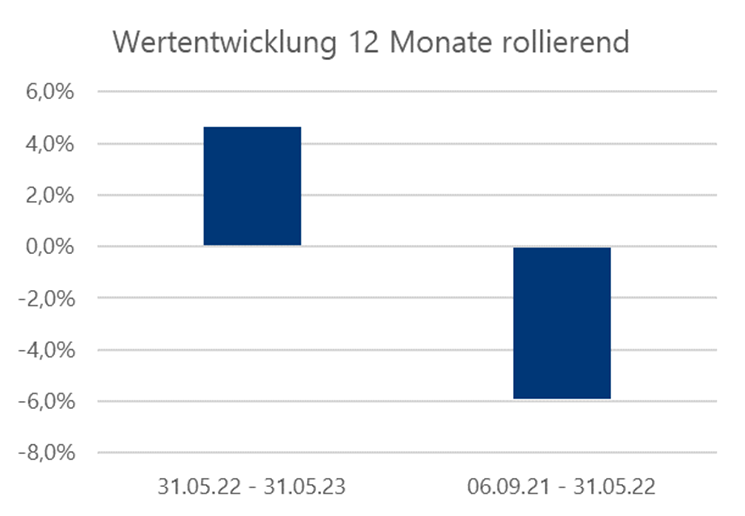

Trotz des widrigen Umfeldes für aktive Anlagestrategien hat der HP&P Global Equity im Mai um +2,5% und damit genauso stark wie die Benchmark zugelegt. Während das höhere Exposure in Qualitätstiteln half, bremste die höhere Ausrichtung in Momentum, Low-Risk und Mid-Caps. Dreht das Investmentumfeld wieder zu Gunsten des breiten Marktes, sind deutlich höhere relative Ergebnisse zu erwarten. Seit Fondsauflage schneidet der HP&P Global Equity Fonds deutlich besser als seine Peergroup ab.

Auch im Fondsportfolio dominieren US-Tech-Werte die Top-Liste. Im Gegensatz zur Benchmark jedoch die der zweiten Reihe. Besonders gut schnitt Rambus mit +49,3% ab. Der US-Chiphersteller ist vor allem auf den Bereich High-Speed-Schnittstellen spezialisiert und gehört mit einer Marktkapitalisierung von 7 Mrd. USD zu den kleinen Vertretern der Branche. Da das Produktportfolio attraktiv aufgestellt scheint, treiben Übernahme- spekulationen den Kurs.

Auch Synopsys ist dem Chipsegment zuzurechnen. Das Unternehmen ist ein wichtiger Zulieferer und Softwarelösungsanbieter für die boomende Chipindustrie. Die vorgelegten Quartalszahlen, sowie der Ausblick ließen den Kurs im Mai um fast 27% steigen.

Weniger rosig läuft es für die Anteilseigner des österreichischen Industriekonzerns Andritz. Trotz starkem Trend und zuletzt guten Zahlen korrigierte der Börsenkurs um -14,8%.

Quelle: Capinside

Quelle: Capinside

| MTD % | Die stärksten Portfoliotitel |

| +49,3% | Rambus (Technologie – USA) |

| +26,9% | Synopsys (Technologie – USA) |

| +21,1% | Palo Alto Networks (Technologie – USA) |

| MTD % | Die schwächsten Portfoliotitel |

| -14,0% | Telecom Plus (Kommunikation – U.K.) |

| -14,5% | Genpact (Technologie – USA) |

| -14,8% | Andritz (Industrie – Österreich) |

HP&P Euro Select UI Fonds -1,1% MTD | +1,1% YTD

Anteilsklasse A: DE0009790766 – Anteilsklasse B: DE000A2ARN30

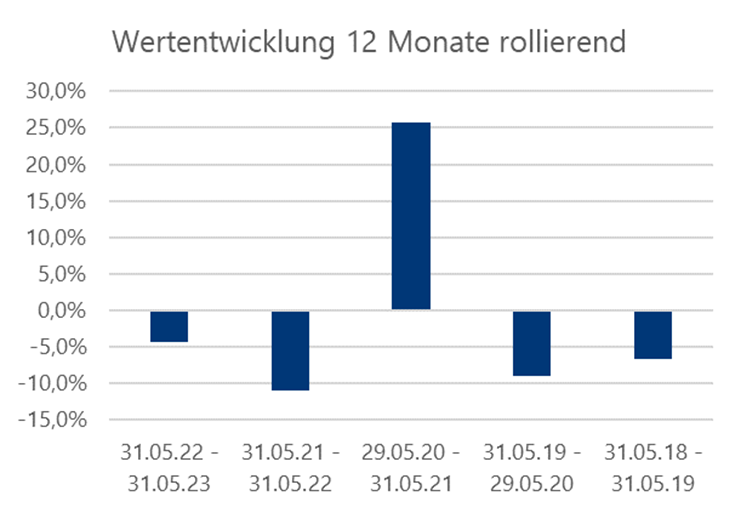

Der HP&P Euro Select UI Fonds verlor im Mai mit -1,1% etwas weniger als die Benchmark. Eine positive Selektion sorgte dafür, dass der Fonds trotz deutlich negativen Rahmenbedingungen, in Form von einer deutlichen Underperformance von Low-Risk-, Momentum- und Mid-Cap-Titeln, besser als der Markt abschnitt.

Der deutsche Versicherungskonzern Talanx schlägt die Analystenerwartungen deutlich und setzt sich an die Spitze der Top-Werte. Auf Platz zwei und drei profitieren mit dem niederländischen Mega-Cap ASML und der wesentlich kleineren ASM International zwei – dem Chipsegment zuzurechnenden – Unternehmen, von der Tech-Rally.

Um unser Fondsangebot noch trennschärfer auszurichten, stellen wir den derzeit in Euroland anlegenden dynamischen Aktienfonds (Marktrisiko etwa 75%) auf einen reinen europäischen Ansatz (Marktrisiko etwa 100%) am 1. Juni 2023 um. Neben der höheren Aktienmarktpartizipation wird durch die Ausweitung der Anlageregion und des Anlageuniversums das Chancenpotential erweitert. Weiterhin suchen wir die Titel mit unserer hauseigenen und bewährten HP&P Multi-Faktor-Strategie aus. Der Fonds wird ab dem 1. Juni HP&P Europe Equity heißen und Ziel ist es den Stoxx 50 NR Index zu schlagen.

Performance vs. adäquate Peergroup (seit Portfolioumstellung am 30.06.2020):

Quelle: Capinside

Quelle: Capinside

| MTD % | Die stärksten Portfoliotitel |

| +19,7% | Talanx (Versicherung – Deutschland) |

| +17,1% | ASML Holding (Technologie – Niederlande) |

| +14,5% | ASM International (Technologie – Niederlande) |

| MTD % | Die schwächsten Portfoliotitel |

| -10,7% | Iveco (Industrie – Italien) |

| -14,7% | Aurubis (Rohstoffe – Deutschland) |

| -14,8% | Andritz (Industrie – Österreich) |

HP&P Stiftungsfonds -0,6% MTD | -3,9% YTD

Anteilsklasse A: DE000A2QCXE0 – Anteilsklasse R: DE000A3C92Q3

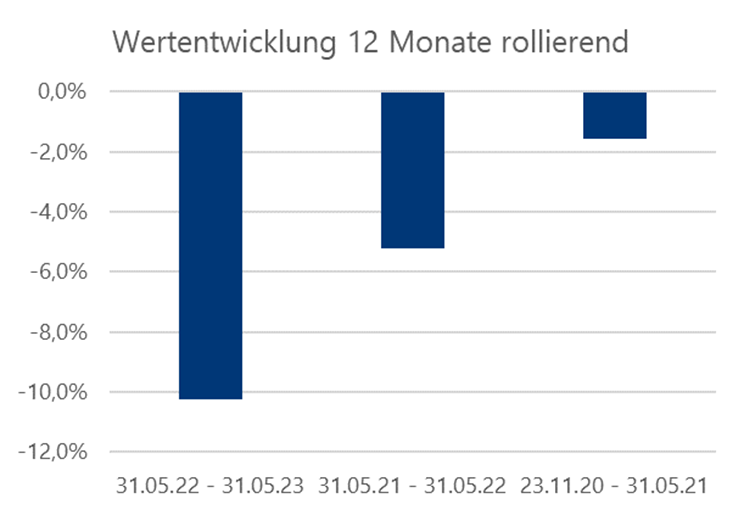

Der HP&P Stiftungsfonds verlor im Mai 0,6%. Da der Fonds in die Breite investiert und das Marktrisiko über Euro Stoxx 50 Future absichert, unterliegt er signifikant dem derzeit stark negativen Size-Effekt. Mit einer wieder besser laufenden Marktbreite ist eine deutlich bessere Performance zu erwarten. Mid-Caps underperformen nunmehr die größeren Werte seit 18 Monaten signifikant. Da sowohl das Auseinandertriften als auch die Länge des negativen Effektes ein historisches Ausmaß erreicht haben, scheint eine Gegenbewegung längst überfällig.

Quelle: Capinside Peergroupvergleich

Quelle: Capinside Peergroupvergleich

| MTD % | Die stärksten Portfoliotitel |

| +19,7% | Talanx (Versicherung- Deutschland) |

| +17,1% | ASML Holding (Technologie – Niederlande) |

| +14,5% | ASM International (Technologie – Niederlande) |

| MTD % | Die schwächsten Portfoliotitel |

| -10,6% | Krones (Industrie – Deutschland) |

| -14,8% | Andritz (Industrie – Österreich) |

| -15,6% | Bilfinger (Industrie – Deutschland) |

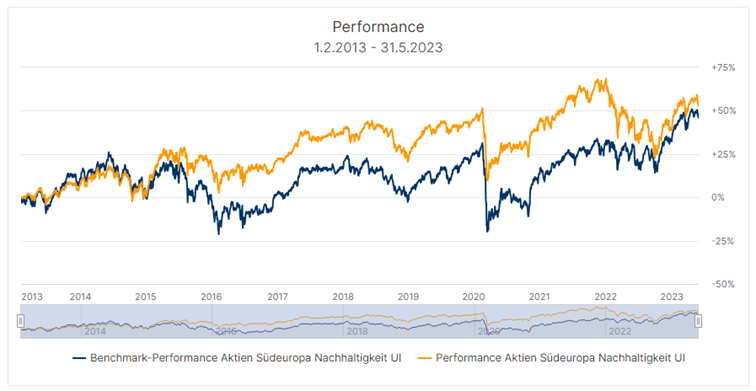

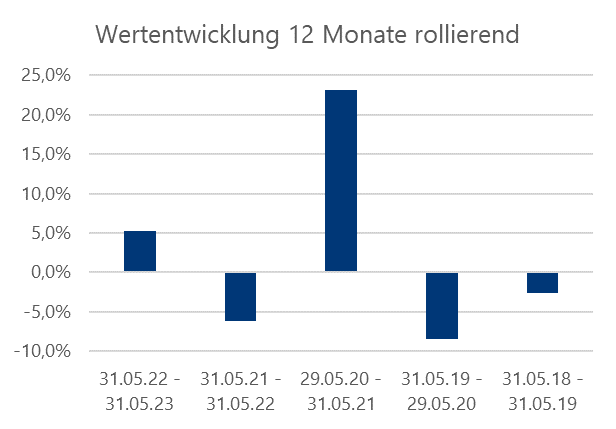

Aktien Südeuropa Nachhaltigkeit UI -2,3% MTD | +9,9% YTD

Aktien Südeuropa Nachhaltigkeit UI -2,3% MTD | +9,9% YTD

Anteilsklasse A: DE000A1J9A74

Wir blicken auf einen schwächeren Mai zurück. Die Wertentwicklung des Aktien Südeuropa Nachhaltigkeit UI liegt monatsisoliert bei -2,3%. Die Inflationsrate in der Eurozone ist erneut gefallen und lag im Mai bei 6,1% und damit 0,9% tiefer gegenüber April. Da wir jedoch nach wie vor weit von der 2% Zielmarke der europäischen Zentralbank entfernt sind, wird mit weiteren Zinsschritten gerechnet. Ein Großteil der Volkswirte rechnet für Juni und Juli noch mit Zinsschritten, danach sollte vorerst kein weiterer Zinsschritt folgen, was die Aktienmärkte sicher positiv aufnehmen werden. Die Eurozone konnte im Gegensatz zu Deutschland eine Rezession bisher abwenden. Zahlreiche Häuser haben zwar ihre Wachstumszahlen für das BIP reduziert sind aber für die Folgejahre deutlich positiver gestimmt. Sehr erfreulich fielen die BIP-Daten für die südeuropäischen Länder im Vergleich zu den breiten europäischen Märkten aus. Ein weiteres Risiko, der drohende Zahlungsausfall der USA, ist vom Tisch. Es gab eine Einigung. Der US-Kongress hat beschlossen die Schuldenobergrenze für zwei Jahre auszusetzen. Die weiter sinkende Inflation, das nahe Ende des Zinserhöhungszyklus in der Eurozone und ein weiter positives Stimmungsbild sollten den nötigen Nährboden für weitere Kurssteigerungen der europäischen Aktien liefern.

| MTD % | Die stärksten Portfoliotitel |

| +22,4% | National Bank of Greece (Finanzwesen – Griechenland) |

| +14,1% | Eurobank Ergasias (Finanzwesen – Griechenland) |

| +6,5% | Ferrari (Konsumgüter – Italien) |

| MTD % | Die schwächsten Portfoliotitel |

| -12,6% | Kering (Konsumgüter – Frankreich) |

| -16,7% | Vivendi (Kommunikation – Frankreich) |

| -22,6% | Teleperformance (Industrie – Frankreich) |

Für Fragen bitten wir um Kontaktaufnahme.