Das geschah an den Aktienmärkten

Im März musste die Hausbank der New Economy, die Silicon Valley Bank, ihre Pforte für immer schließen. Die SVB sammelte während der Niedrigzinsphase massenhaft Einlagen in der Startup- und Tech-Szene ein. Diese legte sie in langlaufende Rentenpapiere an. Solange kein Kunde an seine Einlagen möchte, eine plausible Vorgehensweise. Jedoch mit dem extremen Zinsanstieg benötigten immer mehr Kunden Liquidität zur Finanzierung ihrer Aktivitäten und zogen Einlagen ab. Die langlaufenden Rentenpapiere hatten sich jedoch durch den Zinsanstieg verbilligt und hätten mit hohem Verlust liquidiert werden müssen. Der Versuch sich am Kapitalmarkt weitere Liquidität durch eine Kapitalerhöhung zu besorgen, scheiterte an der schlechten Kommunikation und dem Timing des Vorstandes. Der ausgelöste Bankrun kostete nicht nur der Silicon Valley Bank das Dasein, sondern riss die altehrwürdige Credit Suisse, die sich seit längerem im Abwärtsstrudel befand, mit in das Jenseits. Durch das gemeinsame Eingreifen der Notenbanken und im Falle der Credit Suisse durch das beherzte Zugreifen der UBS, konnte Schlimmeres abgewendet werden. Dennoch notierte der Finanzsektor im März im tiefroten Bereich. Der Gesamtmarkt ließ sich hingegen vom Bankenbeben nicht beeindrucken und erklomm dank schwindender Zinsängste neue Hochs.

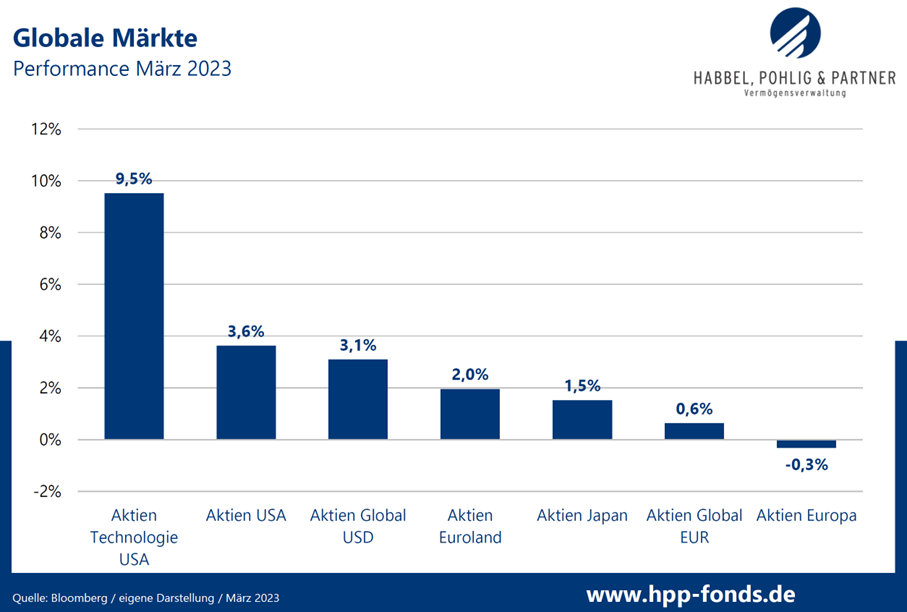

Im März zogen die amerikanischen Schwergewichte Microsoft, Apple, Amazon und Alphabet den Technologieindex nach oben. Die bis Dato gut gelaufenen Euroland Aktien konnten ebenfalls moderat zulegen, europäische Aktien verloren hingegen leicht an Wert. Durch den stärker werdenden Euro hatten zudem globale USD-Investoren eine deutlich höhere Performance als die Euro-Anleger in globalen Aktien zu verbuchen.

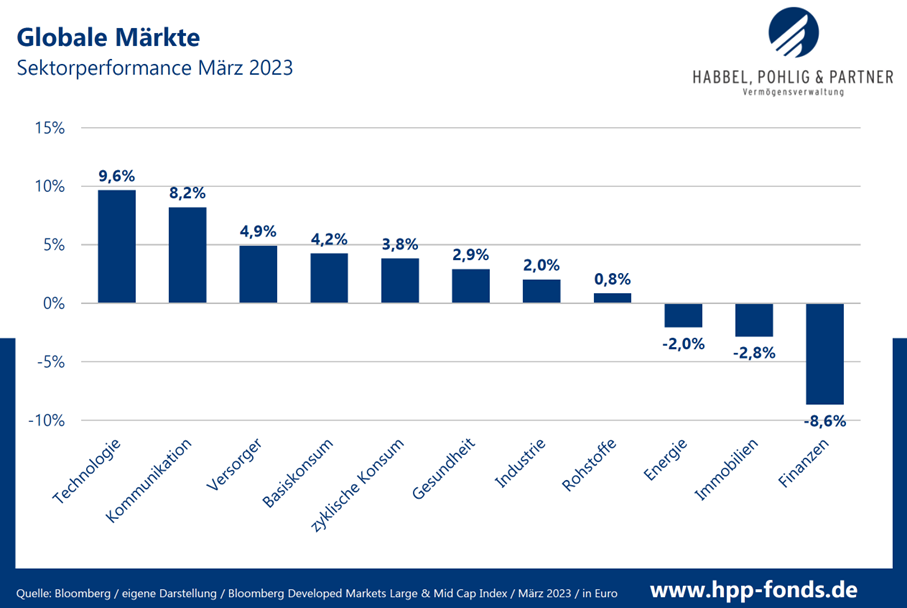

Bei den Sektoren kam der Finanzbereich durch die schwelende Bankenkrise unter Druck. Die beiden Big-Tech-lastigen Sektoren Technologie und Kommunikation konnten sich hingegen an die Spitze der Rangliste setzen. Die von der Inflation getriebenen Sektoren Energie und Rohstoffe waren im März unauffällig.

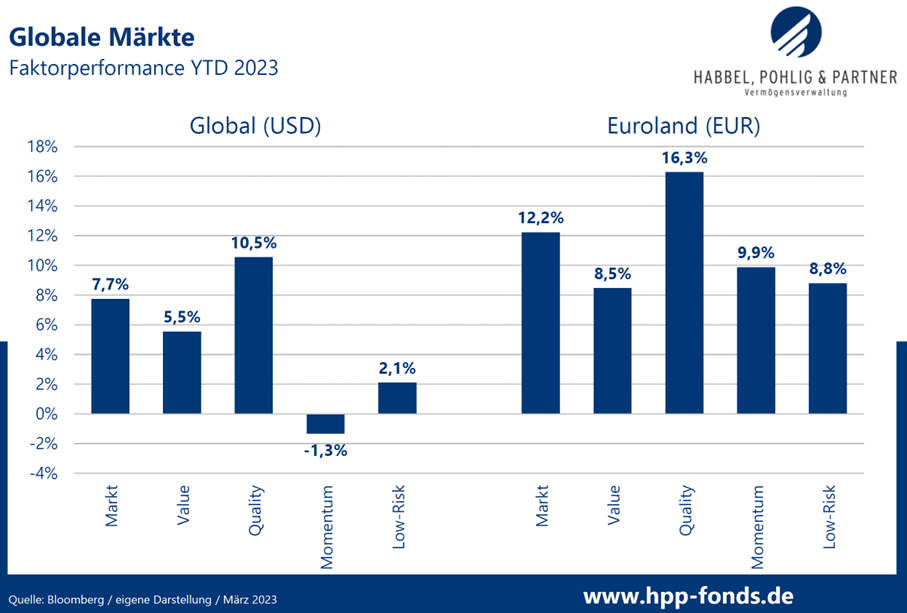

Auf Jahresbasis können Qualitätstitel, die sich durch eine hohe Rentabilität und niedrige Verschuldungsquoten auszeichnen, den breiten Markt schlagen. Titel mit hohem Momentum und niedrigem Risiko hatten hingegen gerade global das Nachsehen.

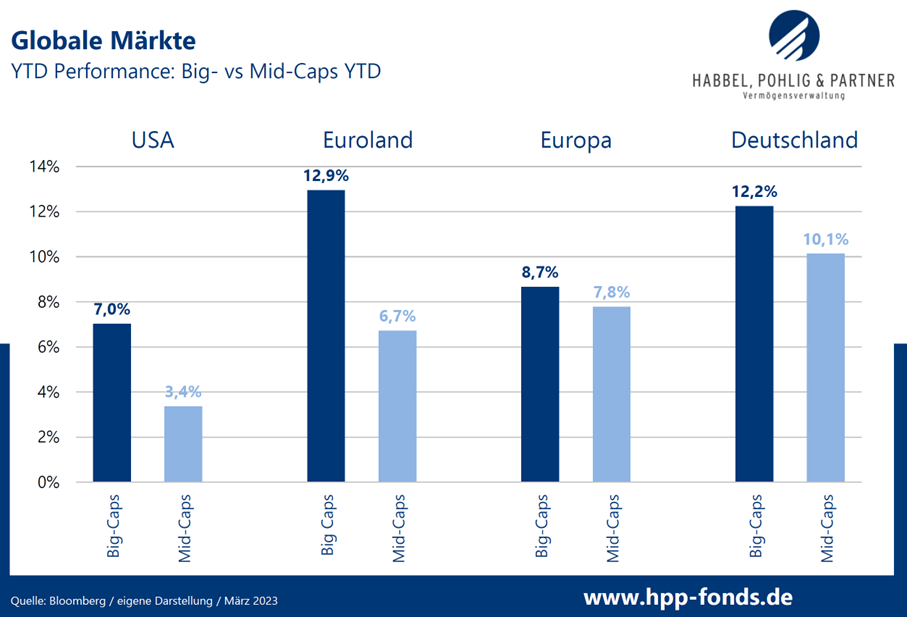

Aktive Investoren weichen meist stark von den passiven Benchmarks, die ein hohes Gewicht in Big-Caps haben, ab und investieren vermehrt in die Breite. Daher sind Phasen in denen Mid-Caps besser abschneiden auch oft Phasen in denen aktive Investoren überzeugen, während stärkere Big-Caps die relative Performance belasten. Im März gewannen Big-Caps gegenüber Mid-Caps massiv, was die relative Performance belastete. Seit Jahresanfang legte der Euro Stoxx 50 annähernd doppelt so stark zu wie die mittelgroßen Werte der Eurozone. Historisch hingegen schlagen Mid-Caps die Big-Caps in allen wichtigen Anlageregionen signifikant.

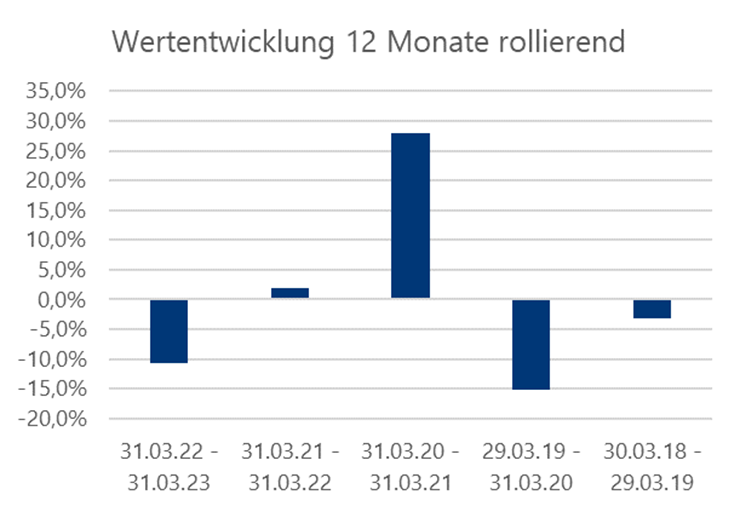

HP&P Global Equity -0,9% MTD |+4,2% YTD

Anteilklasse A: DE000A2QSG48 – Anteilklasse R: DE000A2QSG55

Der HP&P Global Equity Fonds verlor im März moderat -0,9%. Die Strategie des Fonds sucht aus einem Anlageuniversum von ca. 4500 Titeln die ganzeinheitlich attraktivsten Werte. Die Marktkapitalisierung spielt bei der Auswahl keine Rolle. Daher investiert der Fonds in die Marktbreite. Die März-Performance ist vor allem durch die schwache Entwicklung der Mid- gegenüber den Big-Caps zu erklären. Zudem belastete das erhöhte Exposure in Momentum- und Low-Risk-Titeln. Historisch sind die temporär belastenden Prämien jedoch deutlich positiv, so dass sich für chancenorientierte Anleger ein attraktiver Einstiegszeitpunkt bieten könnte.

Stärkster Portfoliotitel war wie bereits Vormonat der deutsche Chip-Konzern Elmos Semiconductor, den wir im letzten Newsletter bereits vorgestellt haben.

Das amerikanische IT-Unternehmen Adobe erreichte durch dessen PDF-Reader weltweite Bekanntheit. Um den Adobe-Reader entstand über die Jahre eine große Anzahl weiterer Services. Das Softwareunternehmen profitierte im März von der guten Entwicklung der Big-Tech-Unternehmen und legte in deren Sog 16,1% zu.

Das US-Technologieunternehmen Rambus gehört mit knapp 800 Mitarbeitern und einer Marktkapitalisierung von 5 Mrd. USD zu den kleineren Vertretern des Chip-Segments. Das ändert nichts an den guten Analystenempfehlungen und einer guten Geschäftsentwicklung. Rambus legte im März um 14,1% zu.

Der US-Finanzkonzern LPL Financial wurde hingegen von der Regionalbankenkrise negativ in Sippenhaft genommen. Zwar unterscheidet sich das Geschäftsmodell von Amerikas größtem Broker-Dealer signifikant von den klassischen Geschäftsbanken, die Marktteilnehmer machten dennoch einen Bogen um die meisten Finanzwerte.

Quelle: Capinside

| MTD % | Die stärksten Portfoliotitel |

| +16,4% | Elmos Semiconductor (Technologie – Deutschland) |

| +16,1% | Adobe (Technologie – USA) |

| +14,1% | Rambus (Technologie – USA) |

| MTD % | Die schwächsten Portfoliotitel |

| -16,5% | Tenaris (Energie – Italien) |

| -18,9% | T&D Holding (Finanzwesen – Japan) |

| -20,7% | LPL Financial (Finanzwesen – USA) |

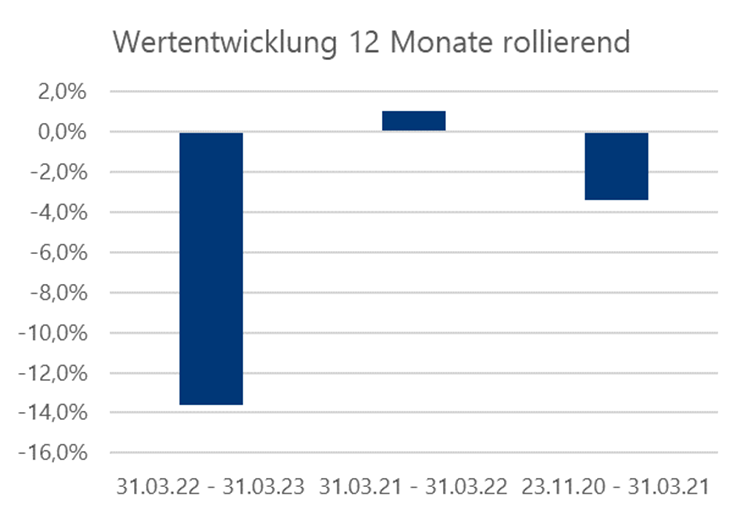

HP&P Euro Select UI Fonds -0,1% MTD | +3,4% YTD

Anteilklasse A: DE0009790766 – Anteilklasse B: DE000A2ARN30

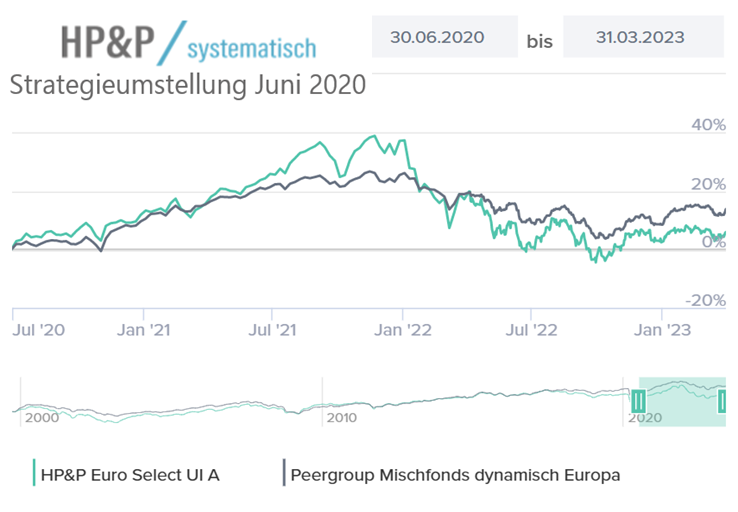

Auch der dynamische Aktienfonds HP&P Euro Select wird von der starken Entwicklung der Big- zu den Mid-Caps negativ beeinflusst. Sowohl die Dauer, als auch die Höhe des Auseinandertriftens der beiden Marktsegmente, hat historisch sehr hohe Ausprägungen erreicht. Eine Gegenbewegung scheint längst überfällig, lässt allerdings nach wie vor auf sich warten.

Der portugiesische Einzelhandelskonzern Jeronimo Martins, konnte im März positive Geschäftszahlen vorlegen und steigt um 1,3%.

Die Auftragseingänge beim österreichische Industrieunternehmen Andritz gestalten sich gut. Auch die Analysten heben den Daumen. Die Aktie legt um 10,2% zu.

Die italienische Finecobank wurde durch die Turbulenzen im Finanzsektor belastet. Der italienische Produzent von Stahlrohren für den Energiebereich Tenaris verlor durch die schwächere Entwicklung der Öl- und Gaspreise 16,5% im März.

Performance vs. adäquate Peergroup (seit Portfolioumstellung am 30.06.2020):

Quelle: Capinside

| MTD % | Die stärksten Portfoliotitel |

| +11,3% | Jeronimo Martins (Basiskonsum – Portugal) |

| +10,2% | Andritz (Industrie – Österreich) |

| +9,6% | L‘Oreal (Basiskonsum – Frankreich) |

| MTD % | Die schwächsten Portfoliotitel |

| -9,8% | UPM-Kymmene (Industrie – Finnland) |

| -13,5% | Finecobank (Finanzwesen – Italien) |

| -16,5% | Tenaris (Energie – Italien) |

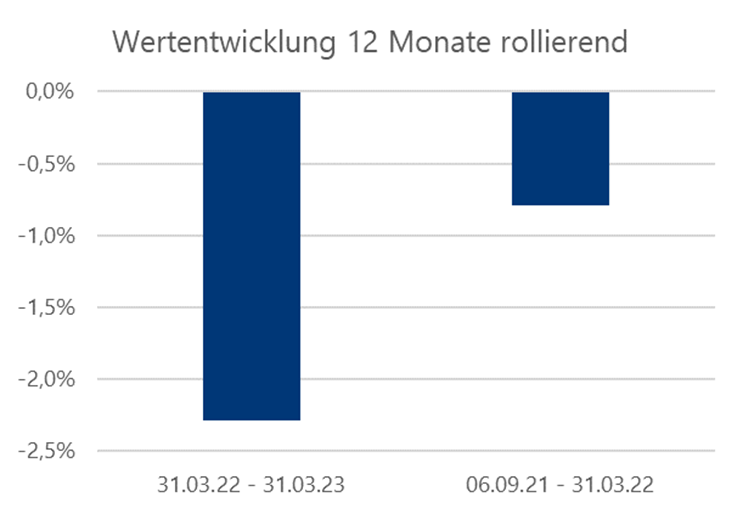

HP&P Stiftungsfonds -1,5% MTD | -2,4% YTD

Anteilklasse A: DE000A2QCXE0 – Anteilklasse R: DE000A3C92Q3

Auch der HP&P Stiftungsfonds wird vom schlechten Abschneiden von Mid-Caps, Low-Risk- und Momentumwerten belastet. Der Fonds sichert zudem einen Großteil des Marktrisikos mit Euro-Stoxx-50 Futures ab, was den negativen Size-Effekt verstärkt. Da es sich bei dem temporär negativen Size-Effekt um Prämien mit einem langfristig deutlich positiven Erwartungswert handelt, gehen wir von einer zukünftigen Erholung der Performance aus. Der Stiftungsfonds verlor im März -1,5%.

Quelle: Capinside Peergroupvergleich

| MTD % | Die stärksten Portfoliotitel |

| +12,8% | Sanofi (Gesundheit – Frankreich) |

| +11,3% | Jeronimo Martins (Basiskonsum – Portugal) |

| +10,2% | Andritz (Industrie – Österreich) |

| MTD % | Die schwächsten Portfoliotitel |

| -11,5% | Diasorin (Gesundheit – Italien) |

| -16,5% | BNP Paribas (Finanzen – Frankreich) |

| -24,2% | Bawag (Finanzen – Österreich) |

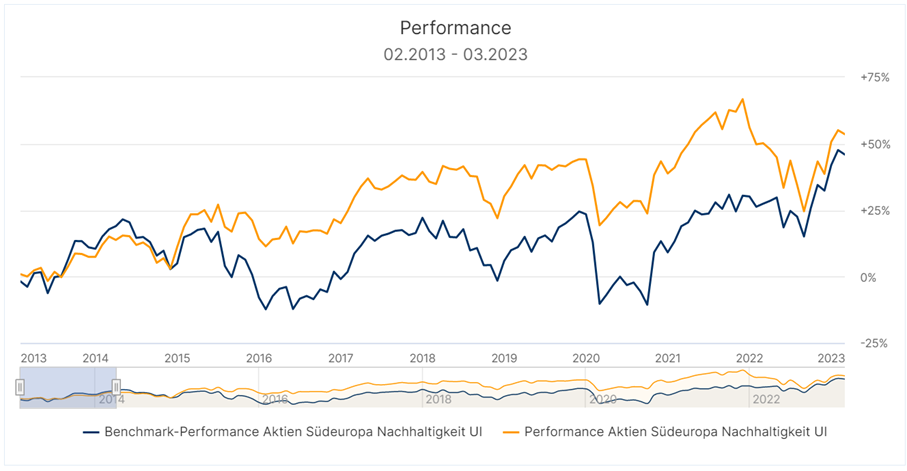

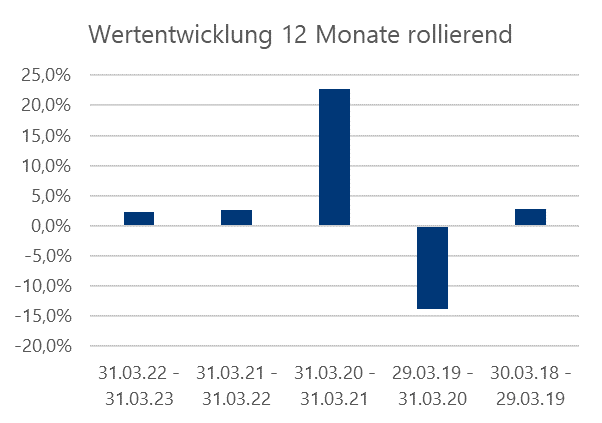

Aktien Südeuropa Nachhaltigkeit UI -1,0% MTD | +10,2% YTD

Aktien Südeuropa Nachhaltigkeit UI -1,0% MTD | +10,2% YTD

Anteilklasse A: DE000A1J9A74

Nach den beiden positiven Monaten Januar und Februar blicken wir auf einen leicht schwächeren März zurück. Die monatsisolierte Wertentwicklung des Aktien Südeuropa UI Nachhaltigkeit lag bei -0,97%. Seit Jahresbeginn beträgt die kumulierte Wertentwicklung 11,33%. Die Eurozone ist robuster als viele denken, so hat diese den Energieschock besser als erwartet überstanden. Der Einkaufsmanagerindex (PMI) ist im März auf 54,1 von 52,0 im Februar gestiegen und lag damit deutlich über den Erwartungen. Bezüglich der Lieferkettenprobleme sehen wir von Monat zu Monat eine immer deutlichere Entspannung, abzulesen unteranderem an den weiter sinkenden Wartezeiten bei globalen Lieferungen. Auch die Inflationsraten kommen von Ihren Tops herunter und entspannen viele Anleger. Spannend wird es, wie die europäische Zentralbank (EZB) das in ihren Zinsprognosen verarbeitet. Zuletzt hatte diese den Leitzins um 50 Basispunkte angehoben. Trotz des guten Verlaufs der europäischen Aktienmärkte sind diese gegenüber der eigenen Historie aber auch gegenüber den USA nach wie vor günstig bewertet. Insbesondere die Peripherie kann hier mit guten Bewertungszahlen glänzen. Die jüngsten Banken- und Rezessionssorgen hat der Markt turbulent, aber am Ende des Monats gut weggesteckt und verarbeitet. Wir sehen aufgrund der aufgeführten Punkte weiteres Kurspotenzial in den südeuropäischen Ländern.

| MTD % | Die stärksten Portfoliotitel |

| +12,8% | Sanofi (Gesundheit – Frankreich) |

| +10,0% | Interparfums (Konsum – Frankreich) |

| +9,9% | Moncler (Konsum – Italien) |

| MTD % | Die schwächsten Portfoliotitel |

| -13,5% | Finecobank (Finanzwesen – Italien) |

| -15,7% | National Bank of Greece (Finanzen – Griechenland) |

| -16,1% | Eurobank Ergasias (Finanzen – Griechenland) |

Für Fragen bitten wir um Kontaktaufnahme.