Springen Sie bei Bedarf gern über folgende Links direkt zum:

Update: HP&P Global Equity AK I (AK R) +2,6% (+2,6%) mtd. | +18,1% (+17,7%) ytd.

Update: HP&P Europe Equity +0,8% mtd. | +16,9% ytd.

Update: HP&P Stiftungsfonds -1,9% mtd. | +7,3% ytd.

Update: Aktien Südeuropa Nachhaltigkeit UI +2,6 mtd. | +14,8% ytd.

Webinaraufzeichnung mit Marc Ospald zum HP&P Global Equity vom 16.5.2024

Analyse des HP&P Global Equity im DER FONDS ANALYST

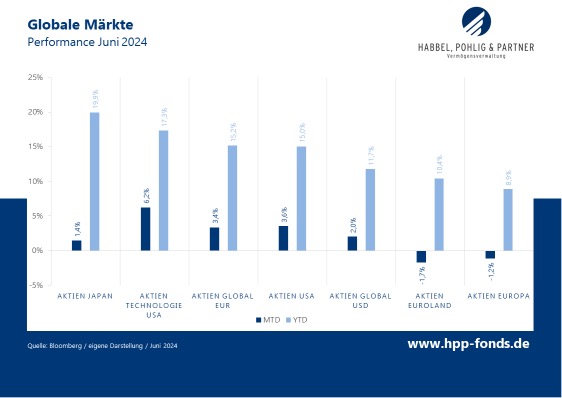

Die Olympischen Spiele in Paris sorgten im Juli für Begeisterung, doch die Märkte blieben von politischen Unsicherheiten und gemischten konjunkturellen Daten geprägt.

In den USA enttäuschten die privaten Arbeitsmarktzahlen und der Dienstleistungs-PMI fiel unter 50, was Zinssenkungen der Fed wahrscheinlicher machte. Trotz rückläufiger Inflation stiegen die Produzentenpreise stark an. Ein Attentat auf Trump erhöhte dessen Wahlsiegchancen, was Spekulationen über niedrigere Steuern und höhere Zölle auslöste. Die marktreibenden Technologie- und Kommunikationsaktien haben nach einem langen Aufwärtstrend eine Kurskorrektur erfahren und notieren im Minus. Dennoch bleiben sie auf Jahressicht weiterhin stark.

In der Eurozone herrschte Unsicherheit. Frankreich erlebte politische Turbulenzen und die vorgezogenen Parlamentswahlen haben die Finanzmärkte des Landes erheblich belastet. Deutschland verzeichnete eine deutliche Abnahme der Industrieproduktion und das ifo-Geschäftsklima sank zum dritten Mal in Folge. Die Inflation fiel auf 2,5%, während der PPI aufgrund niedrigerer Energiepreise stärker als erwartet zurückging.

In Asien stieg der Tankan-Index in Japan auf ein Zweijahreshoch, während Chinas GDP-Wachstum im zweiten Quartal enttäuschte. Die People’s Bank of China senkte überraschend die Zinsen, um die schwache Konjunktur zu stützen.

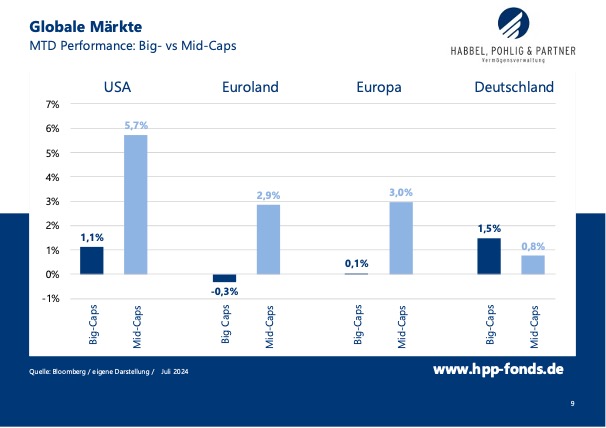

Besonders erfreulich war die Entwicklung der Mid Caps, die nach einer langen Schwächephase stark zulegen konnten und die Big Caps outperformten. In den vergangenen Monaten haben sich die Marktteilnehmer stark auf einige wenige Aktien an den amerikanischen Börsen konzentriert, bekannt als die „Glorreichen Sieben“. Diese Konzentration hat zu hohen Börsenbewertungen dieser Titel geführt. Gleichzeitig wurden kleinere Aktiengesellschaften, die Small- und Mid Caps, vernachlässigt. Dadurch weisen viele dieser kleineren Unternehmen nun attraktive Bewertungen auf und der Bewertungsabschlag erscheint ungewöhnlich hoch.

Auf Sektorebene zeigte der Aktienmarkt eine interessante Entwicklung. Nach der langen Hochphase, angetrieben durch die „Magnificent Seven“ (Apple, Amazon, Tesla, Nvidia, Alphabet, Microsoft und Meta), kühlten sich die Technologie- und Kommunikationssektoren merklich ab und gehörten zu den schlechtesten Performern dieses Monats.

Der Immobiliensektor legte stark zu und notiert nun seit Jahresanfang positiv. Industrieunternehmen setzten ihre positive Entwicklung fort und die Versorger erholten sich von ihrer Schwächephase im Juni. Alle Sektoren haben im Jahr 2024 einen positiven Wertzuwachs.

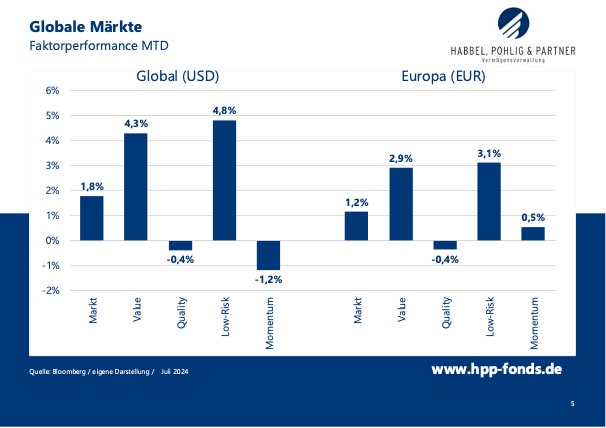

Im Juli entwickelten sich insbesondere globale Value- und Low-Risk-Titel besser als der Gesamtmarkt, während die auf Jahressicht erfolgreichen Momentum- und Qualitätsinvestoren das Nachsehen hatten. Ein ähnliches Bild zeigte sich in Europa, wo Value- und Low-Risk-Strategien ebenfalls erfolgreicher waren. Allerdings mussten hier, anders als im bisherigen Jahresverlauf, Momentuminvestoren relative Performanceeinbußen hinnehmen.

In fast allen betrachteten Regionen schnitten Mid Caps deutlich besser ab als Big Caps, mit Ausnahme von Deutschland. In den USA betrug die Differenz zugunsten der Mid Caps sogar mehr als 5%. Dadurch konnte die Marktbreite wieder an Boden gewinnen. Die Vergangenheit hat gezeigt, dass kleine und mittelgroße Unternehmen langfristig oft besser abschneiden als große Konzerne. Die jüngste Performance könnte der Startschuss für eine längere Aufholphase sein, die von vielen Investoren lange erwartet wurde.

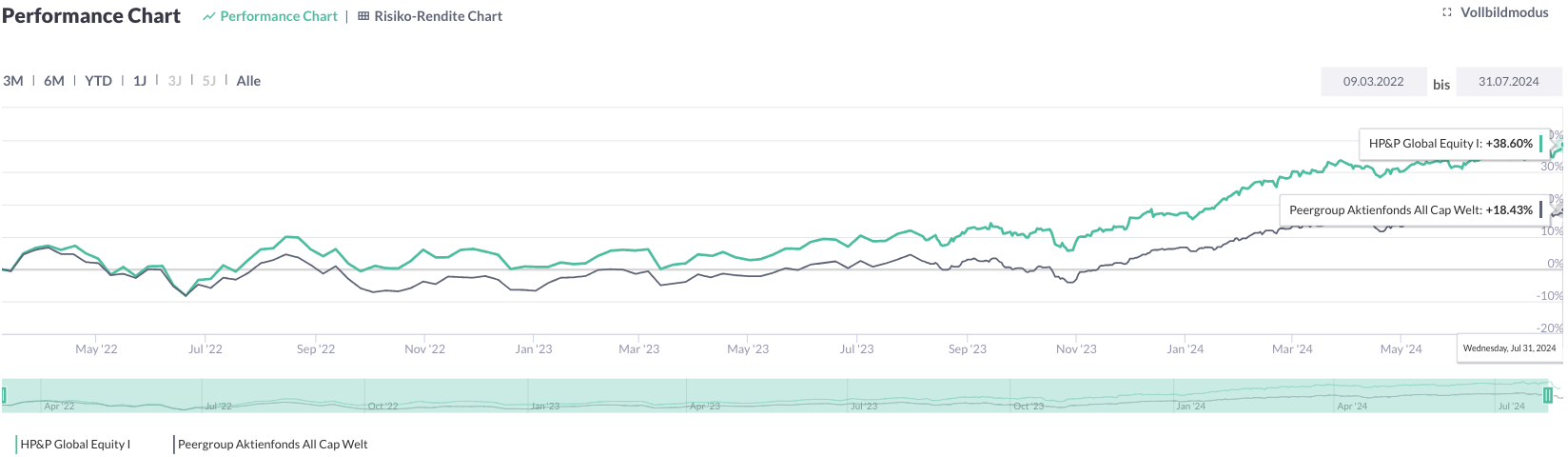

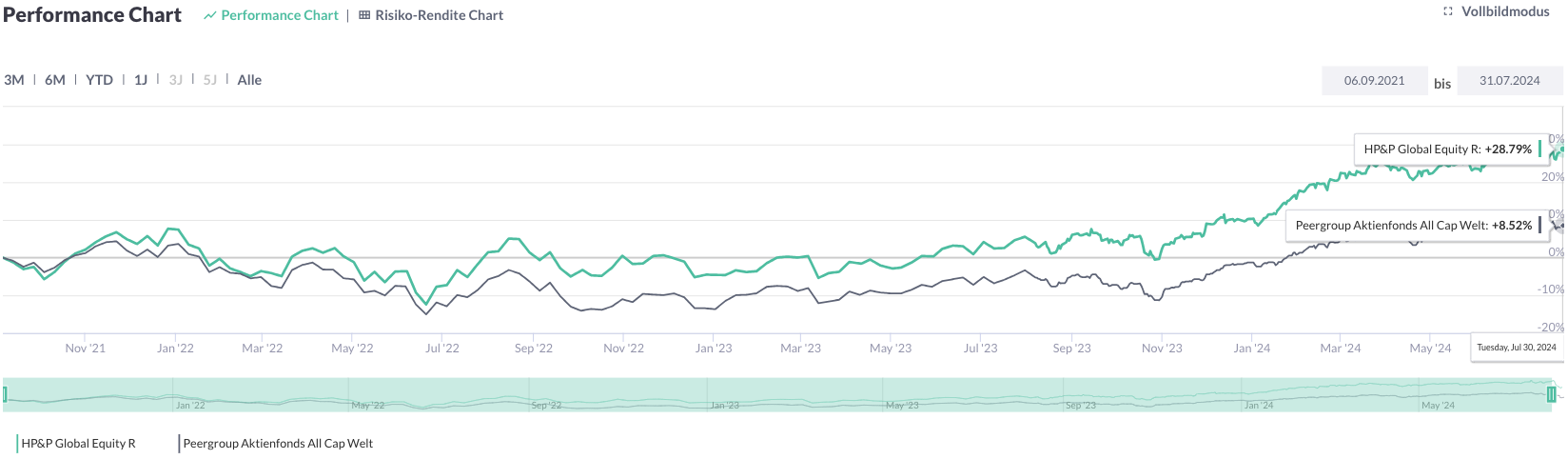

Anteilklasse I (A2QSG6): mtd.: +2,6% | ytd.: +18,1%

Anteilklasse R (A2QSG5) mtd.: +2,6% | ytd.: +17,7%

Anteilklasse A (A2QSG4) mtd.: +2,6% | ytd.: +17,7%

Der Fonds überzeugt im Juli mit einer Performance von +2,6%, während die Benchmark nur um 0,8% zugelegt hat. Die Gewinne seit Jahresanfang summieren sich nunmehr auf 18,1% (AK: I) bzw. 17,7% (AK: R und A). Im Gegensatz zu den Vormonaten entwickelten sich im Juli die Small- und Mid Caps in den USA deutlich besser als die Big – und Mega Caps. Diese Entwicklung kam dem Fonds zugute, da er breit diversifiziert ist und auch in Titel der zweiten und dritten Reihe investiert. Der ausgeprägte Low-Risk-Anlagestil des Fonds entwickelte sich deutlich besser als der Gesamtmarkt, während die Stile Momentum und Qualität sich gegenläufig entwickelten.

Commvault Systems mit Sitz in Tinton Falls, USA, ist im Bereich der Datenmanagementlösungen tätig ist. Das IT- Unternehmen erzielte mit rund 2.800 Mitarbeitern einen Umsatz von 839,2 Millionen US-Dollar. Mit einer Marktkapitalisierung von 6 Mrd. USD gehört das Softwareunternehmen zu Titeln der zweiten Reihe, abseits der Tech-Giganten. Das Unternehmen konnte die Anleger bei den Quartalszahlen überraschen und sich mit 24,6% im Juli an die Spitze der Portfoliowerte setzen. Seit Jahresbeginn hat der Aktienkurs um beachtliche 91,4 % zugelegt und damit einen schönen Gewinn zur positiven Portfolioperformance beigetragen. Das Unternehmen befindet sich seit Mitte 2023 in unserem Portfolio.

Morinaga & Co. war ursprünglich als kleines Familienunternehmen gestartet und hat sich heute zu einem der größten Süßwarenhersteller in Japan entwickelt, der mittlerweile über 3.000 Mitarbeiter beschäftigt. Mit einer Marktkapitalisierung von gerade einmal 1,6 Mrd. Euro gehört es zu den, für viele noch eher unbekannten Unternehmen. Im laufenden Monat konnte Morinaga trotz fehlender besonderer Nachrichten mit einem beeindruckenden Plus von 23,1 % ein neues Jahreshoch erzielen.

Das japanische Unternehmen MediPal Holdings Corporation ist im Großhandel mit pharmazeutischen Produkten, Kosmetika und sonstigen Waren des täglichen Bedarfs tätig. Mit rund 13.000 Mitarbeitern erzielte das Unternehmen im Fiskaljahr 2024 einen Umsatz von 22,72 Milliarden Euro. Medipal konnte die letzten Jahre kontinuierlich seine Erlöse steigern. Im Juli steht ein Kursanstieg von 18% zu Buche, der das Unternehmen auf ein neues Jahreshoch hievt.

Protector Forsikring ist ein norwegisches Versicherungsunternehmen mit Spezialisierung auf Sach- und Unfallversicherungen. Mit rund 500 Mitarbeitern erzielte das Unternehmen im vergangenen Jahr einen Umsatz von 913 Millionen Euro. Die Marktkapitalisierung beträgt 1,57 Milliarden Euro. Im Juli verzeichnete der Wert mit einem deutlichen Kursrückgang von 14,2 % den größten Einbruch seit 2022. Dieser Rückgang ist auf große Schadensfälle und eine schwächere Anlageperformance zurückzuführen. Trotz eines Gewinns pro Aktie von 3,1 NOK, verglichen mit 2,7 NOK im Vorjahr, konnte das Unternehmen die Erwartungen nicht erfüllen.

I-Tranche: Zum Vergrößern bitte den Chart anklicken:

R-Tranche: Zum Vergrößern bitte den Chart anklicken: Quelle: Capinside

Quelle: Capinside

| MTD % | Name | Branche | Land |

| 24,6% | COMMVAULT SYSTEMS INC | IT | UNITED STATES |

| 23,1% | MORINAGA & CO LTD | Basiskonsumgüter | JAPAN |

| 18,0% | MEDIPAL HOLDINGS CORP | Gesundheitswesen | JAPAN |

| MTD % | Name | Branche | Land |

| -13,8% | CADENCE DESIGN SYS INC | IT | UNITED STATES |

| -14,2% | PROTECTOR FORSIKRING ASA | Finanzwesen | NORWAY |

| -18,0% | STOLT-NIELSEN LTD | Industrie | BRITAIN |

Anteilklasse R: A2ARN3 – Anteilklasse A: 979076

Während sich der Aktienmarkt seitwärts bewegte, hat der Fonds um +0,8% zugelegt. Mit seinen 16,9% seit Jahresbeginn liegt dieser deutlich vor seinem Vergleichsindex (Stoxx 50 NR), der nur 12,0% erreicht.

Im Juli performten die Mid Caps in Europa besonders stark im Vergleich zu den Big Caps, welche sogar negativ notierten. Während die Ausrichtung auf den Anlagestil Low-Risk und die Marktbreite unterstützend wirken, bremst das Exposure zu Qualitätswerten die Performance.

Paragon Banking Group PLC, ein britisches Unternehmen im Finanzwesen, bietet eine breite Palette von Hypothekenvergabediensten an und betreut Kunden im gesamten Vereinigten Königreich. Mit rund 1.500 Mitarbeitern erwartet das Unternehmen für das Jahr 2024 einen Umsatz von 584,74 Millionen Euro. Die Marktkapitalisierung des Unternehmens beträgt etwa 2 Milliarden Euro. Der Aktienkurs stieg im Vorfeld der Zahlen, die Ende Juli veröffentlicht wurden und die Erwartungen leicht übertrafen.

Die französische Firma Gaztransport & Technigaz (GTT) ist ein bekannter Name unter Energie-Insidern. Seit dem Versiegen der russischen Gaslieferungen spielt GTT eine zentrale Rolle in Europas Energieversorgung. Das Unternehmen ist Marktführer in der Technologie für Kältetanks, die für den Transport von Flüssigerdgas (LNG) auf Schiffen unerlässlich sind. Mit rund 700 Mitarbeitern erzielte das Unternehmen im Fiskaljahr 2023 einen Umsatz von 427,7 Millionen Euro. Die Marktkapitalisierung des Unternehmens beträgt 4,7 Milliarden Euro. Nach der Veröffentlichung der Ergebnisse im Juli stieg der Aktienkurs um 11,9 %.

Der Eli Lilly-Konkurrent Novo Nordisk A/S, der lange zu den Gewinnern gehörte, trifft es in diesem Monat gleich doppelt. Der Aktienkurs verlor 9,4%. Der Rückgang erfolgte, nachdem Konkurrenten wie Viking Therapeutics und Roche Fortschritte bei ihren Adipositas-Medikamenten bekanntgaben. Zusätzlich zeigte eine Analyse der US-Zeitschrift «JAMA Internal Medicine», dass Eli Lillys Mounjaro zu einem größeren Gewichtsverlust führt als Novo Nordisks Ozempic. Dies führte zu einem Abverkauf der Aktien von Novo Nordisk. Trotz dieser Rückschläge hat der Titel in diesem Jahr bisher um etwa 31,6 % zugelegt.

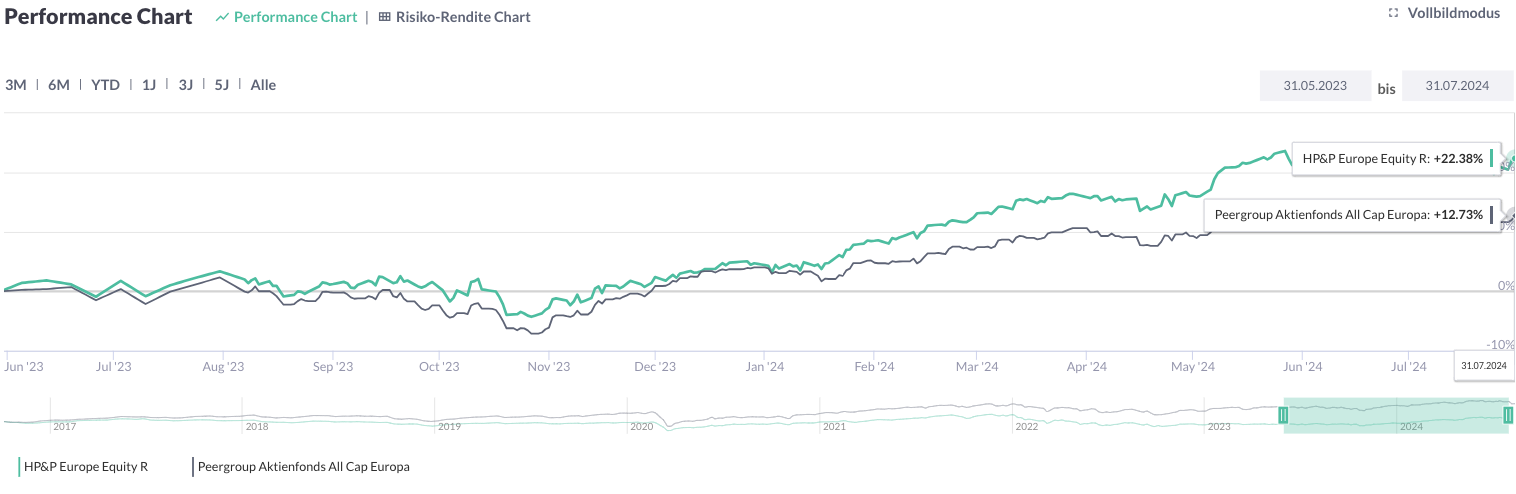

Seit Umstellung auf einen reinen europäischen Aktienfonds (per 31. Mai 2023) hat dieser seine Benchmark und seine Peergroup deutlich übertroffen.

Performance vs. Benchmark (seit Strategieumstellung am 31.05.2023).

Zum Vergrößern, bitte den Chart anklicken:

Quelle: Capinside.com

| MTD % | Name | Branche | Land |

| 12,1% | PARAGON BANKING GROUP PLC | Finanzwesen | BRITAIN |

| 11,9% | GAZTRANSPORT ET TECHNIGA SA | Energie | FRANCE |

| 9,7% | UNICREDIT SPA | Finanzwesen | ITALY |

| MTD % | Name | Branche | Land |

| -9,4% | NOVO NORDISK A/S-B | Gesundheitswesen | DENMARK |

| -14,2% | PROTECTOR FORSIKRING ASA | Finanzwesen | NORWAY |

| -18,0% | STOLT-NIELSEN LTD | Industrie | BRITAIN |

Anteilklasse R: A3C92Q – Anteilklasse A: A2QCXE

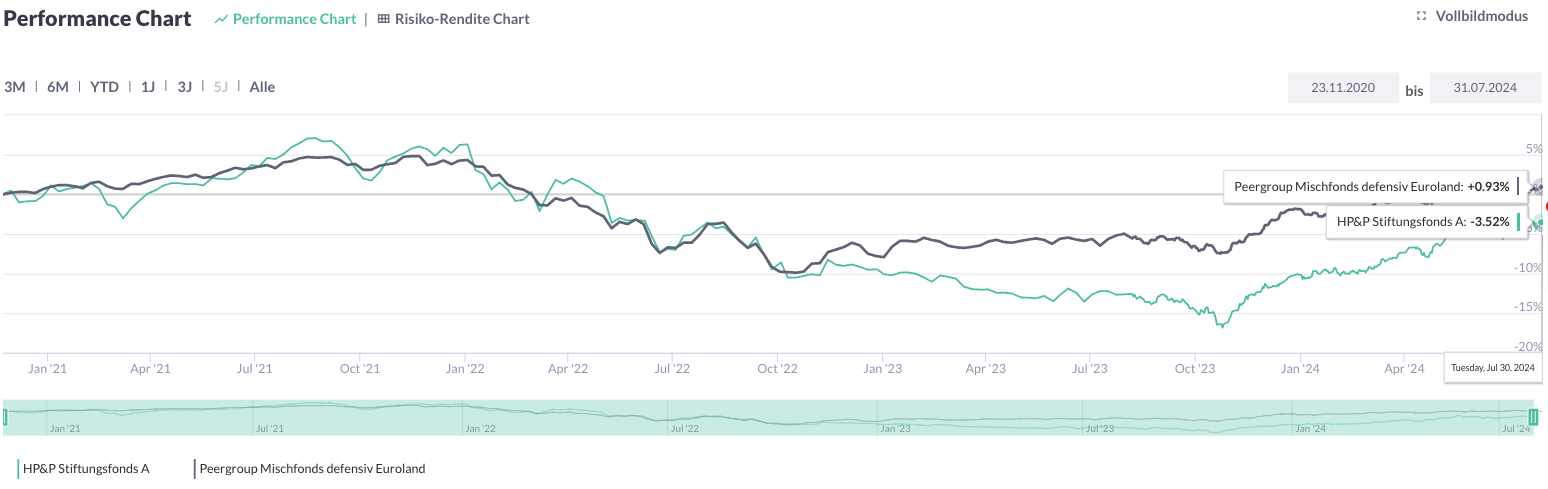

Mit einem Anstieg von 1,9% liegt der Fonds und seit Jahresbeginn 7,3% im Plus. Die starke Performance der Mid Caps in Europa sowie die Ausrichtung auf den Anlagestil Low Risk wirkten sich im Juli positiv auf die Performance aus, während das Qualitätsexposure Performance kostete. Trotz des bisher widrigen Marktumfelds im Jahr 2024 erzielte der Fonds durch hohe Selektionsgewinne eine deutlich positive Jahresperformance. Sollte die Marktbreite weiter an Auftrieb gewinnen, würde sich dies positiv auf die Performance des Fonds auswirken.

Zum Vergrößern, bitte den Chart anklicken:

Quelle: Capinside.com

| MTD % | Name | Branche | Land |

| 23,9% | ATOSS SOFTWARE SE | IT | GERMANY |

| 21,9% | KONECRANES OYJ | Industrie | FINLAND |

| 15,8% | BANCO COMERCIAL PORTUGUES | Finanzwesen | PORTUGAL |

| MTD % | Name | Branche | Land |

| -7,6% | BRUNELLO CUCINELLI SPA | Nicht-Basiskonsumgüter | ITALY |

| -8,2% | KEMIRA OYJ | Roh-, Hilfs- & Betriebsstoffe | FINLAND |

| -11,6% | ASML HOLDING NV | IT | NETHERLANDS |

A1J9A7 / DE000A1J9A74

Der Aktienfonds, der auf die Märkte in Italien, Spanien, Portugal, Frankreich und Griechenland fokussiert ist, liegt im Juli mit 2,6% auf Benchmarkniveau. Seit Jahresbeginn weist der Fonds eine Wertsteigerung von 14,8% aus, was ungefähr vier Prozentpunkte über dem Vergleichsindex liegt.

Die Banco Comercial Português, S.A. (BCP) verzeichnete im letzten Monat einen Kursanstieg von 15,8 %. BCP bietet diverse Finanzdienstleistungen und ist in Europa, Amerika, Afrika und China tätig. Mit rund 13.000 Mitarbeitern erzielte BCP 2023 einen Umsatz von 3,8 Milliarden Euro und hat eine Marktkapitalisierung von 5,45 Milliarden Euro. Der positive Kursanstieg ist auf den verbesserten Fitch-Ausblick zurückzuführen.

Die Cementir Holding NV aus Italien stieg um 11,8 % und die Unicredit SPA verzeichnete einen Anstieg von 9,7 %.

Auf der negativen Seite fiel die Maire Spa um 5,2 %, Hermès International um 5,5 % und Accor SA um 7,1 %.

Südeuropa profitiert weiterhin vom EU-Wiederaufbaufonds und bietet eine hohe Anzahl attraktiver Unternehmen.

Quelle: Universal Investment

| MTD % | Name | Branche | Land |

| 15,8% | BANCO COMERCIAL PORTUGUES-R | Finanzwesen | PORTUGAL |

| 11,8% | CEMENTIR HOLDING NV | Roh-, Hilfs- & Betriebsstoffe | ITALY |

| 9,7% | UNICREDIT SPA | Finanzwesen | ITALY |

| MTD % | Name | Land | ||

| -5,2% | MAIRE SPA | Industrie | ITALY | |

| -5,5% | HERMES INTERNATIONAL | Nicht-Basiskonsumgüter | FRANCE | |

| -7,1% | ACCOR SA | Nicht-Basiskonsumgüter | FRANCE | |

Mit freundlichen Grüßen

Ihr Team von Habbel, Pohlig und Partner

Disclaimer:

Die Angaben dienen ausschließlich Marketing- und Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen dar. Das Sondervermögen weist aufgrund seiner Zusammensetzung und Anlagepolitik ein nicht auszuschließendes Risiko erhöhter Volatilität auf, d.h. in kurzen Zeiträumen nach oben oder unten stark schwankender Anteilpreise. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen (Wesentliche Anlegerinformationen, Verkaufsprospekt, Jahres- und Halbjahresbericht) zum Investmentvermögen. Verkaufsunterlagen zu allen Investmentvermögen der Universal-Investment sind kostenlos bei Ihrem Berater / Vermittler, der zuständigen Verwahrstelle / Depotbank oder bei Universal-Investment GmbH unter www.universal-investment.com erhältlich. Eine Zusammenfassung Ihrer Anlegerrechte in deutscher Sprache finden Sie auf www.universal-investment.com/media/document/Anlegerrechte. Zudem weisen wir darauf hin, dass die Universal-Investment GmbH bei Fonds, für die sie als Verwaltungsgesellschaft Vorkehrungen für den Vertrieb der Fondsanteile in EU-Mitgliedstaaten getroffen hat, beschließen kann, diese gemäß Artikel 93a der Richtlinie 2009/65/EG und Artikel 32a der Richtlinie 2011/61/EU, insbesondere also mit Abgabe eines Pauschalangebots zum Rückkauf oder zur Rücknahme sämtlicher entsprechender Anteile, die von Anlegern in dem entsprechenden Mitgliedstaat gehalten werden, aufzuheben.

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Die Ermittlung der Wertentwicklung erfolgt nach der BVI-Methode (ohne Berücksichtigung von Ausgabeaufschlägen). Bei einem Anlagebetrag von EUR 1.000,00 über eine Anlageperiode von fünf Jahren und einem Ausgabeaufschlag von 5 Prozent würde sich das Anlageergebnis im ersten Jahr um den Ausgabeaufschlag in Höhe von EUR 50,00 sowie um zusätzlich individuell anfallende Depotkosten vermindern. In den Folgejahren kann sich das Anlageergebnis zudem um individuell anfallenden Depotkosten vermindern. Die Fondsperformance gemäß BVI-Methode ist die prozentuale Änderung des Anteilwertes zwischen Beginn und Ende des Berechnungszeitraums. Dabei wird von der Wiederanlage evtl. Ausschüttungen ausgegangen.