Das geschah an den Aktienmärkten

Die Hoffnung auf niedrigere Inflationszahlen, entspanntere Notenbankpolitik und ein „Softlanding“ der Konjunktur, beflügelten die Märkte zum Jahresstart. Sowohl Aktien als auch Rentenindizes konnten deutlich zulegen. Es wurden vor allem Werte mit höherem Risikoprofil bevorzugt. So konnten unter anderem die im letzten Jahr gescholtenen Big-Tech-Unternehmen zum Jahresstart den Gesamtmarkt deutlich hinter sich lassen. Zudem legten die Verliererwerte von 2022 wesentlich stärker an Wert zu, wie die Gewinner des letzten Jahres. Die Frage wird nun sein, wie viel Potential nach diesem Lauf noch nach oben ist? Weiterhin bleibt die politische Lage angespannt und wird den Markt im neuen Jahr maßgeblich beeinflussen.

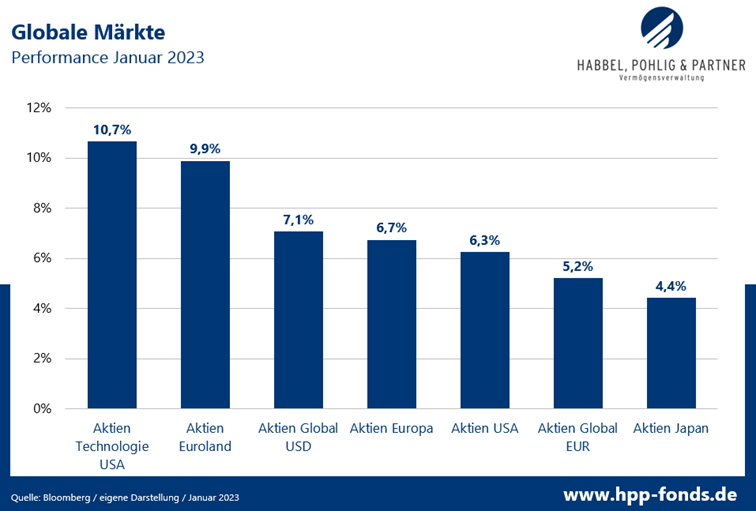

In Januar gewannen allen voran amerikanische Technologiewerte gefolgt von Aktien der Eurozone an Wert. Aufgrund der Aufwertung des Euros gegenüber des US-Dollars, legten globale Aktien in USD wesentlich stärker als in Euro zu. Am unteren Ende befinden sich japanische Aktien, die mit 4,4% jedoch keineswegs einen schlechten Start erwischten.

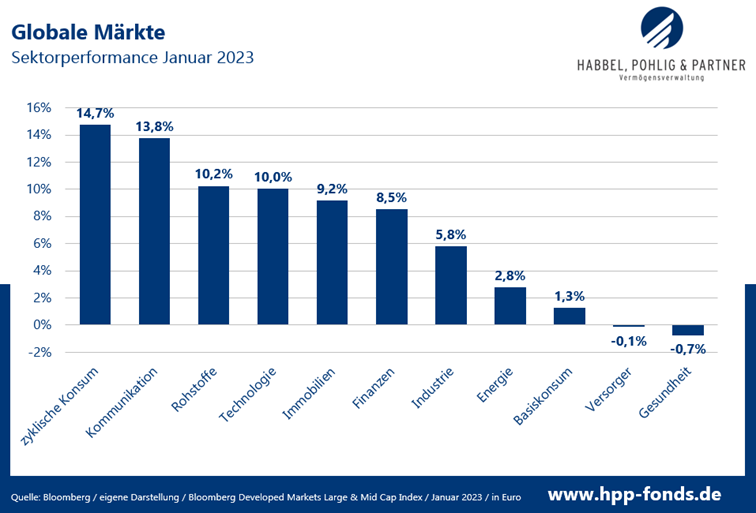

Auf Sektorebene ist der Hang zu mehr Risiko deutlich zu erkennen. So legten zyklische Konsumwerte und der Sektor Kommunikation, zu dem u.a. die Big-Tech-Werte META und Alphabet zählen, am deutlichsten zu. Auch konnten Technologiewerte und konjunkturabhängige Rohstoffunternehmen ihren Wert steigern. Die defensiven Sektoren Versorger und Gesundheit schlossen den Monat hingegen negativ ab.

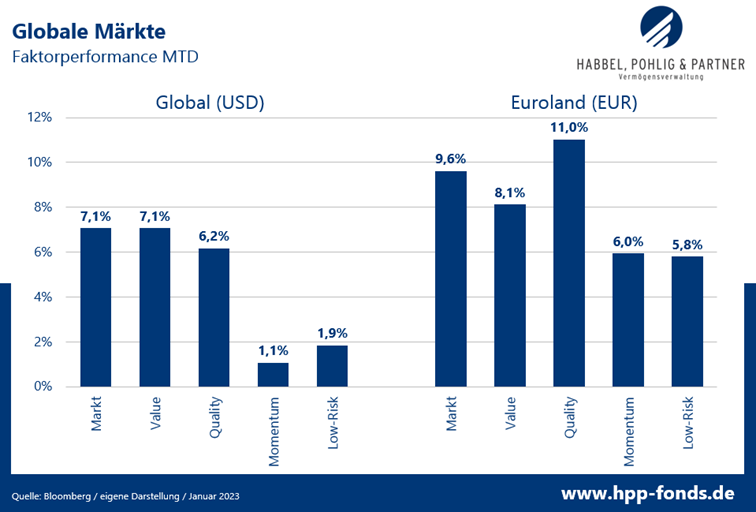

Qualitäts- und Value-Aktien performten annähernd auf Marktniveau, während Momentum- und Low-Risk-Aktien sowohl global, als auch in Euroland einen schlechten Jahresstart erwischten. Im Gegenzug stiegen Aktien mit hohem Risiko überproportional. Strategien die mehrere Faktoren kombinieren hatten es im Januar schwer mit dem Markt Schritt zu halten.

HP&P Global Equity +2,9% MTD |+2,9% YTD

HP&P Global Equity +2,9% MTD |+2,9% YTD

Anteilklasse A: DE000A2QSG48 – Anteilklasse R: DE000A2QSG55

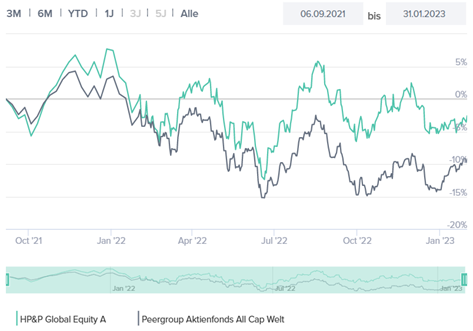

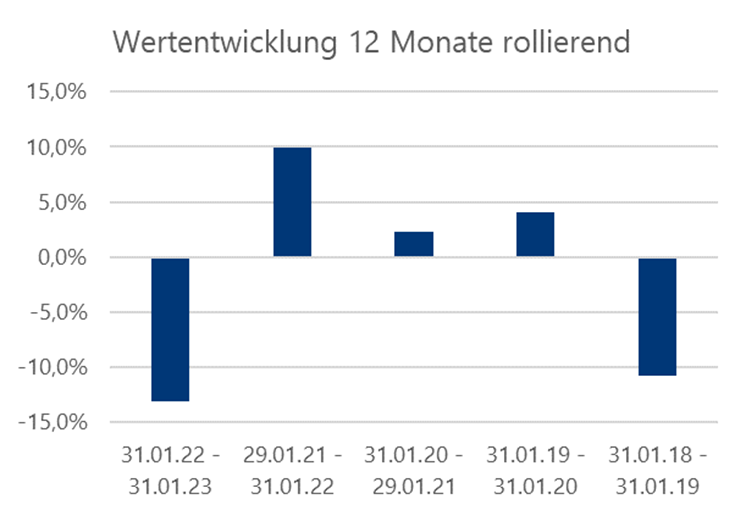

Der HP&P Global Equity Fonds stieg im Januar um +2,9% und damit weniger stark als der globale Aktienmarkt. Die Differenz ist vor allem über die Ausrichtung unseres Portfolios zu erklären. Wir haben durch unsere Multi-Faktor-Strategie ein höheres Gewicht an Momentum- und Low-Risk-Titeln und quasi kein Exposure in „High-Risk-Werten“. Da wir unsere Investments breit streuen und die Benchmarkgewichtung eine untergeordnete Rolle spielt, sind wir nicht in den Big-Tech-Unternehmen (Amazon, Apple, etc.) investiert, die wiederum die Performance des Gesamtmarktes im Januar getrieben haben. Langfristig ist die Ausrichtung auf die Stile Qualität, Momentum und Qualität, sowie das stärkere Exposure in Titeln der zweiten Reihe aussichtsreich, so dass temporäre Rücksetzer ein guter Einstiegszeitpunkt sein könnten.

Stärkster Portfoliotitel war der niederländische Tech-Konzern ASML Holding. Das Unternehmen präsentierte zum Monatsende Zahlen, die den bis dorthin guten Lauf bestätigten. Hier treffen eine hohe Profitabilität und Preissetzungsmacht auf ein volles Auftragsbuch.

Das italienische Industrieunternehmen Danieli & C. Officine Meccaniche ist einer der führenden Anbieter im Anlagenbau für die Metallindustrie. Dennoch gehört das Unternehmen mit einer Marktkapitalisierung von 1,6 Mrd. Euro zu den kleineren Titeln des Portfolios. Die Analysten sind für den Titel mehrheitlich positiv gestimmt. Der Kurs stieg im Januar um 19,6%.

Der Kurs des amerikanischen Beratungsunternehmens Booz Allen Hamilton stieg im Vorjahr um knapp 26%. Trotz leicht besser als erwarteter Zahlen, befindet sich das Unternehmen mit -11,1% zum Jahresstart am Ende der Portfolioperformanceliste.

Quelle: Capinside

Quelle: Capinside

| MTD % | Die stärksten Portfoliotitel |

| +19,6% | ASML Holding (Technologie – Niederlande) |

| +19,6% | Danieli & C. (Industrie – Italien) |

| +18,7% | Hermes International (zyklischer Konsum – Frankreich) |

| MTD % | Die schwächsten Portfoliotitel |

| -8,0% | Axfood (Basiskonsum – Schweden) |

| -8,5% | Telecom Plus (Kommunikation – U.K.) |

| -11,1% | Booz Allen Hamilton (Industrie – USA) |

HP&P Euro Select UI Fonds +3,7% MTD | +3,7% YTD

Anteilklasse A: DE0009790766 – Anteilklasse B: DE000A2ARN30

Der dynamische Aktienfonds HP&P Euro Select konnte im Januar um 3,7% zulegen und damit weniger stark als sein Vergleichsindex. Im Wesentlichen ist die Performance auf die Ausrichtung des Portfolios auf Qualitäts-, Momentum- und Low-Risk-Werten, sowie die Gleichgewichtung der Titel zurückzuführen. Auch in der Eurozone liefen im Januar vermehrt Big-Caps und Titel mit höherem Risiko. Da die Portfolioausrichtung jedoch langfristig vorteilhaft scheint, gehen wir weiterhin von einem deutlichen Aufholpotential aus.

Performance vs. adäquate Peergroup (seit Portfolioumstellung am 30.06.2020):

Quelle: Capinside

Quelle: Capinside

| MTD % | Die stärksten Portfoliotitel |

| +19,6% | ASML Holding (Technologie – Niederlande) |

| +18,7% | Hermes International (zyklischer Konsum – Frankreich) |

| +17,7% | LVMH (zyklischer Konsum – Frankreich) |

| MTD % | Die schwächsten Portfoliotitel |

| -4,7% | Biomerieux (Gesundheit – Frankreich) |

| -4,8% | UPM-Kymmene (Industrie – Finnland) |

| -5,5% | Lotus Bakeries (Basiskonsum – Belgien) |

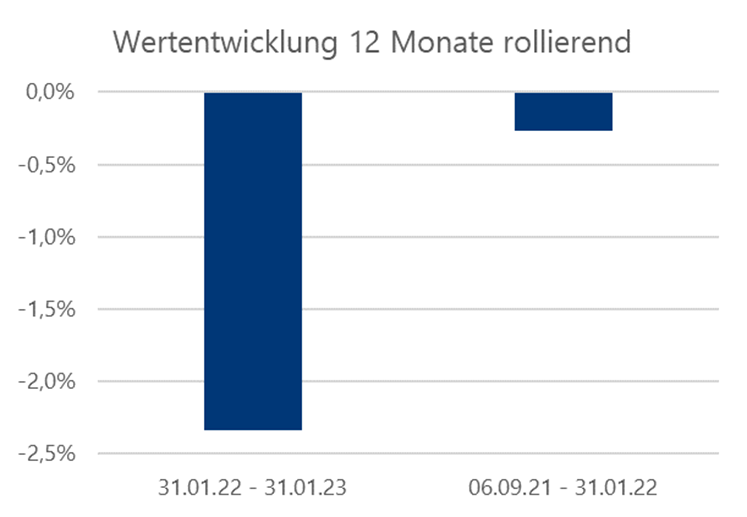

HP&P Stiftungsfonds -0,4% MTD | -0,4% YTD

Anteilklasse A: DE000A2QCXE0 – Anteilklasse R: DE000A3C92Q3

Der HP&P Stiftungsfonds verlor im Dezember mit -0,4% leicht an Wert. Auch der HP&P Stiftungsfonds hat vermehrt Titel im Portfolio, die den Stilen Qualität, Low-Risk und Momentum zuzuordnen sind. Zudem schütten alle Werte eine Dividende aus. Das Marktrisiko wird mit Derivaten auf etwa ein Viertel einer vergleichbaren Aktienanlage abgesichert. Durch die hohe Absicherung der Marktbewegung bekommt die Selektion der richtigen Titel eine höhere Bedeutung. Da diese aus besagten Gründen jedoch im Januar negativ war, konnte der Fonds nicht an der Gesamtmarktbewegung partizipieren.

Der Fonds schüttet auch in diesem Jahr wieder drei Euro pro Anteil, und somit ca. 3,4%, aus.

Quelle: Capinside Peergroupvergleich

| MTD % | Die stärksten Portfoliotitel |

| +26,6% | Aurubis (Rohstoffe – Deutschland) |

| +20,9% | Kering (zyklischer Konsum – Frankreich) |

| +19,6% | ASML Holding (Technologie – Niederlande) |

| MTD % | Die schwächsten Portfoliotitel |

| -4,0% | Orion (Gesundheit – Finnland) |

| -4,8% | UPM-Kymmene (Industrie – Finnland) |

| -8,6% | Diasorin (Gesundheit – Italien) |

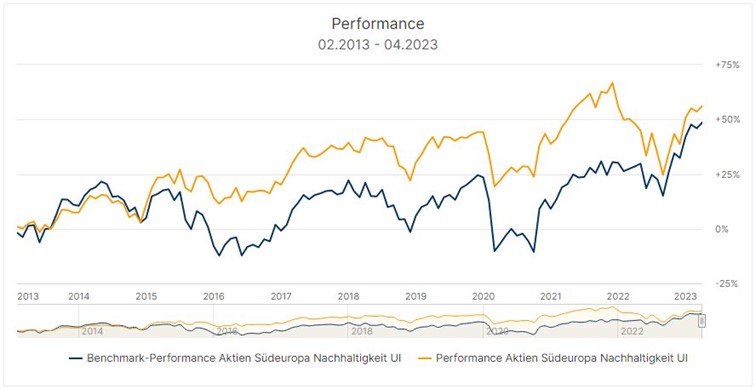

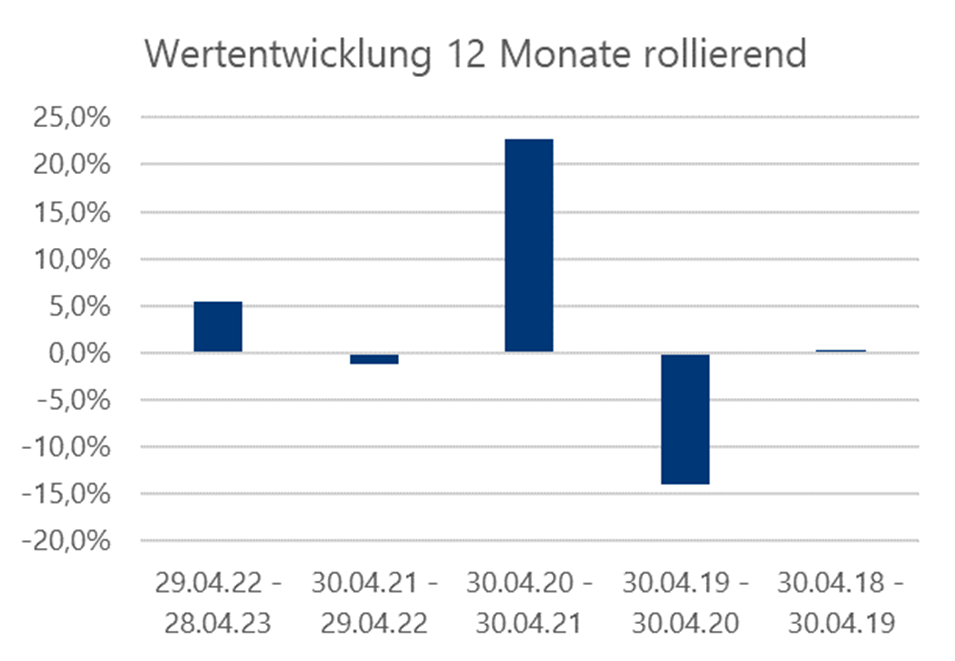

Aktien Südeuropa Nachhaltigkeit UI +8,7% MTD | +8,7% YTD

Aktien Südeuropa Nachhaltigkeit UI +8,7% MTD | +8,7% YTD

DE000A1J9A74

Der Jahresstart ist geglückt. Sehr positiv entwickelten sich seit dem Jahresanfang die weltweit wichtigsten Aktienindizes. Im Januar konnten besonders Aktien der Eurozone an Wert zulegen, allen voran die Aktien der Peripherie. Der Aktien Südeuropa Nachhaltigkeit UI konnte bis zum Stichtag knapp 9% zulegen. Die konjunkturelle Lage für die Eurozone sieht aktuell deutlich freundlicher als, als noch vor wenigen Monaten erwartet wurde. Eine Gasmangellage besteht aktuell nicht mehr. Zudem gaben angesichts der derzeitigen weltweiten Nachfrageschwäche Rohstoff- und Energiepreise sowie Inflationsraten weiter nach und die seit Jahren dauerangespannten globalen Lieferketten funktionieren erkennbar besser. In Summe positive Nachrichten, die die aktuell nach wie vor hohe Liquidität teilweise in die Aktienmärkte lenken sollte und wir mit weiter steigenden Kursen rechnen. Unser optimistischer Blick wurde zumindest für den Januar bestätigt.

| MTD % | Die stärksten Portfoliotitel |

| +20,9% | Kering (zyklischer Konsum – Frankreich) |

| +18,7% | Hermes International (zyklischer Konsum – Frankreich) |

| +17,7% | LVMH (zyklischer Konsum – Frankreich) |

| MTD % | Die schwächsten Portfoliotitel |

| -1,7% | Viscofan (Industrie – Spanien) |

| -4,5% | Italmobiliare (Industrie – Italien) |

| -9,4% | S.O.I.T.E.C. (Technologie – Frankreich) |

Für Fragen bitten wir um Kontaktaufnahme.