Das geschah an den Aktienmärkten

Auch im Dezember dominierten die grünen Vorzeichen und ließen so manchen Wert oder Index auf neue Allzeithochs steigen. Weiterhin beflügelt, dass sich aufhellende Inflations- und Zinsumfeld. Die Marktteilnehmer spekulieren darauf, dass die Geldpolitik den Wendepunkt erreicht hat und in 2024 von restriktiv auf expansiv wechselt. Für die USA werden bereits mehrere Zinssenkungen eingepreist.

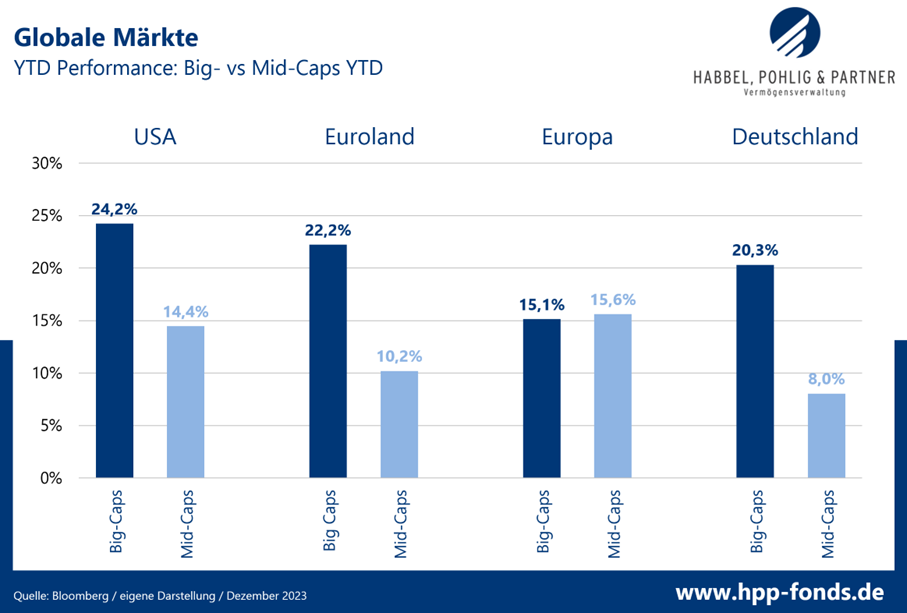

Trotz mehrerer geopolitischen Krisen und dem damit verbundenen wirtschaftlichen Gegenwind, war 2023 vor allem für Aktienanleger ein sehr positives Jahr. Das dominierende Thema war die Künstliche Intelligenz, was vor allem die großen Technologietitel in den USA beflügelte. Die glorreichen Sieben (Amazon, Apple, Meta, Microsoft, Nvidia, Tesla und Alphabet) dominierten das Marktgeschehen und verhalfen den großen Indizes zu einer spektakulären Performance, die ohne diese doch eher moderat ausgefallen wäre. In 2023 war jedoch auch die Spreizung zwischen hervorragend laufenden Big-Caps und den zurückbleibenden kleineren und mittleren Werten rekordverdächtig hoch. Dies stellte aktive Investoren vor schwierige Aufgaben, profitieren diese doch von einer sich besser entwickelnden Marktbreite. Doch gerade in der zweiten Reihe vermuten die Marktteilnehmer nun vermehrt Aufholpotential. Daher stellt sich die Frage: Sehen wir in 2024 wohlmöglich eine Renaissance der aktiven Manager?

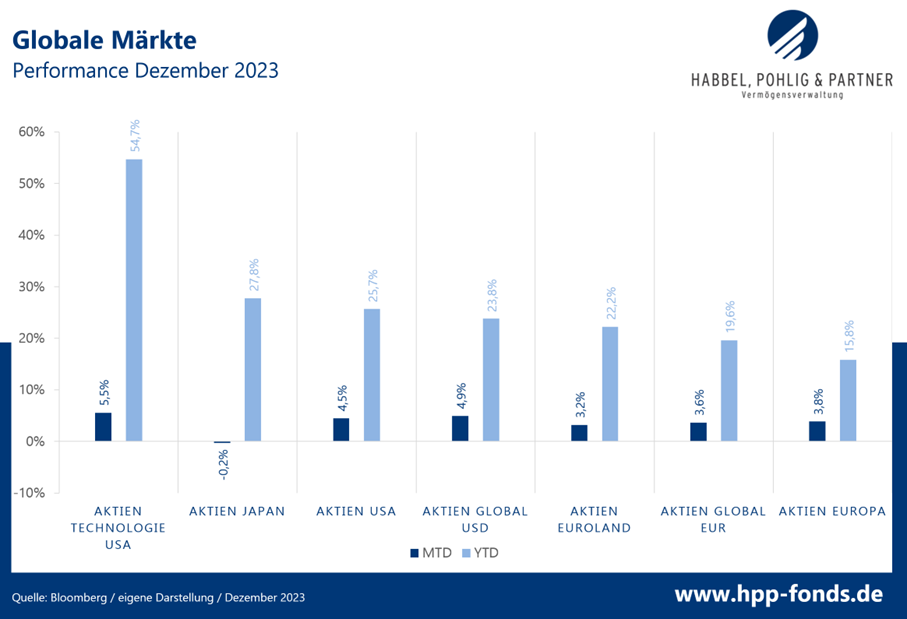

Auch im Dezember schnitten US-Tech-Werte am besten ab, die mit einer Jahresperformance von 54,7%, die stärkste Performance seit der Dot-Com-Bubble um die Jahrtausendwende erlebten. Viele Investoren dürfte auch, dass auf Jahressicht gute Abschneiden von japanischen Aktien überraschen. Kenner der fernöstlichen Märkte wissen jedoch, das japanische Werte eine günstige Bewertung mit oftmals hoher Qualität aufweisen. Zudem ist Japan von den derzeitigen geopolitischen Krisen deutlich weniger tangiert als andere Länder und Regionen. Europäische Werte schnitten trotz einer attraktiven Wertentwicklung von 15,8% in 2023 (in unserem Vergleich) am schlechtesten ab.

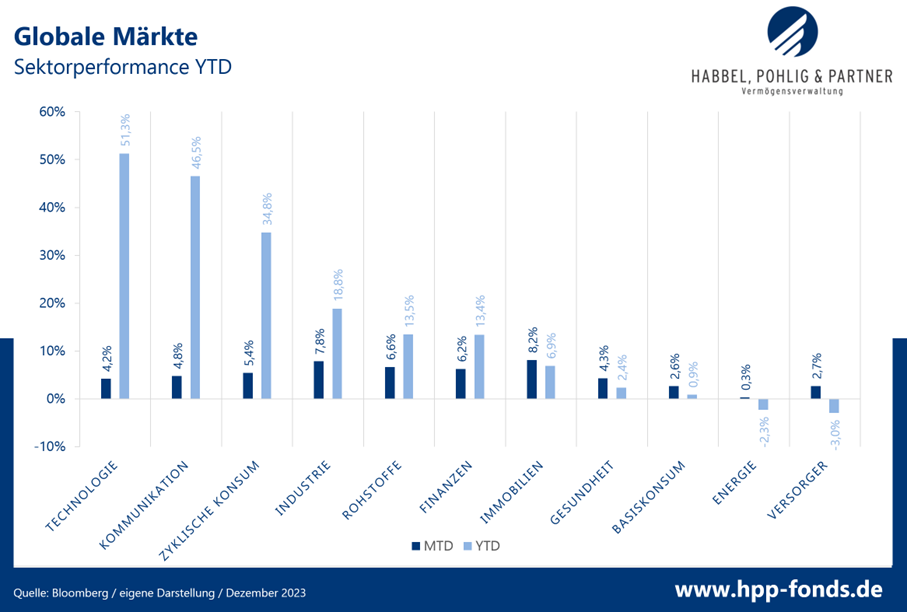

Technologie, Kommunikation und zyklischer Konsum sind die Branchen zu denen die glorreichen Sieben eingruppiert werden. Folglich schneiden auch diese auf Jahressicht am stärksten ab. Im Dezember konnten Immobilienwerte mit einem Endspurt von +8,2% den Sektor ins positive Terrain heben. Auch Industriewerte schnitten mit +7,8% besonders gut ab. Viele Marktteilnehmer erwarten vor allem in diesem Bereich starke Produktivitätsverbesserungen durch den Einsatz von Künstlicher Intelligenz. Auf Jahressicht schneiden die Gewinner aus 2022 (Energie und Versorger) am schwächsten ab, kamen doch die Energiepreise deutlich zurück.

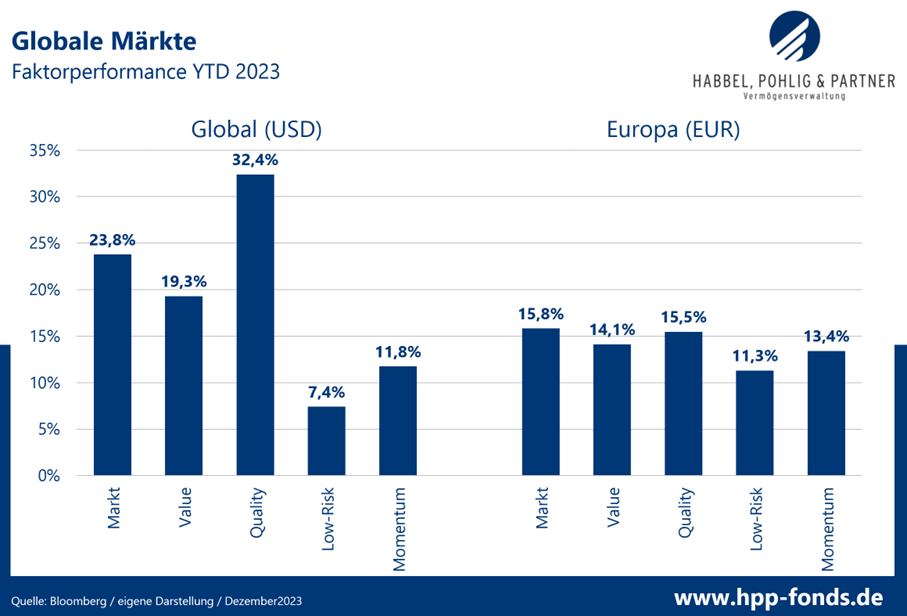

Globale Qualitätswerte, zu denen viele der glorreichen Sieben zählen, überflügelten die restlichen Anlagestile deutlich. Weniger erfolgreich erging es den eher technischen Anlegern, die auf risikoarme Werte oder aber Momentum-Titel setzen. Dies ist insofern plausibel, da risikoarme Titel durch ihr niedriges Marktbeta in stark steigenden Märkten hinterherhinken und Momentum-Titel längerfristige Trends benötigen und deshalb mit dem Favoritenwechsel im vergangenen Jahr durchaus Schwierigkeiten hatten. In Europa liegen hingegen alle Stile nahe beieinander.

Aktive Manager, die durch die Aktienselektion vermehrt von den großen Indizes abweichen und Chancen in der Breite suchen, fanden in 2023 ein äußerst ungünstiges Umfeld vor. Die zweite Reihe handelte vor allem in den USA, Euroland und Deutschland mit deutlichen Abschlägen zu den Blue-Chips. Diese negative Tendenz besteht nunmehr seit Ende 2021 und hat zu deutlichen Verwerfungen geführt, die jedoch eine sehr lukrative Einstiegsmöglichkeit in derartige Segmente bieten. Langfristig überflügelten in der Vergangenheit kleinere Werte die Größeren deutlich.

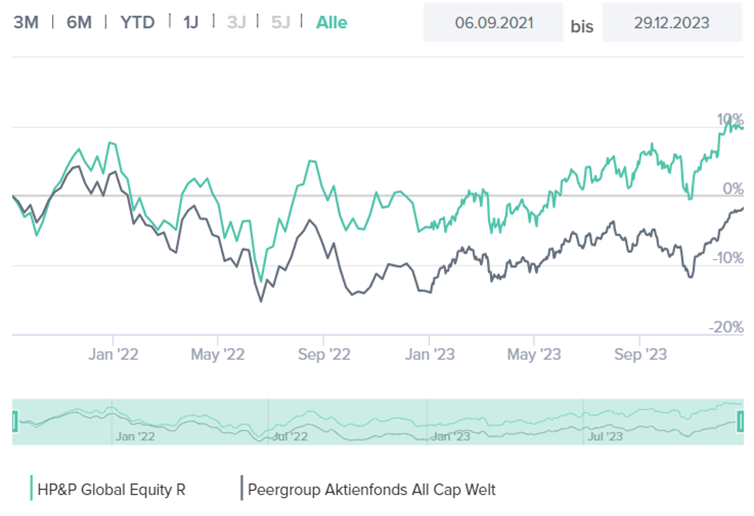

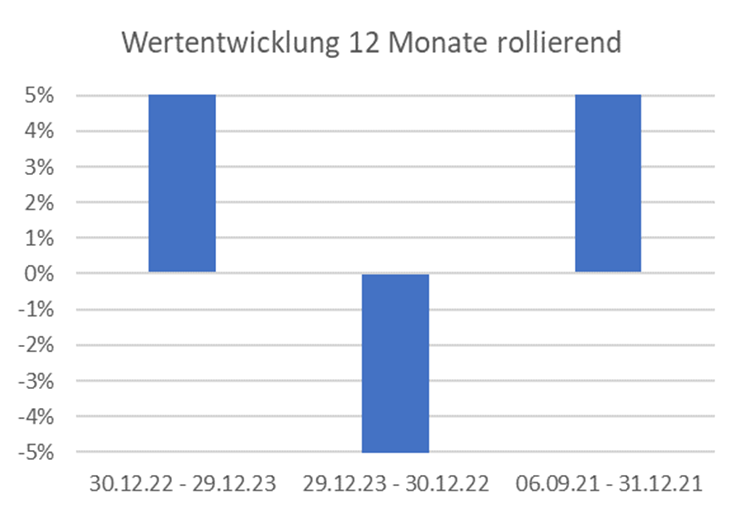

HP&P Global Equity +3,0% MTD |+16,5% YTD

Anteilklasse R: A2QSG5 / DE000A2QSG55 – Anteilklasse A: A2QSG4 / DE000A2QSG48

Der HP&P Global Equity Fonds hat im Dezember 3,0% hinzugewonnen und schließt das Jahr mit einem Plus von 16,5% ab. Trotz des hohen Investitionsgrades in Titel aus der zweiten und dritten Reihe, rentiert der Fonds in Reichweite der von den „glorreichen Sieben“ signifikant getriebenen Benchmark. Der Fonds wurde Anfang des Monats turnusmäßig rebalanciert. Unter anderem verkauft wurden größere Werte wie Procter & Gable und Visa. Neu aufgenommen dagegen wurde u.a. der Computerspielehersteller Electronic Arts und die Leidos Holding.

Die französische IT- und Ingenieursberatungsgesellschaft Société pour l’Informatique Industrielle, kurz SII, erzielte mit seinen knapp 16000 Mitarbeitern einen Umsatz von über einer Mrd. Euro in 2023. Das Unternehmen ist mit einer Marktkapitalisierung von nun 1,4 Mrd. Euro ein Unternehmen, das vielen Marktteilnehmern verborgen blieb. Die Bewertung, gemessen am KGV, belief sich im November noch auf günstige 11-12. Dies schien auch dem Management, das ein Management-Buyout-Angebot den Aktionären mit einem Aufschlag von über 30% vorlegte, zu günstig zu sein. SII katapultiert dieses Angebot an die Spitze unserer Portfoliotitel.

Insight Enterprises ist ein US-amerikanisches IT-Unternehmen mit der Hauptexpertise in den Bereichen Cloud-Service, Rechenzentren und vernetztes digitales Arbeiten. Das 1988 in Arizona gegründete Unternehmen hat eine Marktkapitalisierung von 5,2 Mrd. $ und generierte in 2023 einen Umsatz von 8,7 Mrd. $. Zu den 13000 Mitarbeitern stoßen demnächst, durch die Übernahme des Google-Cloud-Spezialisten SADA, weitere 850 Spezialisten. Die Übernahme kommt bei den Anlegern und Analysten gut an, stellt sie doch eine sinnige Erweiterung des Dienstleistungsspektrums dar. Insight Enterprises stieg um 15,2% im Dezember.

Das japanische Unternehmen Lintec Corp. mit Hauptsitz in Tokio produziert mit 5000 Mitarbeitern Klebstoffe und Papierprodukte. Das Unternehmen operiert seit 1990 international und konnte 2023 einen Umsatz von 1,9 Mrd. Euro erzielen. Auch bei Lintec handelt es sich mit einer Marktkapitalisierung von etwas über 1 Mrd. Euro um ein Unternehmen, das für viele eher unbekannt ist und dementsprechend nur wenige von der positiven Entwicklung profitieren. Wir finden durch unseren systematischen Prozess regelmäßig überzeugende Werte aus den hinteren Reihen, die zu einem Mehrwert führen. Der Börsenkurs konnte seit Jahresbeginn um 33% zulegen, davon allein 14,2% im Dezember.

Die Aktie des Software- und Datenbankengigant Oracle hingegen verlor nach enttäuschenden Umsätzen im Cloudgeschäft 10,7%.

Quelle: Capinside

Quelle: Capinside

| MTD % | Name | Branche | Land |

| 39,3% | SOCIETE POUR L’INFORMATIQUE | IT | FRANCE |

| 15,2% | INSIGHT ENTERPRISES INC | IT | UNITED STATES |

| 14,2% | LINTEC CORP | Roh-, Hilfs- & Betriebsstoffe | JAPAN |

| MTD % | Name | Branche | Land |

| -6,9% | ELMOS SEMICONDUCTOR SE | IT | GERMANY |

| -9,4% | TERADATA CORP | IT | UNITED STATES |

| -10,7% | ORACLE CORP | IT | UNITED STATES |

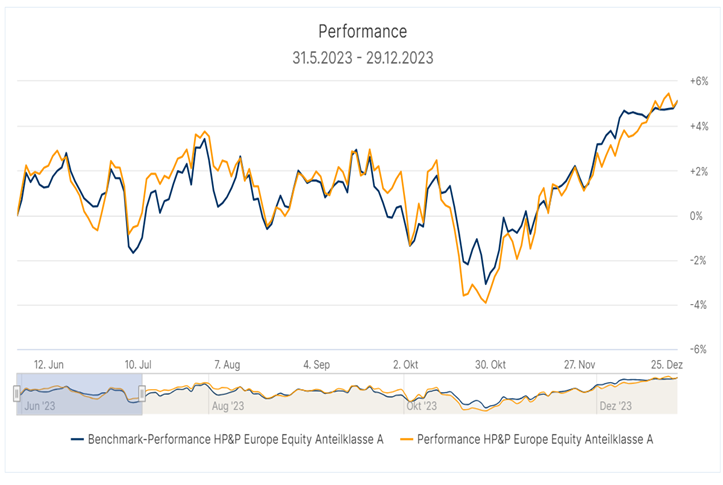

HP&P Europe Equity +3,3% MTD | +6,3% YTD

Anteilklasse R: A2ARN3 / DE000A2ARN30 – Anteilklasse A: 979076 / DE0009790766

Seit Umstellung des HP&P Europe Equity Fonds (Ende Mai 2023) auf ein europäisches Anlageuniversum, kann der Fonds seine Benchmark leicht schlagen. Im Dezember betrug das Plus 3,3%.

Die schwedische Munters Group konnte ohne relevante News am stärksten profitieren.

Beim österreichischen Industriekonzern Andritz gab es Bewegung in der Geschäftsführung und im Aufsichtsrat, was den Aktienkurs nicht belastete. Hingegen stieg der Kurs durch die Veröffentlichung neuer Aufträge und positiver Analystenkommentare, die mehrheitlich zum Kauf raten.

Auch der HP&P Europe Equity Fonds wurde Anfang des Monats turnusmäßig rebalanciert. Verkauft wurden unter anderem der deutsche Halbleiterhersteller Aixtron, sowie der niederländische Einzelhandelsriese Ahold. Neu ins Portfolio aufgenommen wurden unter anderem Domino‘s Pizza und Allianz.

Performance vs. Benchmark (seit Strategieumstellung am 31.05.2023):

Quelle: Universal Investment

Quelle: Universal Investment

| MTD % | Name | Branche | Land |

| 14,5% | MUNTERS GROUP AB | Industrie | SWEDEN |

| 13,3% | ANDRITZ AG | Industrie | AUSTRIA |

| 13,0% | D’IETEREN GROUP | Nicht-Basiskonsumgüter | BELGIUM |

| MTD % | Name | Branche | Land |

| -4,3% | BANK OF IRELAND GROUP PLC | Finanzwesen | IRELAND |

| -6,0% | SWISS RE AG | Finanzwesen | SWITZERLAND |

| -6,9% | ELMOS SEMICONDUCTOR SE | IT | GERMANY |

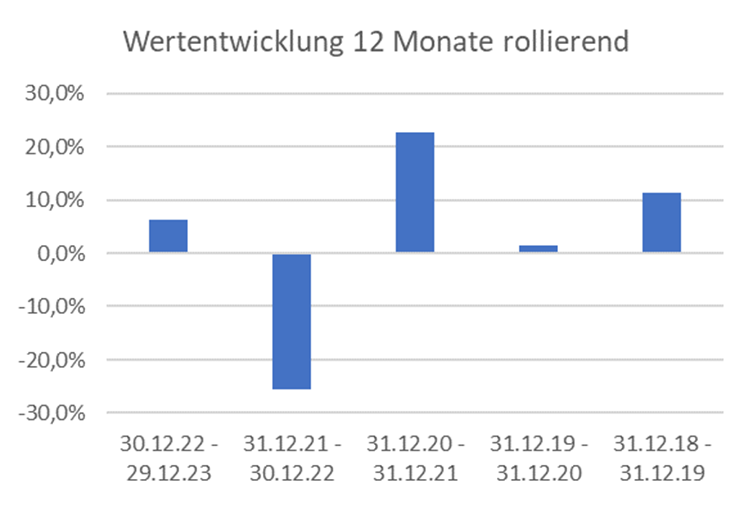

HP&P Stiftungsfonds +2,0% MTD | -0,3% YTD

Anteilklasse R: A3C92Q / DE000A3C92Q3 – Anteilklasse A: A2QCXE / DE000A2QCXE0

Der HP&P Stiftungsfonds konnte im Dezember um 2,0% zulegen und beendet das Jahr nahezu unverändert. Damit hat der Fonds sich deutlich von seinen Tiefstständen im Oktober erholt und weist im vierten Quartal eine deutlich positive Tendenz auf. Wir investieren hier in aussichtsreiche Titel der Eurozone, die Dividende zahlen, unabhängig von deren Marktkapitalisierung und sichern das Marktrisiko größtenteils ab. Das Ziel ist es, langfristig von der Selektion (HP&P Multi-Faktor-Strategie), den Dividendentiteln und den durch die Absicherung entstehenden Mid-Cap-Bias zu profitieren. Gerade die Size-Prämie war seit Ende 2021 durch die ausgedehnte Big-Cap-Rally deutlich negativ, was den Fondspreis belastete. Seit November gab es von dieser Seite keine negativen Belastungen, so dass die positive Selektion zu einem deutlichen Mehrwert führte.

Der belgische Chemiekonzern Solvay spaltete sich im Dezember in Solvay und Syenseqo auf. Durch die Aufspaltung des Konglomerates wurde Wert geschaffen und die Einzelteile von den Marktteilnehmern deutlich höher bewertet. Während wir uns kurz vor Jahreswechsel von der neuen Syenseqo im Rahmen der turnusmäßigen Portfolioüberprüfung trennten, wurde die Position in Solvay aufgestockt. Solvay stieg im Monatsverlauf um 47%.

Die österreichische Wienerberger konnte die positive Tendenz aus dem November weiter fortsetzen und stieg um +15,4%.

Der Kurs des deutschen Softwaregiganten SAP stagnierte hingegen und schloss den Monat leicht negativ ab.

Quelle: Capinside Peergroupvergleich

Quelle: Capinside Peergroupvergleich

| MTD % | Name | Branche | Land |

| 47,0% | SOLVAY SA | Roh-, Hilfs- & Betriebsstoffe | BELGIUM |

| 15,4% | WIENERBERGER AG | Roh-, Hilfs- & Betriebsstoffe | AUSTRIA |

| 13,0% | D’IETEREN GROUP | Nicht-Basiskonsumgüter | BELGIUM |

| MTD % | Name | Branche | Land |

| -4,2% | REPSOL SA | Energie | SPAIN |

| -4,5% | SAP SE | IT | GERMANY |

| -6,9% | ELMOS SEMICONDUCTOR SE | IT | GERMANY |

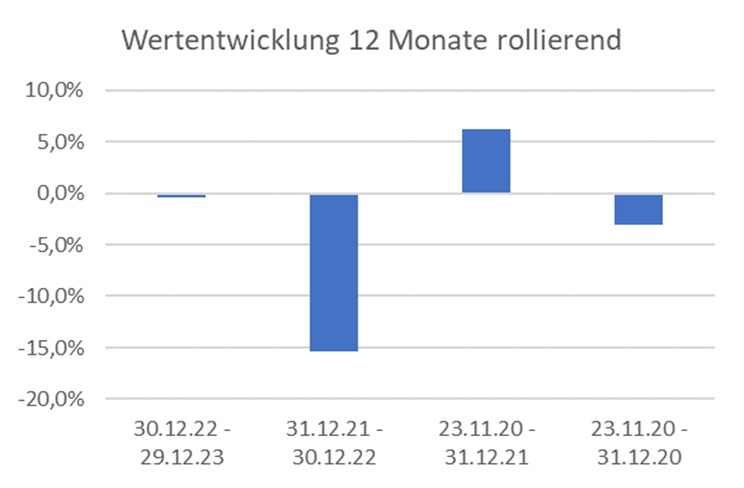

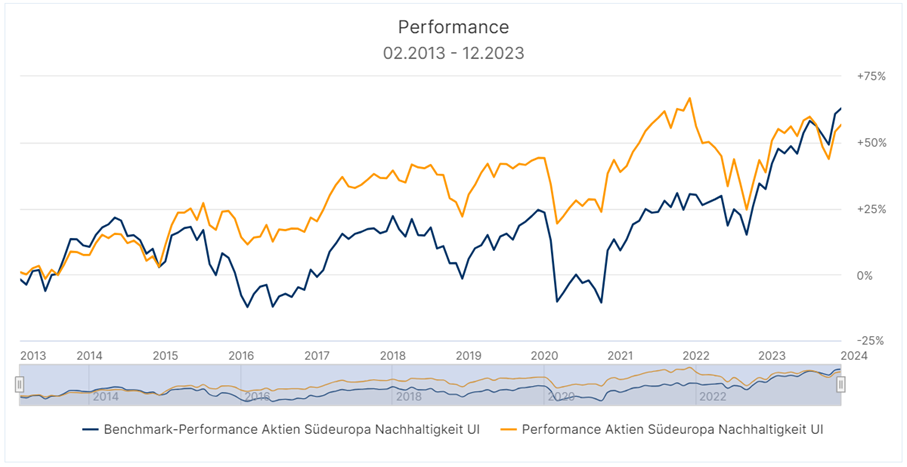

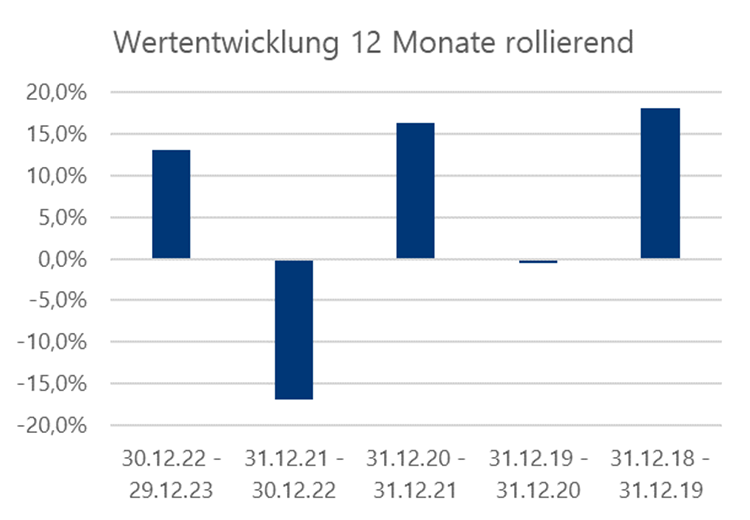

Aktien Südeuropa Nachhaltigkeit UI +1,7% MTD | +13,1% YTD

A1J9A7 / DE000A1J9A74

Der Aktien Südeuropa Nachhaltigkeit UI Fonds konnte im Dezember 1,7% an Wert gewinnen.

Wir haben zum Jahresende das Portfolio überprüft und teilweise neu ausgerichtet. Der Anteil an französischen Werten wurde zu Gunsten von Italien und Spanien um 6% auf nunmehr 34,2% reduziert. Wir haben uns u.a. vom französischen Luxusartikelkonzern LVMH, dem Pharmakonzern Sanofi und dem italienischen Spirituosenkonzern Davide-Campari getrennt. Neu aufgenommen wurden u.a. L’Oreal, Enel und Dassault Systems.

Weiterhin profitiert Südeuropa vom EU-Wiederaufbaufonds und bietet eine hohe Anzahl attraktiver Unternehmen.

Quelle: Universal Investment

| MTD % | Name | Branche | Land |

| 25,5% | VIRBAC SA | Gesundheitswesen | FRANCE |

| 16,5% | PRYSMIAN SPA | Industrie | ITALY |

| 14,4% | MAIRE TECNIMONT SPA | Industrie | ITALY |

| MTD % | Name | Branche | Land |

| -5,8% | A2A SPA | Versorgungsbetriebe | ITALY |

| -7,2% | FERRARI NV | Nicht-Basiskonsumgüter | ITALY |

| -11,0% | BANCO COMERCIAL PORTUGUES-R | Finanzwesen | PORTUGAL |

Mit freundlichen Grüßen

Ihr Team von Habbel, Pohlig und Partner

Disclaimer:

Die Angaben dienen ausschließlich Marketing- und Informationszwecken und stellen keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen dar. Das Sondervermögen weist aufgrund seiner Zusammensetzung und Anlagepolitik ein nicht auszuschließendes Risiko erhöhter Volatilität auf, d.h. in kurzen Zeiträumen nach oben oder unten stark schwankender Anteilpreise. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen (Wesentliche Anlegerinformationen, Verkaufsprospekt, Jahres- und Halbjahresbericht) zum Investmentvermögen. Verkaufsunterlagen zu allen Investmentvermögen der Universal-Investment sind kostenlos bei Ihrem Berater / Vermittler, der zuständigen Verwahrstelle / Depotbank oder bei Universal-Investment GmbH unter www.universal-investment.com erhältlich. Eine Zusammenfassung Ihrer Anlegerrechte in deutscher Sprache finden Sie auf www.universal-investment.com/media/document/Anlegerrechte. Zudem weisen wir darauf hin, dass die Universal-Investment GmbH bei Fonds, für die sie als Verwaltungsgesellschaft Vorkehrungen für den Vertrieb der Fondsanteile in EU-Mitgliedstaaten getroffen hat, beschließen kann, diese gemäß Artikel 93a der Richtlinie 2009/65/EG und Artikel 32a der Richtlinie 2011/61/EU, insbesondere also mit Abgabe eines Pauschalangebots zum Rückkauf oder zur Rücknahme sämtlicher entsprechender Anteile, die von Anlegern in dem entsprechenden Mitgliedstaat gehalten werden, aufzuheben.

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. Die Ermittlung der Wertentwicklung erfolgt nach der BVI-Methode (ohne Berücksichtigung von Ausgabeaufschlägen). Bei einem Anlagebetrag von EUR 1.000,00 über eine Anlageperiode von fünf Jahren und einem Ausgabeaufschlag von 5 Prozent würde sich das Anlageergebnis im ersten Jahr um den Ausgabeaufschlag in Höhe von EUR 50,00 sowie um zusätzlich individuell anfallende Depotkosten vermindern. In den Folgejahren kann sich das Anlageergebnis zudem um individuell anfallenden Depotkosten vermindern. Die Fondsperformance gemäß BVI-Methode ist die prozentuale Änderung des Anteilwertes zwischen Beginn und Ende des Berechnungszeitraums. Dabei wird von der Wiederanlage evtl. Ausschüttungen ausgegangen.