Das Jahr 2021:

2021 war für die Märkte, aber auch für unsere systematischen Fonds, ein durchweg positives Jahr. Die globalen Aktienindizes konnten mehrheitlich zweistellig zulegen. Anders als es der Kurs-Chart auf den ersten Blick verrät, war 2021 jedoch unter der Oberfläche äußerst turbulent und geprägt von mehreren Risiko-, Stil- und Sektor-Rotationen, die für ständige Favoritenwechsel unter den Titeln sorgten. Trotz des für viele Aktienselektoren schwierigen Umfelds, konnte unsere HP&P Multi-Faktor-Strategie abermals ihre Stärken unter Beweis stellen. Die Kombination und Interaktion von fünf unkorrelierten Faktoren, sowie der Mechanismus zur Vermeidung unerwünschter Risiken, führten zum Erfolg. So konnten alle systematischen Fonds ihre Benchmark nach Kosten zum Teil signifikant schlagen. Im dynamischen Aktienfonds HP&P Euro Select UI beträgt der Mehrwert gegenüber der Benchmark in 2021 gar 5,9% und kann damit nahtlos an die Erfolge seit Einführung der HP&P Multi-Faktor-Strategie Mitte 2020 anknüpfen. Der Fonds belegt im Konkurrenzvergleich weiterhin eine Spitzenplatzierung. Auch der HP&P Stiftungsfonds stellte mit einem Plus von 6,3% bei gleichzeitig niedrigem Marktrisiko seine Stärken unter Beweis. Ein durchweg positives Jahr!

Marktüberblick:

Die von vielen Marktteilnehmern abgeschriebene Jahresendrallye lief im Dezember doch noch mit gedämpftem Schwung an und verhalf vielen Indizes zu Schlusskursen nahe oder sogar auf den Jahreshochs. Dominierende Themen waren die sich weiterhin stark ausbreitende Corona-Variante Omikron und die Notenbanksitzungen kurz vor Weihnachten. Während Omikron eher als Belastungsfaktor fungierte, wirkte die FED-Sitzung befreiend. Die Federal Reserve verpasste es nicht einen deutlichen Plan mit drei Zinsschritten für das Jahr 2022 raus aus der ultralockeren Geldpolitik vorzulegen. Dies sorgte für Klarheit bei den Marktteilnehmern und wurde nach kurzem Rücksetzer mit deutlichen Kursgewinnen in den globalen Indizes quittiert. Die europäische Zentralbank hingegen entschied sich weiterhin zuzuschauen und die Rekordinflation als temporär zu beschwören.

In dem pandemischen, jedoch monetär restriktiven Umfeld konnten vor allem Versorger- und Basiskonsumwerte profitieren. Kommunikations- und Gebrauchsgüter hatten hingegen das Nachsehen und befanden sich am unteren Ende des Kurszettels. Schaut man durch die systematische Brille, überzeugten die im Umfeld steigender Zinsen favorisierten Value-Werte und die durch die unsichere Pandemielage bevorzugten Low-Risk-Titel. Momentum-Titel hingegen hatten im Dezember das Nachsehen.

Auf Monatssicht legte der globale Leitindex MSCI Word Net Return (USD) um stattliche 4,3% zu. Einen Großteil der Performance lieferten die im Index hoch gewichteten US-Werte, die gemessen am S&P 500 um 4,5% stiegen. Der technologielastige Nasdaq verbuchte hingegen lediglich einen Wertzuwachs von 0,8%. Europäische Werte (Stoxx 600) konnten ihre amerikanischen Pendants mit 5,4% sogar leicht schlagen. Der japanische Topix schnitt mit 3,5% etwas schwächer als der globale Leitindex ab.

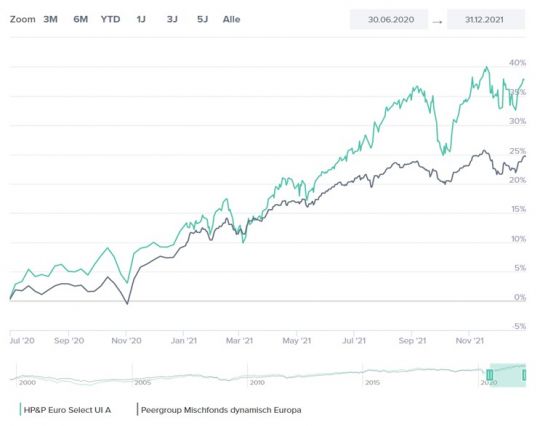

HP&P Euro Select +2,1% MTD | +22,6% YTD

Der HP&P Euro Select Fonds legte auf Monatssicht um +2,1% und damit nicht ganz so stark wie die Benchmark (75% Euro Stoxx 50 NR / 25% Geldmarkt) zu, die um +4,5% stieg. Auf Jahressicht allerdings übertrumpfte der HP&P Euro Select Fonds mit einem überaus erfreulichen Ergebnis von +22,6% seine Benchmark um stattliche 5,9%. Die Marktteilnehmer kauften im letzten Monat des Jahres vor allem dem Value-Segment zuordenbare Titel, zu denen der Fonds derzeit kaum Exposure ausprägt. Die HP&P Multi-Faktor-Strategie ist so konstruiert, dass sie Value-Titel nicht explizit selektiert, jedoch bei Verstetigung des Trends hin zu unterbewerteten Titeln, zu diesen indirekt Exposure über den Momentum-Faktor aufbaut, der trendfolgend wirkt. Ein nachhaltiger Umbruch im Markt, weg von Qualitätsaktien, hin zu Deep-Value-Titeln, zeichnet sich jedoch augenblicklich noch nicht ab.

Die Aktionäre des italienische LKW und Landwirtschaftsmaschinenherstellers CNH Industrial stimmen für eine Aufspaltung des Konzerns in zwei separat gelistete Unternehmen. Die Aktie haussiert im Vorfeld des Splits um 16,5%. Der französische Industriekonzern Schneider Electric präsentiert auf dessen Kapitalmarkttag ambitionierte Zukunftspläne und steigt um 10,4%. Die Langfristpläne des italienischen Gesundheitskonzern Diasorin kommen hingegen bei den Anlegern nicht gut an (-11,3%).

Der HP&P EuroSelect-Fonds schlägt seine adäquate Peergroup „Mischfonds dynamisch Europa“ signifikant.

Quelle: Capinside Peergroupvergleich

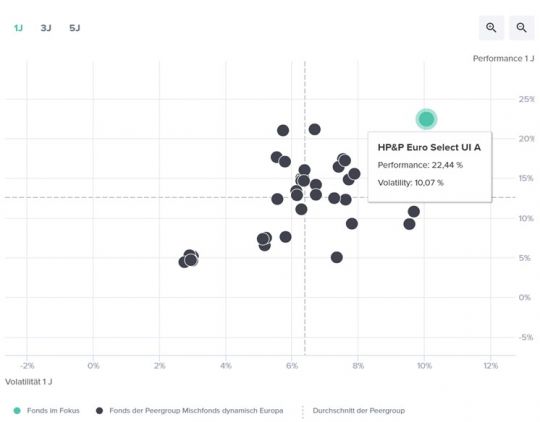

Der HP&P Euro Select Fonds erzielt im Ein-Jahreszeitraum mit die beste Risiko-Return-Relation:

Quelle: Capinside Peergroupranking

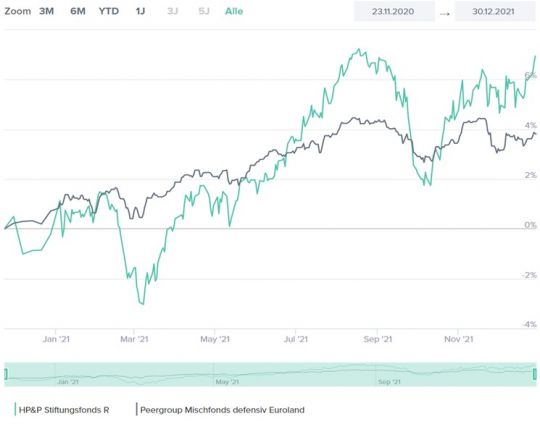

HP&P Stiftungsfonds +1,4% MTD | +6,3% YTD

Der HP&P Stiftungsfonds konnte im Dezember erneut um 1,4% zulegen und schlägt seit Auflage seine Peergroup (Mischfonds defensiv) deutlich. Der HP&P Stiftungsfonds hat den Werterhalt nach Ausschüttung zum Ziel. Bei einer avisierten Ausschüttung von 3% ist dieses Ziel in 2021 mehr als erreicht. Da der Fonds kein Rentenexposure und ein niedriges Aktienmarktexposure von approximativ 25% zum Euro Stoxx 50 ausbildet, sollte die Strategie auch für turbulentere Marktphasen gewappnet sein.

HP&P Global Equity +4,8% MTD | +7,9% seit Auflage

Der HP&P Global Equity Fonds konnte im Dezember um 4,8% zulegen und steht damit seit Auflage bei +7,9%. Dies entspricht einer Outperformance zur Benchmark (MSCI World NR EUR) von +0,6%. Der HP&P Global Equity Fonds selektiert die attraktivsten 150 Titel aus einem mehr als 3000 Werte umfassenden Anlageuniversum. Da sich unter den attraktiven Werten, viele Werte der zweiten Reihe befinden, hat der Fonds auch ein gewisses Exposure zu Mid- und Small-Caps. Die für die Strategie zunächst nachteilige vorherrschende Situation, dass vor allem globale Mega-Caps wie Apple und Microsoft eine hohe Outperformance erzielen, konnte die HP&P Multi-Faktor-Strategie durch hohe Selektionserträge überkompensieren.

Beim Weltmarktführer unter den Containerschiffreedereien A.P. Moller-Maersk brummt das Geschäft dank steigender Containerpreise. Die Übernahme des Unternehmens LF Logistics wird von den Anlegern mit einem Kursplus von 18,5% quittiert. Ferguson, ein vor allem in Nordamerika tätiger Großhändler von Heizungs- und Sanitärbedarf, schlägt die Erwartungen und hebt den Ausblick. Die Aktie steigt um 15,8%. Das amerikanische IT-Unternehmen Adobe präsentierte gute Zahlen, enttäuschte jedoch beim Ausblick (-16,8%).

Für Fragen oder bei Bedarf an einer ausführlichen Präsentation bitten wir um Kontaktaufnahme.