Auch für 2021 sprechen wesentlich mehr Gründe für ein positives Aktienjahr als dagegen.

1. Notenbankpolitik: Nach der massiven Bilanzausweitung der großen Notenbanken ist auch für 2021 mit einer expansiven Geldpolitik zu rechnen. Dies ist auch insofern unkritisch für die Finanzstabilität, da alle Notenbanken gleichzeitig ihre Bilanz ausweiten und damit keine größeren Fluchteffekte zwischen den Währungsräumen entstehen. Zudem lässt die weiterhin niedrige Inflation vor allem der EZB einen großen Spielraum für weitere Maßnahmen.

2. Fiskalpolitik: Joe Biden schmiedet derzeit an einem 1,9 Billionen $ großen Konjunkturpaket für die US-Bürger, ein weiteres für die Wirtschaft soll folgen. Der EU-Recovery-Plan stellt 750 Mrd. Euro zur Verfügung von denen vor allem die wirtschaftlich schwächeren Südstaaten profitieren. Hinzu kommen noch zahlreiche fiskalpolitische Maßnahmen auf national Ebene rund um den Globus.

3. Konjunktur: Im Zuge der Coronapandemie und den getroffenen Maßnahmen zur Eindämmung folgte ein Konjunktureinbruch, der sich in einem negativen globalen GDP von -4,4% äußerte. Für 2021 prognostizieren die Ökonomen durch Aufhol- bzw. Nachholeffekte ein Wachstum von 5,2%. Die ersten Daten aus der Industrieproduktion für 2021 unterstützen die Prognose. Die noch schwache Konjunktur im Dienstleistungsbereich sollte mit einem gewissen zeitlichen Verzug anspringen.

4. Globaler Handel: Die Asiaten haben es vorgemacht und zum Ende des Jahres mit dem RCEP-Abkommen die weltgrößte Freihandelszone besiegelt. Auch wenn ein TTIP 2.0 noch in den Sternen steht, wird sich das Wording zum Thema globaler Handel durch die Wahl von Joe Bidens deutlich verbessern. Es ist zu erwarten, dass gegenseitige Handelsbarrieren abgebaut werden.

5. Makroumfeld: Große Makroökonomische Risiken, wie die U.S.-Wahl oder aber der Brexit wurden im letzten Jahr abgearbeitet und stellen für die Märkte kein Risiko mehr dar. Für 2021 stehen bis auf die eher für Deutschland wichtige Bundestagswahl keine weiteren bisher bekannten Makrorisiken auf der Agenda.

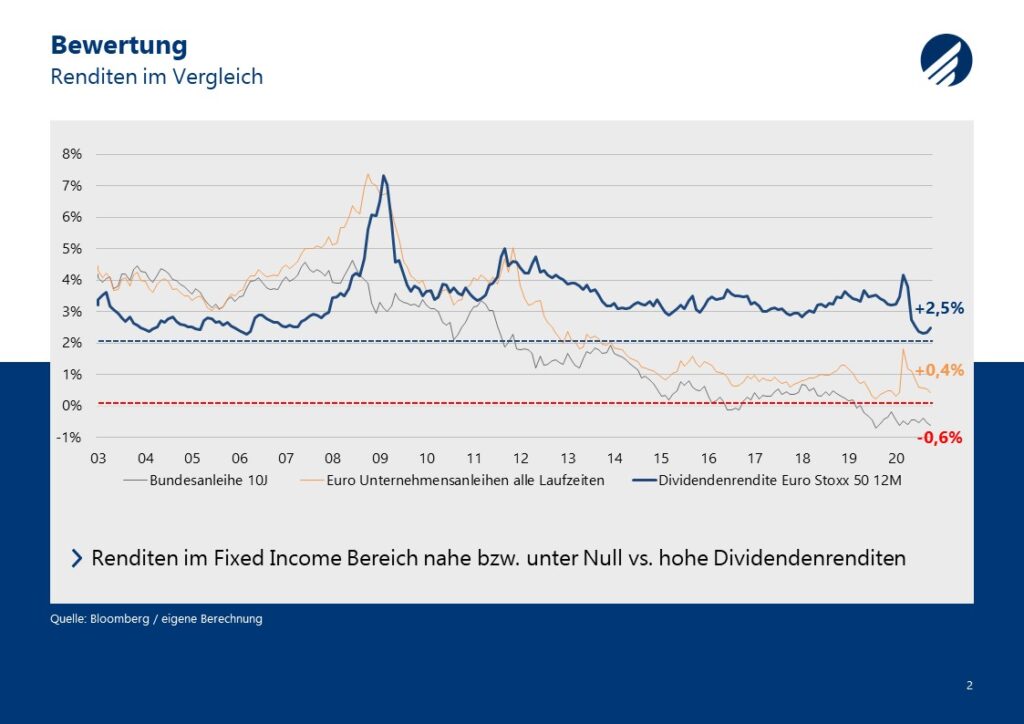

6. Anlagenotstand: Staatsanleihen rentieren mehrheitlich negativ, für positiv rentierende Unternehmensanleihen muss man hohe Bonitäts- und Durationsrisiken auf sich nehmen. Auch Immobilienpreise sind im letzten Jahrzehnt wesentlich stärker als die Mietpreise gestiegen und dementsprechend teuer. Aktien erscheinen zur eigenen Historie zwar nicht günstig, aber im Vergleich zu anderen Assetklassen alles andere als teuer.

Risiken nicht außer Acht lassen

Trotz aller positiver Aspekte sollte man auch in 2021 die Risiken nicht außer Acht lassen. Insbesondere die weitere Entwicklung der Pandemie ist unmöglich zu prognostizieren. Zudem hat uns das Jahr 2020 gelehrt, dass schwarze Schwäne doch nicht so selten sind wie vermutet und bei Auftauchen das Weltbild auf den Kopf stellen. „Auf Sicht fahren“ bleibt auch im neuen Jahr die Devise.

Aktienstrategien für verschiedene Risikoprofile

Aktien scheinen derzeit vor allem im Vergleich zu festverzinslichen Anlagen attraktiv. Reine Aktieninvestments entsprechen jedoch nicht dem Risikoprofil defensiver Investoren. Ein Lösungsweg sind Strategien, die in ein aktiv selektiertes Aktienportfolio investieren und gleichzeitig einen Teil des Marktrisikos absichern. Hier profitiert man von möglichen Mehrerträgen aus der Titelselektion, trägt aber nur einen Teil des Marktrisikos. Durch eine solche Portfoliokonstruktion ist es möglich unterschiedlichste Risikoprofile mit Aktien ohne den Einsatz von Fixed-Income-Komponenten herzustellen.

Habbel, Pohlig & Partner bietet defensiven Investoren mit dem HP&P Stiftungsfonds eine ausschüttungsorientierte Aktienstrategie mit einem Marktrisiko von ca. 25%, für dynamische Anleger halten wir unseren im Juni 2020 neu ausgerichteten dynamischen Aktienfonds HP&P Euro Select (Marktrisiko ca. 75%) und für Investoren, die von einem möglichen Aufschwung in der Peripherie profitieren wollen, unseren Aktienfonds Südeuropa bereit.

Autor: Marc Ospald, Managing Director von Habbel, Pohlig & Partner