Definition von Günstig

Das Spektrum der Value-Ansätze ist breit gefächert, alle haben jedoch gemein, dass sie nach dem kaufmännisch logischen Prinzip vermeintlich unterbewertete Titel erwerben, um sie nach einer längeren Halteperiode und der Auflösung der Bewertungsdifferenz mit einem Gewinn zu verkaufen. Um die günstigsten Titel von vor zehn Jahren zu identifizieren, definieren wir Value aus einer rein systematischer Perspektive. Hierfür sortieren wir die rund dreihundert Werte des breiten Euro Stoxx-Index gemäß ihrer Kurs-Gewinn-, Kurs-Buchwert- und Kurs-Umsatz-Verhältnisse und bilden einen Gesamtbewertungsrang. Geht die Value-Strategie auf und die vermeintlich günstigen Titel bauen ihre Unterbewertung ab, sollte man dies nicht nur an einer Outperformance gegenüber dem Markt erkennen, sondern der Gesamtrang müsste sich auch Richtung „teuer“ entwickeln.

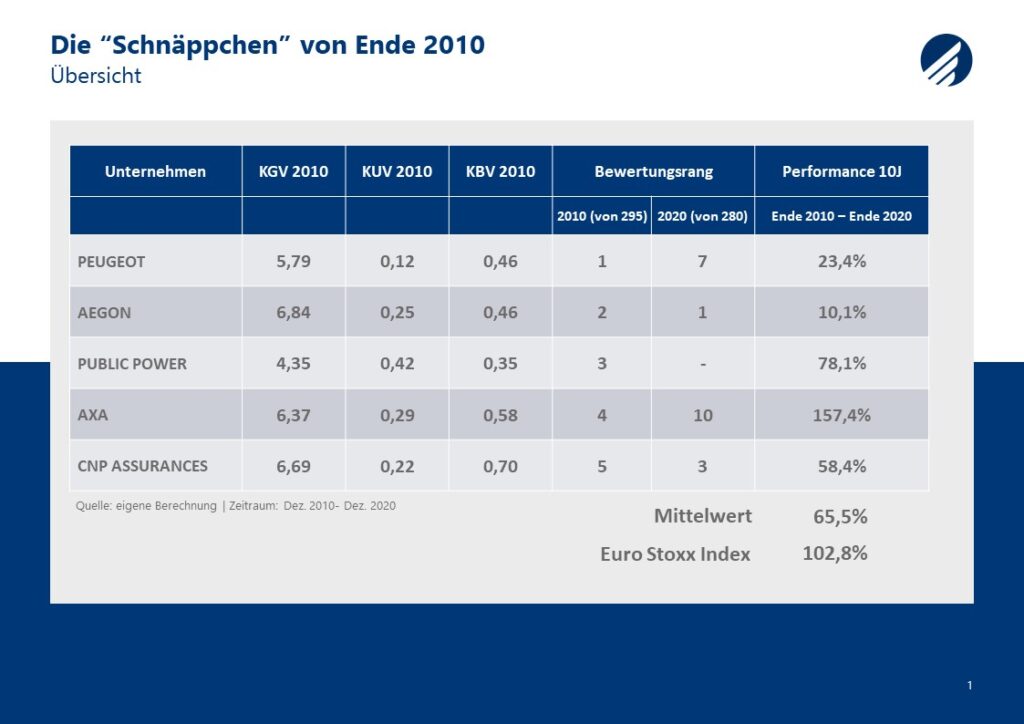

Die Entwicklung der Schnäppchen von vor zehn Jahren

Zum Jahresende 2010 war der französische Autobauer Peugeot mit einem geschätzten KGV von 5,8, einem Kurs-Umsatz-Verhältnis von 0,12 und einem Kurs-Buchwert-Verhältnis von 0,46 nach unserer Value-Definition der günstigste Wert im breiten Euro Stoxx Universum. Der Niederländische Lebensversicherer Aegon war nicht wesentlich teurer, dicht gefolgt vom griechischen Versorger Public Power, der sich zehn Jahre später nicht mehr im Index befindet. Hätte man vor zehn Jahren in diese fünf Titel investiert, stünde Ende 2020 ein durchschnittlicher Return von 65,5% zu Buche. Dies ist deutlich unter der Indexperformance von 102,8%. Erstaunlicherweise notieren alle Titel auch zehn Jahre später auf einem der günstigeren Ränge und konnten die Unterbewertung nicht abbauen. Auch der französische Versicherungskonzern AXA, der als einzig dargestellter Wert den Index schlug, ist weiterhin dem Value-Spektrum zuzuordnen. Die günstigen Titel von damals sind auch zehn Jahre später noch günstig zu haben.

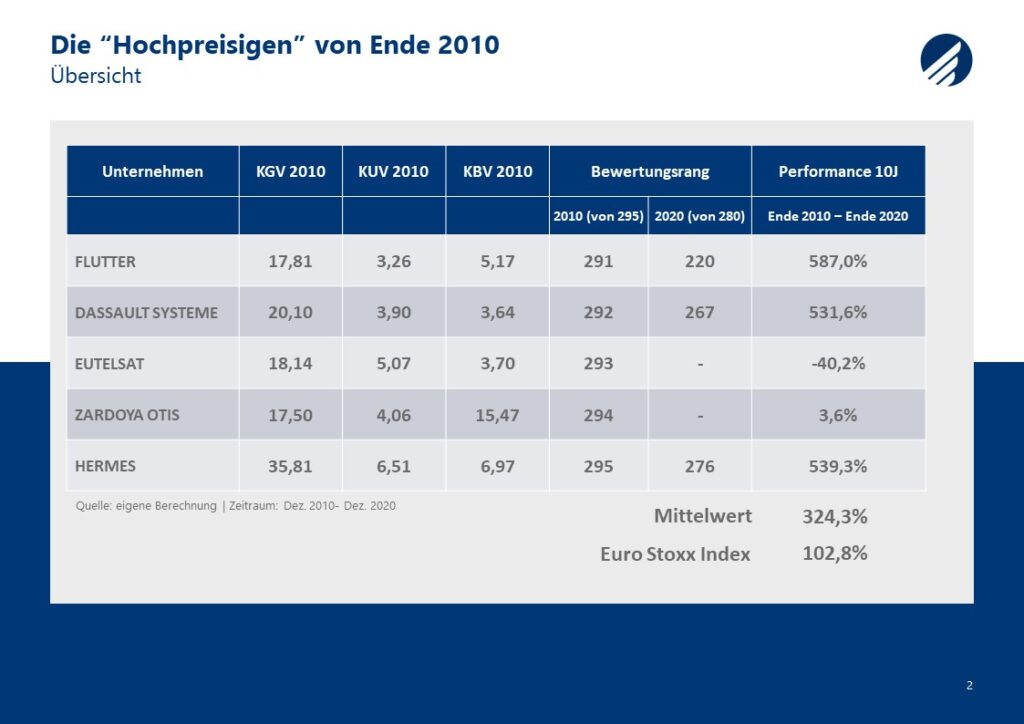

Die Entwicklung der vermeintlich teuren Werte

Werfen wir einen Blick auf die andere Seite. Das teuerste Unternehmen Ende 2010 war der französische Luxushersteller Hermes, dieser wurde mit einem für damalige Verhältnisse hohen KGV von 35,8 bewertet, das Kurs-Umsatz- sowie das Kurs-Buch-Verhältnis notierten über 6. Auch der spanische Fahrstuhlproduzent Zardoya Otis sowie der französische Satellitenbetreiber Eutelsat gehörten zu den am höchsten bewerteten Titeln, befinden sich heute jedoch nicht mehr im Index. Die teuersten fünf Unternehmen von 2010 generierten eine durchschnittliche Performance von sagenhaften 324,3% und schlugen den Index signifikant. Auch heute gehören die im Index verbliebenen Titel noch zu den Hochpreisigen des Euro Stoxx Index. Teuer ist also auch zehn Jahre später noch teuer.

Günstig oder Teuer?

Wie man am Beispiel AXA sehen kann, kann man durchaus auch mit günstigen Unternehme den Index schlagen, jedoch müssen diese nicht zwangsläufig dafür ihre Unterbewertung abbauen. Auf teure Unternehmen zu setzen, die meist auch höhere Wachstumsraten und Eigenkapitalrentabilitäten erzielten, war in den letzten zehn Jahren wesentlich erfolgreicher. Darauf zu setzen, dass günstig zu teuer und teuer zu günstig wird, war jedoch pauschal kein guter Ratschlag.

Bei Habbel Pohlig und Partner setzen wir in der Aktienselektion auf unsere selbst entwickelte breit diversifizierte HP&P-Multi-Faktor-Strategie, die Aktien aus unterschiedlichsten Perspektiven betrachtet. Portfoliotitel müssen uns ganzheitlich unter den Aspekten Qualität, Risiko, Momentum, Ratings und Aktienrückkäufe überzeugen. Damit wird das Stilrisiko gestreut, die Trefferquote sowie der Erwartungswert erhöht Ob ein Wert günstig oder teuer ist spielt in unserem Ansatz eine untergeordnete Rolle und wird als Residuum des Selektionsprozesses indirekt beantwortet. Derzeit besitzt das Portfolio einen Bias zu schwankungsärmeren Qualitätstiteln.

Seit Mitte 2020 suchen wir die Titel des dynamische Aktienfonds HP&P Euro Select (ca. 75% Aktienmarktrisiko) an Hand der HP&P-Multi-Faktor-Strategie mit überzeugenden Resultaten aus. Auch in dem im November neu aufgelegte defensive Aktienfonds HP&P Stiftungsfonds (ca. 25% Aktienmarktrisiko), kommt die Strategie zum Tragen.