Nach nunmehr zehn Wochen des angebrochenen Börsenjahres ist so mancher Anleger verwundert, werden doch die favorisierten Titel des letzten Jahres abgestraft und die vermeidlichen „Loser“ mit hohen Kursgewinnen belohnt. Wurden letztes Jahr noch Banken und Ölwerte abverkauft und stattdessen Basiskonsum und Healthcarewerte bevorzugt, ist ein genau gegenteiliger Effekt in 2021 zu beobachten. Mancher Marktteilnehmer spricht gar von einem typischen Reversal, dass so zu erwarten war. Stimmt das? Und wenn ja: Lässt sich daraus gar eine gewinnbringende Anlagestrategie ableiten?

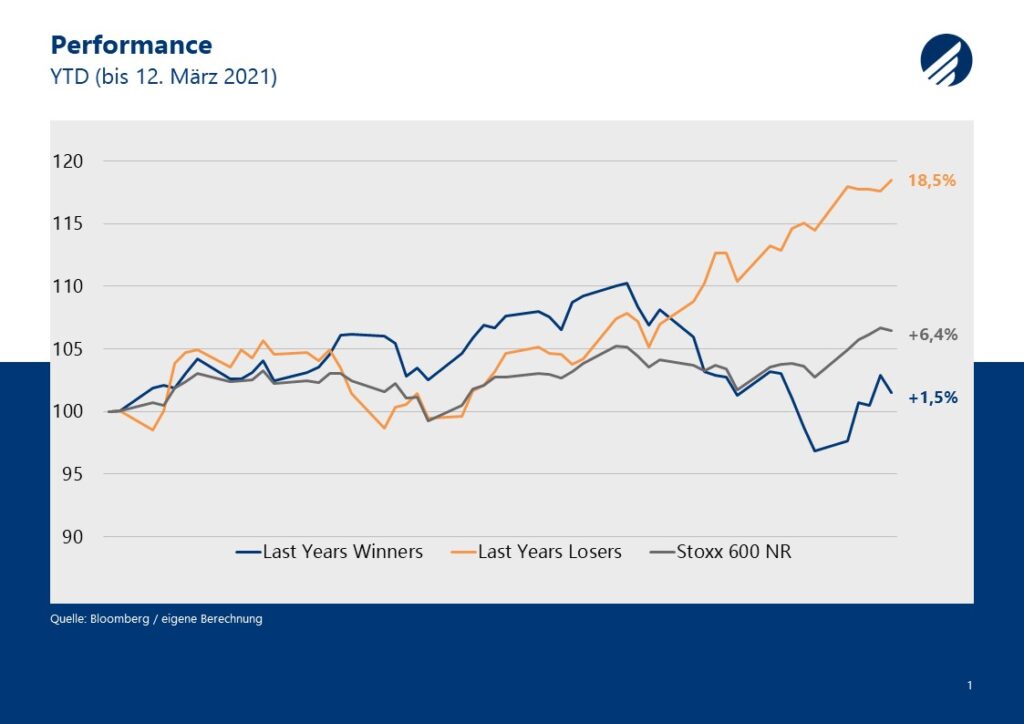

In Europa gewinnen die schlechtesten zehn Prozent der Unternehmen des letzten Jahres (Last Years Losers) +18,5%, während die besten zehn Prozent (Last Years Winners) hinter dem breiten Markt tendieren.

Statistische Auswertung der Vergangenheit

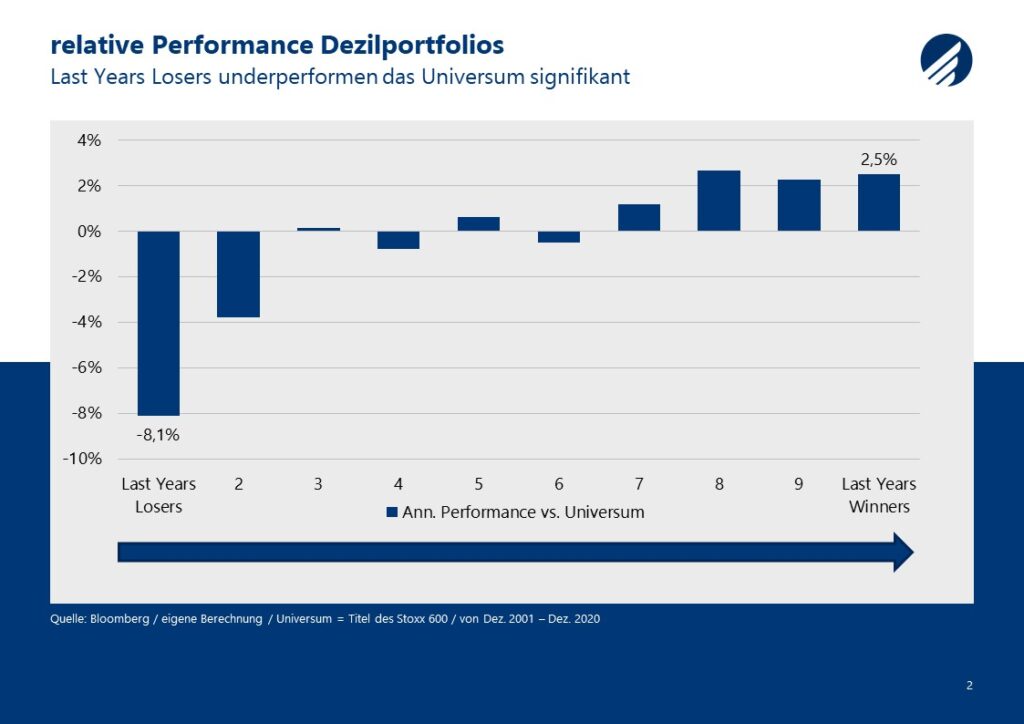

Um zu untersuchen, ob die Verlierer des letzten Jahres durchschnittlich tatsächlich ein höheres Performancepotential im Folgejahr tragen, teilen wir die Titel des Anlageuniversums in zehn gleich große Portfolios auf (Dezilportfolios). Das erste Portfolio bestücken wir mit den 10% schlechtesten Werte des Vorjahres, das zweite Portfolio mit den folgenden zehn Prozent, bis hin zu Portfolio Nummer zehn, das mit den Gewinnern der Vorperiode besetzt wird. Die Portfolos werden zum jeweiligen Jahreswechsel neu selektiert, gewichtet und unterjährig nicht verändert. Besteht tatsächlich ein statistischer Vorteil im Kauf der schwächsten Titel des Vorjahres, würde Portfolio eins ein deutlich besseres Ergebnis als die anderen und vor allem als das Universum erzielen.

Gegenteiliger Effekt in Europa

Für europäische Aktien ist jedoch genau das Gegenteil zu beobachten. Seit Ende 2001 schnitten die Verlierer der Vergangenheit auch im Folgejahr wesentlich schlechter als das Anlageuniversum (Titel des Stoxx 600) ab. Der Stoxx 600 GR Index konnte im genannten Zeitraum um 5% zulegen, das gleichgewichtete Anlageuniversum sogar um 7,3%, das Last Years Losers Portfolio hingegen verlor -0,8% – was eine Underperformance von -8,1% p.a. bedeutet. In nur vier von neunzehn Jahren konnten die Last Years Losers ein besseres Ergebnis erzielen, was einer Trefferquote von gerade einmal 21% entspricht. Stattdessen hat der Anleger einen Vorteil erfahren, wenn er auf die Gewinner des letzten Jahres gesetzt hat. Man spricht in diesem Zusammenhang vom sogenannten Momentum-Effekt, der besagt, dass Aktien, die stark steigen, auch in der Zukunft dazu tendieren diesen Trend fortzusetzen. Die bekannte Börsenweisheit „The Trend is Your Friend“ scheint somit bestätigt.

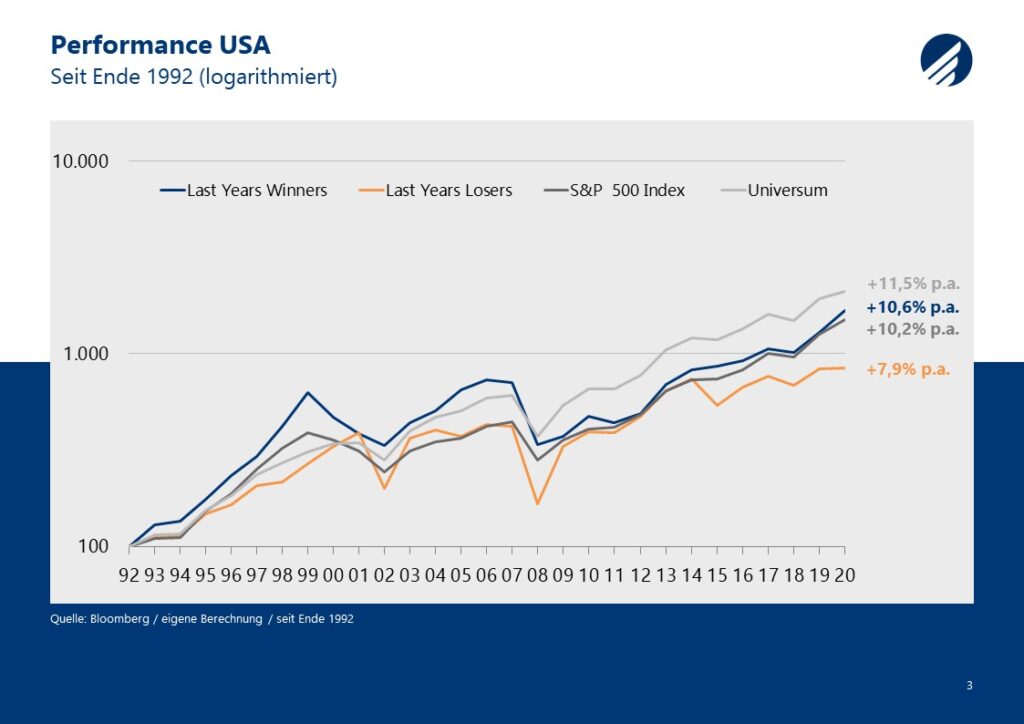

Auch für US-Werte ein ähnliches Bild

Für die US-Werte haben wir seit Ende 1992 die Werte des S&P 500 untersucht. Auch hier kommen wir zu dem Ergebnis, dass es nachteilig war, auf die Verlierer des letzten Jahres zu setzen. Diese verloren gegenüber dem Anlageuniversum im Schnitt -3,6% p.a., nur in neun von achtundzwanzig Jahren ließ sich mit dieser Strategie ein Mehrwert erzielen. Auch hier schneiden die Gewinner der Vorperiode mit 10,6% p.a. wesentlich besser ab, der S&P 500 Index erreichte im gleichen Zeitraum 10,2 % p.a. und das gleichgewichtete Anlageuniversum 11,5% p.a.

Selektive Wahrnehmung

Dass die Verlierer des letzten Jahres dazu tendieren, im Folgejahr besser als der Markt zu performen, kann statistisch nicht belegt werden – stattdessen scheint sogar das Gegenteil der Fall zu sein. Der Mensch tendiert aber dazu, aktuelle Marktgeschehnisse selektiv wahrzunehmen und diesen eine höhere Bedeutung zuzuschreiben. Um keinem Trugschluss zu unterliegen, lohnt es sich, sich der Statistik zu bedienen.

Bei Habbel, Pohlig und Partner setzten wir auf Strategien, die einen mittel- bis langfristigen statistischen Vorteil gegenüber dem Gesamtmarkt ausbilden. Daher ist das pauschale Investieren in die Verlierer des letzten Jahres kein Bestandteil unserer Anlagestrategie. Stattdessen ist eine Komponente unserer breit diversifizierten Multi-Faktor-Strategie das Abgreifen langfristiger Preistrends, denn Aktien mit einem hohen Momentum tendieren dazu, dieses beizubehalten.

Die HP&P Multi-Faktor-Strategie durchleuchtet die Aktien des Universums mehrdimensional unter den Aspekten Qualität, Risiko, Momentum, Rating und Aktienrückkäufe. Zentraler Bestandteil unseres Ansatzes ist die Vermeidung von unerwünschten Faktorrisiken. Die einzelnen Bestandteile stehen in Interaktion miteinander was die Trefferquote und den Erwartungswert erhöht.

Zum Einsatz kommt unser Multi-Faktor-Ansatz seit Juni 2020 in unserem dynamischen Aktienfonds HP&P Euro Select und in unserem im November 2020 aufgelegten defensiven Aktienkonzept HP&P Stiftungsfonds.