Ein Kursrücksetzer an den Aktienmärkten war längst überfällig und ist per se kein Schreckensgespenst, sondern gehört schlichtweg zum Börsen-Alltag. Dennoch sollte man ein solches Ereignis nutzen, um seine eigene Markteinschätzung zu überprüfen. Bevor man sich jedoch Gedanken über den weiteren Marktverlauf machen kann, lohnt zunächst eine Standortbestimmung.

Der globale Konjunkturzyklus ist mittlerweile in die Jahre gekommen.

Der globale Konjunkturzyklus ist mittlerweile in die Jahre gekommen. Gemessen am US-Zyklus dauert dieser bereits 112 Monate. Der durchschnittliche Konjunkturzyklus in den USA dauerte in der Nachkriegsgeschichte zwischen 60 und 70 Monaten. Nur die Tatsache, dass wir in einer spätzyklischen Phase sind, bedeutet aber noch lange nicht, dass bald eine Rezession folgen muss. In Australien hat es seit 26 Jahren keine Rezession mehr gegeben. Die Kernfrage für die nächsten Monate wird jedoch sein, ob sich lediglich eine leichte Wachstumsdelle für die Weltwirtschaft ankündigt oder ob es doch zu einer deutlicheren Wachstumsabkühlung kommt. Wir wollen uns aufgrund der nahezu unüberschaubaren geopolitischen Gemengelage auf die wesentlichen fundamentalen Faktoren beschränken.

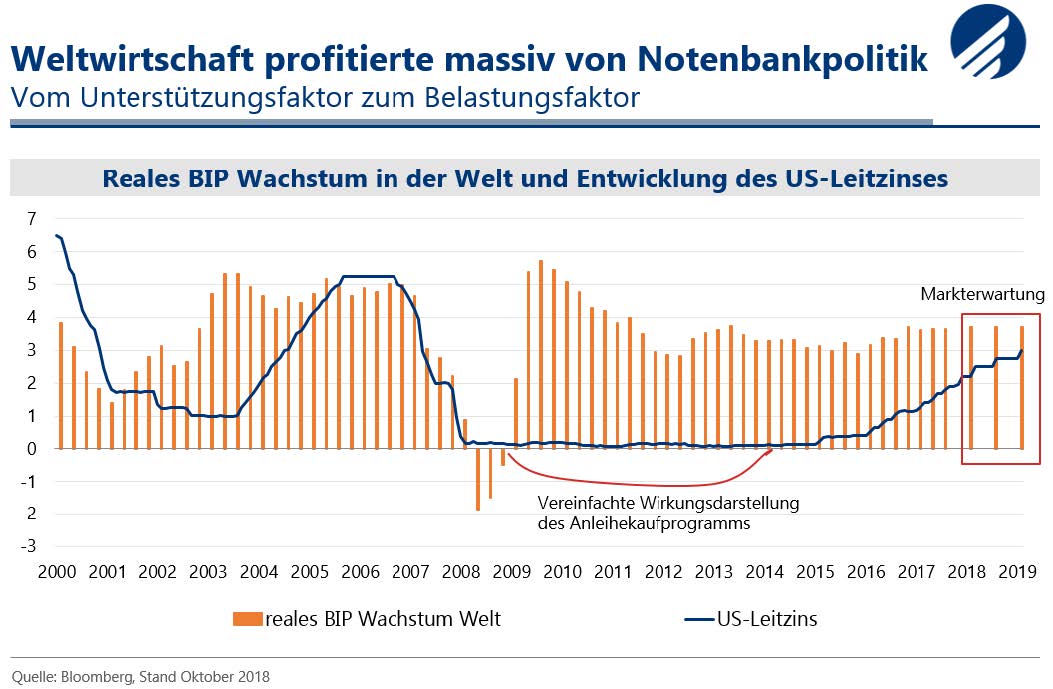

Ein maßgeblicher Unterstützungsfaktor für die Weltwirtschaft in den letzten Jahren war die historisch einzigartige expansive Geldpolitik der bedeutendsten Zentralbanken.

Das erreichte Zinsniveau hinterlässt bereits Bremsspuren im Rest der Welt

Zur Bekämpfung der Folgen der Finanzkrise senkte die US-Notenbank ihren Leitzins auf nahezu Null und beschloss zudem noch ein Anleihekaufprogramm, das in der Spitze ein monatliches Volumen von 85 Mrd. Dollar erreichte. Andere Zentralbanken folgten dem Kurs und die losgetretene Liquiditätsflut fand ihren Weg in die Kapitalmärkte. Seit wenigen Monaten wird der Kurswechsel der FED jedoch mehr und mehr zum Belastungsfaktor für die Weltwirtschaft. Denn bis zu einem gewissen Punkt ist ein steigendes Zinsniveau für eine Volkswirtschaft verkraftbar, ohne direkt deutliche Bremsspuren beim Wachstum zu hinterlassen. Gestritten wird nun, nicht nur unter Analysten, sondern auch unter den verantwortlichen Notenbankern in den USA, ob wir nicht doch bereits ein solches Niveau überschritten haben oder ohne erneuten Kurswechsel überschreiten werden. Wir können dies auch nicht abschließend für die USA beurteilen, sind jedoch der Meinung, dass das erreichte Zinsniveau in den USA für das Wachstum im Rest der Welt bereits belastend wirkt. An eine deutliche Zinswende in Euroland ist jedoch auch aufgrund der strukturellen Probleme der Peripherieländer noch nicht zu denken.

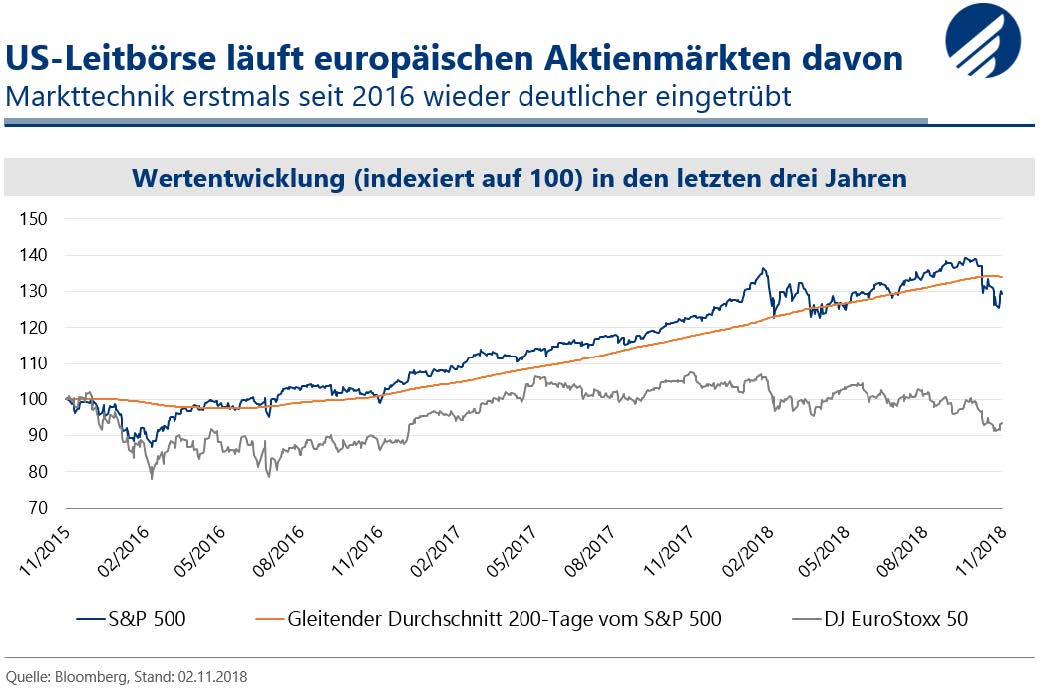

Dass sich die europäische Wirtschaft und damit auch die Aktienmärkte in Europa deutlich schlechter schlugen als das US-Pendant zeigt sich nicht zuletzt auch in der Entwicklung der Aktienmärkte in den letzten drei Jahren. Dies lässt sich nicht allein mit dem großen Fiskal-Impuls seitens Herrn Trump erklären, sondern großteils auch mit der Struktur der Volkswirtschaften bzw. der Aktienmärkte.

Schaut man zum Beispiel auf die US-Aktienmärkte zum letzten Verlaufshoch am 21.09.2018 und blickt ungefähr ein Jahr zurück, dann konnte der US-Aktienmarkt gemessen am S&P 500 fast 17% zulegen. Die Krux an der Entwicklung ist jedoch, dass alleine 10 Aktien von den ca. 500 nahezu 50% des Indexgewinns eingefahren haben. Zudem kamen diese High-Flyer Aktien hauptsächlich aus einer Branche – nämlich der Technologiebranche. Neben dem Fakt, dass der Börsenzuwachs in den USA hauptsächlich von wenigen Titeln angetrieben wurde, hat sich zuletzt auch die übergeordnete Markttechnik verschlechtert. Dies zeigt der Blick auf die 200-Tage Linie (gleitender Durchschnitt der Indexentwicklung). Diese durchstieß der S&P 500 erstmals nennenswert von oben nach unten vor über zwei Jahren. Damals im Jahr 2016 führten vor allem die Wachstumssorgen in China zu einer deutlichen Marktkorrektur.

Auch in dieser Korrektur lohnt ein Blick auf China

Und auch bei der aktuellen Korrektur lohnt sich ein Blick auf China, denn damals wie heute scheint die Situation ähnlich zu sein. Lässt man nun mal die wie an der Schnur gezogenen Daten der Zentralregierung über die Wirtschaftsleistung des Landes beiseite und wirft einen Blick auf die aktuelle Exportstimmung der chinesischen Einkaufsmanager (Linie in Orange), dann zeigt sich ein Bild ähnlich wie Anfang 2016.

Der kleine aber feine Unterschied liegt diesmal insbesondere in drei Details. Der primäre Grund für die schlechte Exportstimmung bei chinesischen Unternehmen ist zunächst einmal der Handelsstreit mit den USA, diesen gab es damals in der Form noch nicht. Ein weiterer Unterschied ist, dass damals die Zentralregierung massiv und frühzeitig auf diese Schwäche mit einer Ausweitung der Geldmenge M1 reagierte (siehe blaue Linie). Dies ist einfach gesprochen nichts Anderes als das Anwerfen der Druckerpresse. Aktuell bleibt dieses Gegensteuern in vergleichbarer Intensität aus, da man neben den Wachstumssorgen auch noch den Blick auf die Finanzstabilität legen muss. Ein weiterer Unterschied zu 2016 ist natürlich, dass der globale Konjunkturzyklus mittlerweile noch weiter vorangeschritten ist und somit auch ein Stückweit an Qualität eingebüßt hat.

In China bleibt aktuell das Gegensteuern in vergleichbarer Intensität wie in 2016 aus

Italien ist mit Sicherheit ein weiterer Unsicherheitsfaktor der die Märkte hauptsächlich in Europa beeinflussen kann. Hier fällt uns neben der unkalkulierbaren politischen Gemengelage vor allem auch der massive Rückgang bei der Stimmung der Einkaufsmanager im Industriesektor auf. So war das Sentiment hier vor einem Jahr noch nahezu euphorisch und die Wachstumsprognosen für Italien wurden deutlich nach oben revidiert. Unserer Meinung nach kann man die Probleme in Italien nur durch eine bewusste Auswahl der Vermögenswerte umschiffen und zum Beispiel Investitionen in Bankaktien meiden.

Fazit

Die aktuelle Großwetterlage an den Kapitalmärkten ist durchaus als herausfordernd zu bezeichnen. Dennoch ergeben sich auch immer wieder Chancen.

Ein Robustes Portfolio ist die Antwort für die aktuelle Großwetterlage

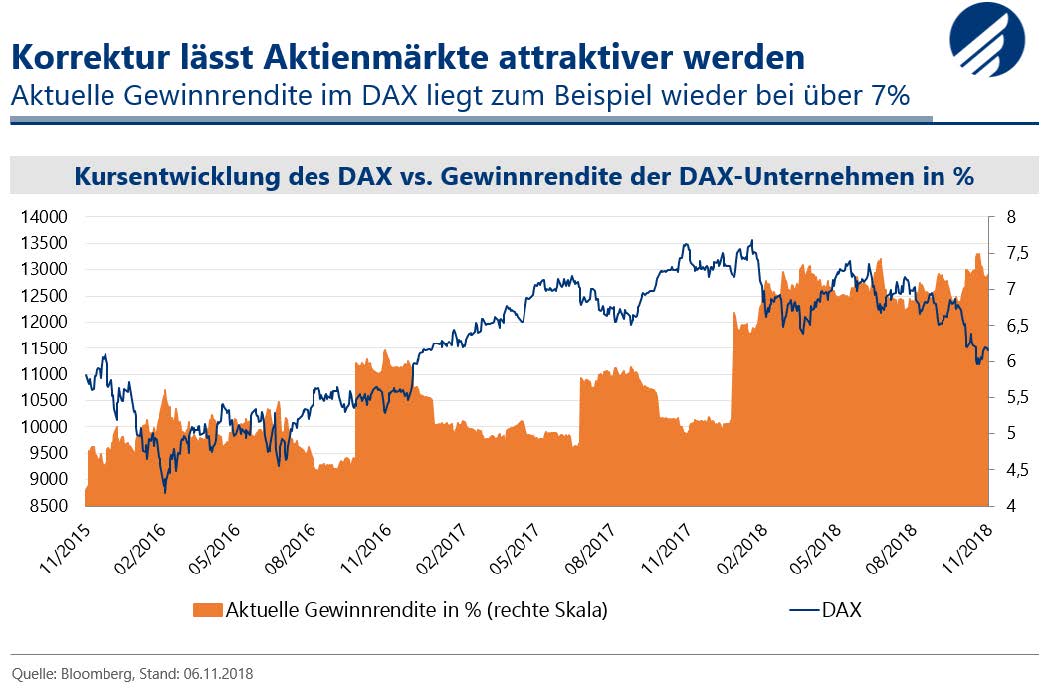

Bei der Betrachtung des deutschen Aktienindex Dax wird zum Beispiel sichtbar, dass Investoren derzeit einen attraktiveren Einstieg finden können als vor drei Jahren. So liegt die aktuelle Gewinnrendite (Kehrwert des Kurs-GewinnVerhältnisses) im Dax bei ca. 7,2%. Vor drei Jahren lag diese Kennzahl lediglich bei ungefähr 5%. In der Zukunft kommt es unserer Meinung nach primär darauf an ein robustes Portfolio aufzubauen, welches ermöglicht, an den Chancen des Kapitalmarktes langfristig zu partizipieren, ohne im gleichen Umfang den Risiken des Marktes ausgesetzt zu sein. Ein robustes Portfolio sollte aus einem gewichtigen Anteil von globalen Qualitätsaktien, einem breit diversifizierten Rentenblock mit Beimischung von US-Dollar Anleihen, einer Edelmetallposition zur Diversifikation und Portfolioabsicherung sowie einer derzeit überdurchschnittlich hohen Liquiditätsposition als Opportunität von morgen bestehen.

Rechtlicher Hinweis

Dieses Dokumente dient unter anderem als Werbemitteilung. Wert und Rendite einer Anlage können Schwankungen unterworfen sein. Eine steigende Wertentwicklung der Vergangenheit ist keine Garantie für eine auch zukünftig positive Wertentwicklung. Die vorliegende Übersicht dient nur zu Anschauungszwecken und stellt keine Aufforderung zum Kauf oder Verkauf von Fondsanteilen dar. Das vorliegende Dokument ersetzt nicht den aktuell gültigen Verkaufsprospekt. Diesen erhalten Sie kostenfrei bei der Universal-Investment-Gesellschaft mbH. Alle Angaben wurden mit bestem Wissen und Gewissen zusammengestellt, jedoch kann keine Gewähr für die absolute Richtigkeit und Vollständigkeit der Daten übernommen werden. Einschätzungen, Meinungen und Prognosen sind rechtlich unverbindlich. Diese Kapitalmarktinformation ist, auch unter MiFID-II, weiterhin für Kunden und Interessenten kostenfrei.

Nur zur eigenen Verwendung. Nicht zur Weitergabe.

Impressum

Habbel, Pohlig & Partner Institut für Bank- und Wirtschaftsberatung GmbH

Sonnenberger Straße 14, 65193 Wiesbaden

Telefon: 06 11- 9 99 66 – 0

Fax: 06 11 – 9 99 66 – 44

E-Mail: info@hpp-vermoegensverwaltung.de

Internet: www.hpp-vermoegensverwaltung.de

Amtsgericht Wiesbaden, HR B 10132

Umsatzsteueridentifikationsnummer gemäß § 27a

Umsatzsteuergesetz: DE 182 043 150 Steuer-Nr.: 040/235/02861

Vertretungsberechtigte Geschäftsführer: Matthias Habbel, Oliver Voigt

Aufsichtsbehörde: Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Registrier-Nr. 108924

Mitgliedschaften: Verband unabhängiger Vermögensverwalter Deutschland e.V. (VuV)

Gesetzliche Sicherungseinrichtung: Entschädigungseinrichtung der Wertpapierhandelsunternehmen (EdW)