Titel mit niedrigem Risiko tendieren dazu, den Markt langfristig zu schlagen. Einige Low-Risk-Aktien überzeugen nicht nur durch ihr attraktives Risikoprofil, sondern auch unter weiteren Charakteristika. Drei solcher Werte, die den Sprung ins Portfolio des HP&P Euro Select-Fonds geschafft haben, werden im Folgenden vorgestellt.

In unserem Beitrag „Schwere Zeit für Low-Risk-Investoren – Warum der Stil dennoch hoch attraktiv ist“ untersuchten wir die Low-Risk-Prämie von Aktien, die auch als Risiko-Anomalie bekannt ist. Trotz der schwächeren Performance am aktuellen Rand, stellten wir fest, dass der Stil über längere Zeiträume risikoadjustiert hoch attraktiv ist. Der Stil lebt davon in turbulenteren Phasen eine hohe Outperformance zu generieren und diese im Bullenmarkt nicht wieder vollständig herzugeben, woraus insgesamt eine deutliche Mehrperformance zu Buche steht.

Heute wollen wir Ihnen einige Low-Risk-Titel vorstellen, die den Sprung ins Portfolio unseres HP&P Euro Select-Fonds geschafft haben.

Attraktive Low-Risk-Werte

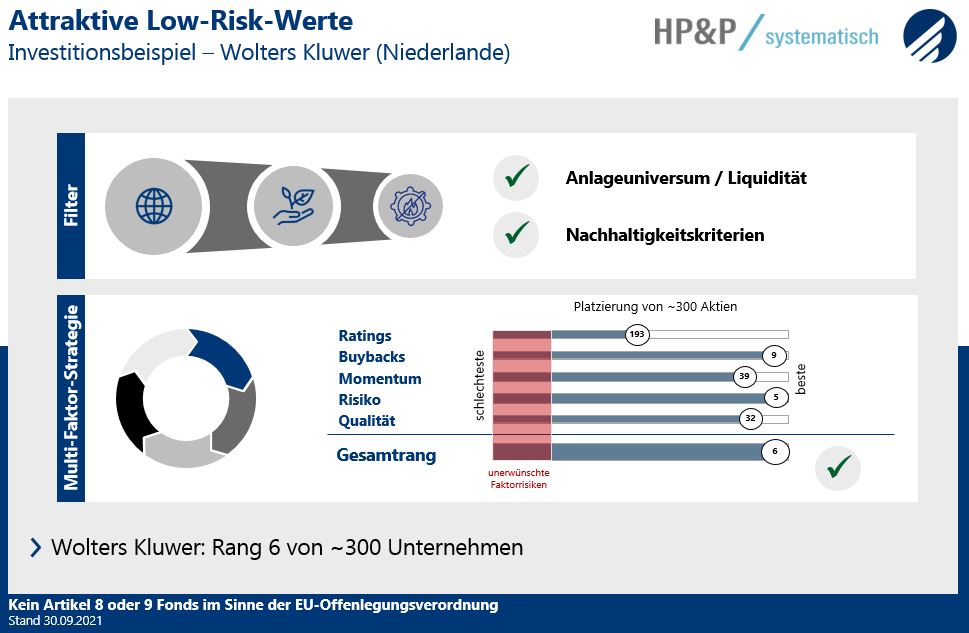

Wolters Kluwer – Risikoarme Geschäftsentwicklung

Der niederländische IT-Dienstleister ging 1987 aus der Fusion der Verlagsgruppe Kluwer und Wolters-Samson hervor. Mit seinen heute fast neunzehntausend Mitarbeitern bietet das Unternehmen IT- und Softwarelösungen, sowie Serviceleistungen rund um den Globus an. Wolters Kluwer ist eine der risikoärmsten Aktien des dreihundert Titel umfassenden Euroland-Universums. Die langfristige Volatilität liegt mit 20% etwa 10% unter dem Mittelwert des Universums (31,3%) und der längerfristige maximale Drawdown von -21% befindet sich bei nicht einmal der Hälfte des Universums (-46,6%). Doch nicht nur das Risikoprofil überzeugt. Wolter Kluwer hat in den letzten Perioden zuzüglich der Dividendenausschüttungen jährlich mehr als 300 Mio. € in eigenen Aktien zurückgekauft und belegt unter dem Faktor „Buybacks“ einen der vorderen Plätze. Die Qualität des Unternehmens ist ebenfalls nicht zu vernachlässigen. Das Unternehmen erzielt hohe Eigenkapitalrenditen, die zudem über die letzten Jahre gesteigert werden konnten. Gerade diese Aspekte dürften zu einem hohen Momentum des Kurses geführt haben. Lediglich das Brokersentiment (Ratings) schneiden „nur“ durchschnittlich ab. Wolters Kluwer ist seit längerem ein Portfoliobestandteil des HP&P Euro Select-Fonds.

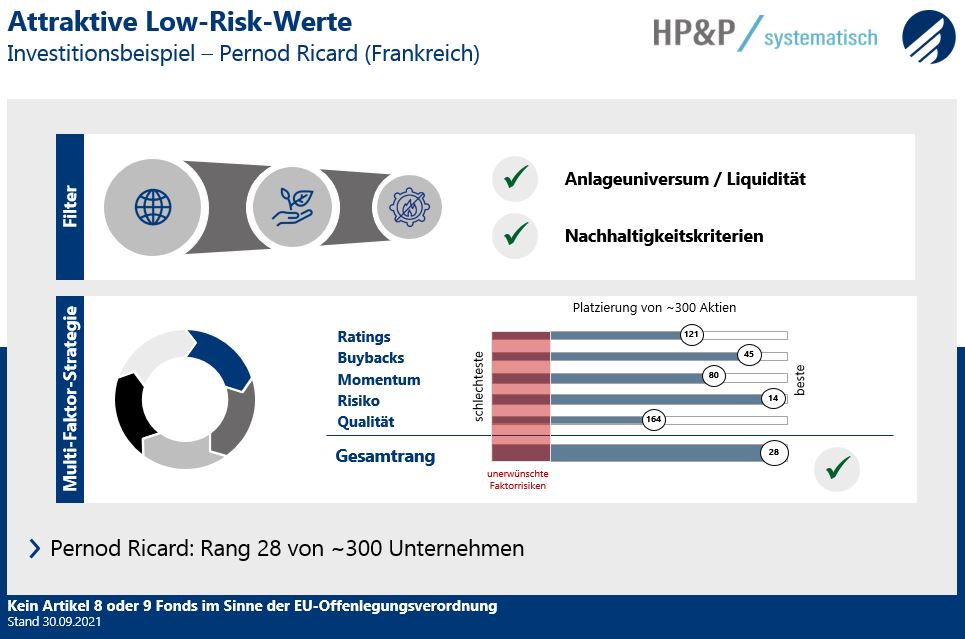

Pernod Ricard – Getrunken wird immer

Der französische Spirituosen-Konzern und Mitglied des Euro Stoxx 50 entstand 1975 ebenfalls aus einer Fusion zwischen Pernod und Ricard, die im selben Segment tätig waren. Einst durch die Herstellung von Absinth bekannt geworden, umfasst das heutige Portfolio alle erdenklichen Stilrichtungen hochprozentiger Qualitätsspirituosen. So kommt der beliebte Monkey 47 Gin ebenso aus dem Hause Pernod Ricard, wie auch der traditionelle Jameson Irish Whiskey. Der Konzern erwirtschaftet mit seinen 18300 Mitarbeitern einen Umsatz von 8,8 Mrd. Euro, Tendenz hochprozentig steigend.

Das Alkoholika als Krisenfest gelten sieht man auch am Aktienchart. So schwankte der Kurs trotz Corona-Krise mit einer Volatilität von gerade einmal 19,4%. Die Abhängigkeit vom Gesamtmarkt ist mit einem Beta von 0,75 ebenfalls deutlich unter dem Schnitt. Pernod Ricard sammelt ebenfalls des Öfteren eigene Aktien am Markt ein und konnte in den letzten Jahren vom Kurs stärker als der Markt zulegen. Das Unternehmen schneidet in unserem Multi-Faktor-Ranking auf Platz 28 von 300 ab.

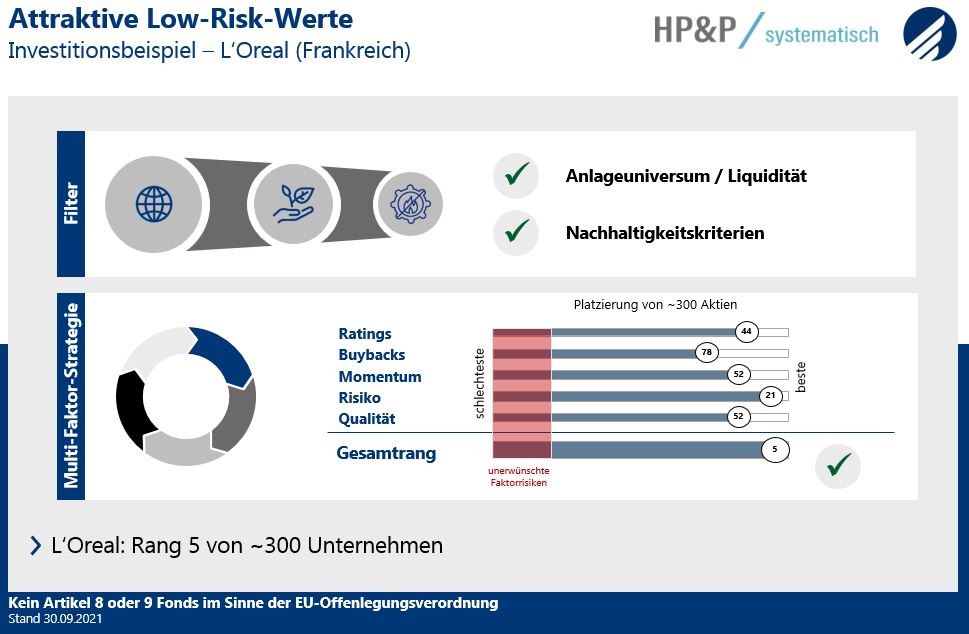

L’Oreal – Risiko? Einfach abschmiken!

Der in Paris ansässige Kosmetikkonzern ist ebenfalls ein festes Mitglied des Euro Stoxx 50. Mit rund 88000 Mitarbeitern wurde 2019 ein Umsatz von knapp 30 Mrd. Euro generiert. Dies gelingt dem größten Kosmetikkonzern der Welt durch ein breit und global aufgestelltes Produktportfolio. Der Aktienkurs von L’Oreal ist, im Gegenteil so mancher Werbekampagne des Hauses, alles andere als aufregend. Er besticht vielmehr durch niedrige Volatilität und unterdurchschnittliche Kursrücksetzer. L’Oreal schneidet unter allen fünf Faktoren im ersten Drittel des Universums ab. Das eine solche Beständigkeit nicht vielen Unternehmen gelingt verdeutlicht der Gesamtrang 5 bemessen nach der HP&P Multi-Faktor-Strategie.

HP&P Multi-Faktor-Strategie

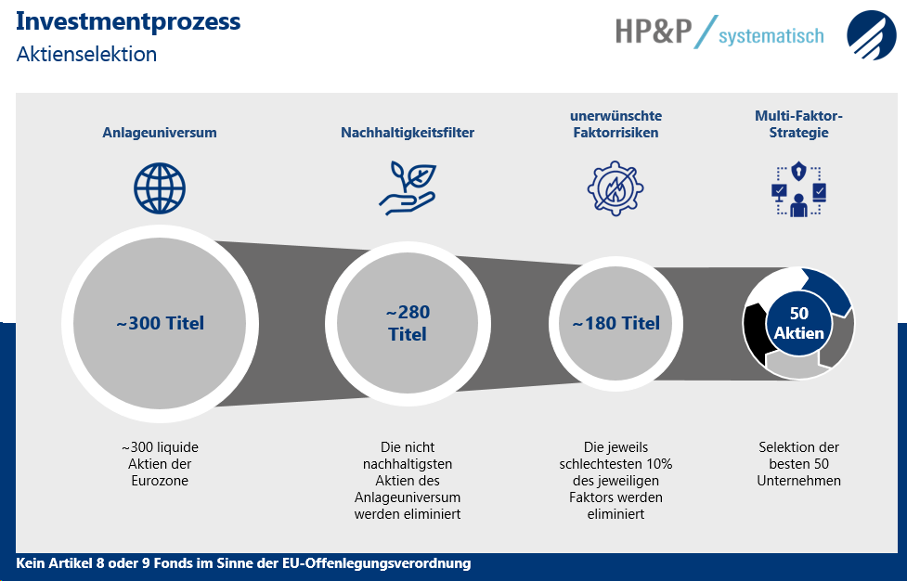

Zur Identifikation aussichtsreicher Portfoliotitel setzen wir bei Habbel, Pohlig und Partner auf unsere hauseigene HP&P-Multi-Faktor-Strategie, die systematisch nach Unternehmen Ausschau hält, die unter den Aspekten Qualität, Trend, Risiko, Ratings und Aktienrückkäufe ganzheitlich überzeugen. Werttreiber ist hierbei nicht nur die Auswahl der richtigen Aktien, sondern insbesondere auch die Vermeidung von unerwünschten Risiken. Des Weiteren wird dem Aspekt der Nachhaltigkeit durch die Vermeidung von Klimasündern und Firmen mit schlechter Reputation gewürdigt.

Je Faktor werden die Titel nach ihrer Attraktivität sortiert, wobei das beste Unternehmen auf dem ersten und das schlechteste Unternehmen auf dem letzten Platz rangiert. Aus den einzelnen Kategorien wird ein Gesamtrang errechnet. Die fünfzig bestplatzierten Werte, bei denen zudem die Liquidität und die Nachhaltigkeit stimmt, erhalten Einzug in unseren HP&P Euro Select Fonds.

Seit Mitte 2020 suchen wir die Titel unseres dynamische Aktienfonds HP&P Euro Select (ca. 75% Aktienmarktrisiko) anhand der HP&P-Multi-Faktor-Strategie mit überzeugenden Resultaten aus.

Auch der defensive ausschüttungsorientierte HP&P Stiftungsfonds (ca. 25% Aktienmarktrisiko) setzt die HP&P Multi-Faktor-Strategie ein.

Marc Ospald – Managing Director – Habbel, Pohlig & Partner

Dieses Dokument dient ausschließlich Informationszwecken. Für die Richtigkeit, Angemessenheit oder Vollständigkeit der in diesem Dokument enthaltenen Angaben und Informationen übernimmt Habbel, Pohlig & Partner keine Gewähr. Eine Haftung für Fehler oder fehlende Angaben in den Informationen und Unterlagen ist explizit ausgeschlossen. Die Research Unterlagen oder Analysen, welche zur Erstellung dieses Dokuments herangezogen wurden, hat Habbel, Pohlig & Partner zur eigenen Verwendung beschafft und zu eigenen Zwecken eingesetzt. Jede in diesem Dokument geäußerte Einschätzung ist genereller Natur und sollte nicht vom Leser als Beratung verstanden werden. Wir behalten uns zudem vor, unsere hier geäußerten Ansichten und Einschätzungen jederzeit ohne Vorankündigung zu ändern. Der Wert von Anlagen und mögliche Erträge daraus sind nicht garantiert und können sowohl fallen als auch steigen. Bevor Anlageentscheidungen getroffen werden, sollte professioneller Rat eingeholt werden. Die Bezugnahme auf den Fonds im Rahmen dieses Dokuments stellt weder ein Angebot noch eine Aufforderung zur Zeichnung von Anteilen dieses Fonds dar. Die Entscheidung, Anteile zu zeichnen, sollte auf Grundlage der Informationen getroffen werden, die im Prospekt sowie im aktuellen Halbjahres- und Jahresbericht enthalten sind und bei der Habbel, Pohlig & Partner Institut für Bank- und Wirtschaftsberatung GmbH, Sonnenberger Str. 14, 65193 Wiesbaden, www.hpp-fonds.de kostenlos angefordert werden können. Im Prospekt sind wichtige Angaben zu Risiko, Kosten und Anlagestrategie enthalten.