„Nicht alle Eier in einen Korb“ lautet eine alte Börsenweisheit und besagt, dass sich durch die Streuung der Kapitalanlage über unterschiedliche Assetklassen das Portfoliorisiko signifikant reduzieren lässt. Der auch als Diversifikationseffekt bekannte Sachverhalt hat nicht nur auf Ebene der Assetklassen, sondern auch auf der Ebene der Anlagestile bestand. Verteilt man sein Vermögen z.B. auf einen guten Value- und einen guten Growth-Manager, lassen sich Durststecken des einen Stils durch zeitgleich gute Phasen des anderen kompensieren.

Multi-Faktor-Strategien

Im systematischen Portfoliomanagement sind Stile mit Faktoren gleichzusetzen. Wird nicht nur einer, sondern mehrere Faktoren im Selektionsprozess berücksichtigt, spricht man von sogenannten Multi-Faktor-Strategien. Ziel von Multi-Faktor-Ansätzen ist eine Reduktion des Strategierisikos, aber auch eine Stabilisierung und Steigerung der Rendite. Dass sich diese positiven Effekte über längere Zeit tatsächlich einstellen können, wollen wir durch die Kombination von zwei simpel konstruierten Faktoren (High Momentum und Low Risk) darstellen.

Simulation der Einzelstrategien

Das Anlageuniversum stellen die etwa dreihundert Werte des breiten Euro Stoxx Index dar. Das High-Momentum Portfolio bestücken wir mit den zehn Prozent an Titeln, die in den vergangenen zwölf Monaten die höchste Wertsteigerung erzielten. Das Low-Risk Portfolio hingegen wird mit den zehn Prozent der schwankungsärmsten Titeln, gemessen an der Volatilität der letzten zwölf Monate, besetzt. Die Portfolios werden quartalsweise seit Ende 2002 re-allokiert.

Die Konstruktion der Faktoren wurde zwecks Nachvollziehbarkeit mit jeweils nur einer simplen Selektionskennzahl bewusst einfach gestaltet. In der Praxis bestehen einzelne Faktoren meist aus mehreren Kennzahlen, die zum Teil deutlich komplexerer Natur sind.

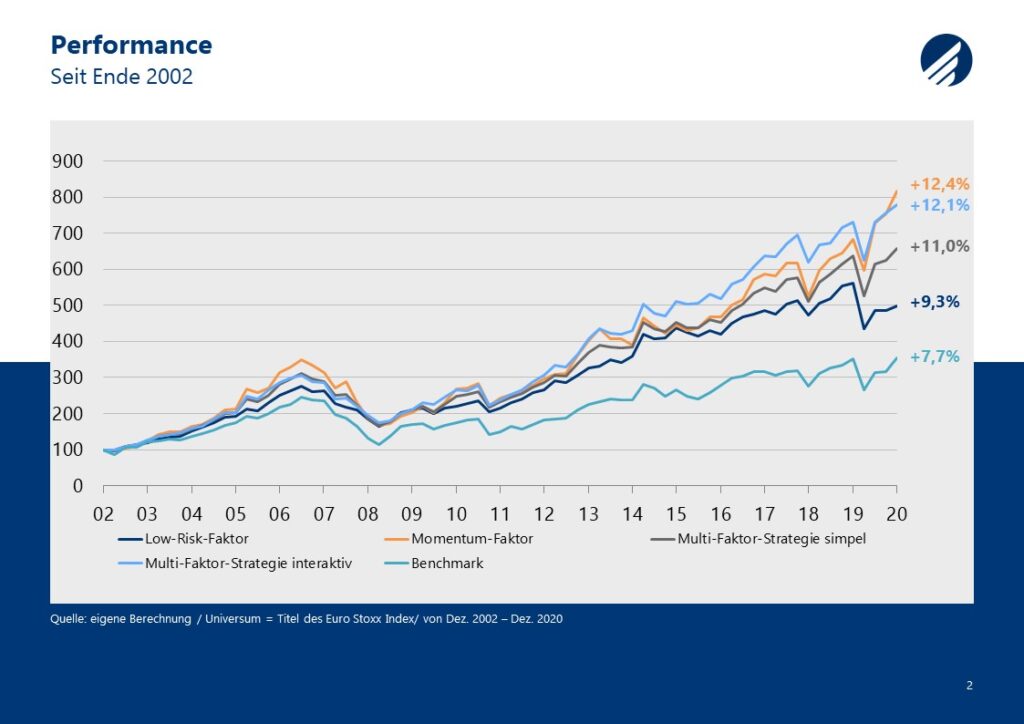

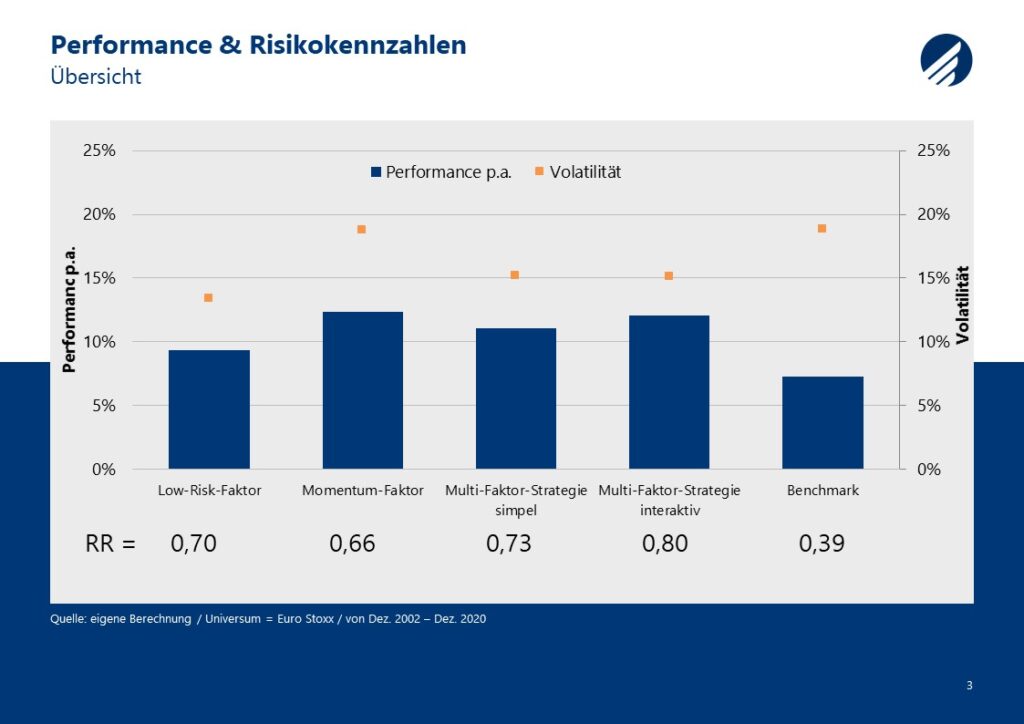

Sowohl der Momentum-Faktor als auch der Low-Risk-Faktor erzielen im Zeitablauf einen deutlichen Mehrwert gegenüber des breiten Anlageuniversums. Die risikoadjustierten Renditen sind mit 0,66 beim Momentum-Faktor und 0,66 beim Low Risk Faktor wesentlich höher als die des Indexes. Die Korrelation der relativen Renditen ist mit 0,33 nicht sehr hoch und eröffnet das Potential eines deutlichen Diversifikationseffekts durch die Kombination beider Faktoren.

Multi-Faktor ist nicht gleich Multi-Faktor

Simple Multi-Faktor-Strategien, die oft im passiven Bereich verwendet werden, behandeln die einzelnen Faktoren wie Subportfolios, die anteilig gewichtet werden. Die Konstruktion ähnelt die eines Dachfonds, bestehend aus mehreren Zielfonds. Für unsere Berechnung gewichten wir die beiden Faktoren gleich.

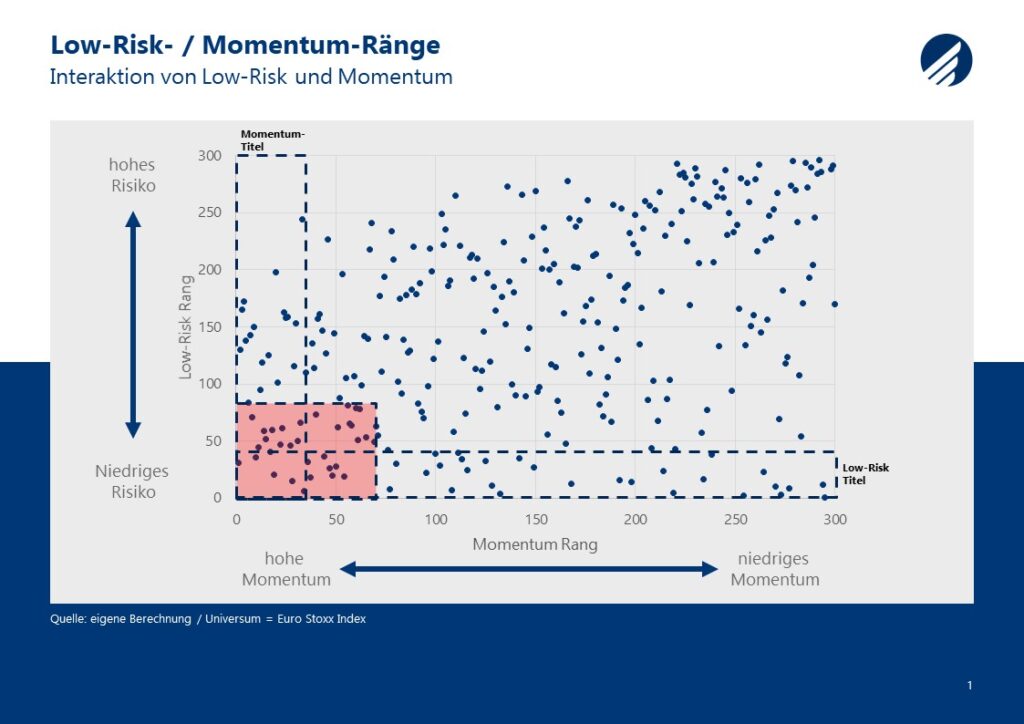

Fortschrittlichere Verfahren betrachten Faktoren nicht einzeln, sondern setzen diese in Interaktion und erhöhen somit den Erwartungswert noch einmal signifikant. Es erhalten nur noch Titel ins Portfolio Einzug, die ganzheitlich unter beiden Faktoren attraktiv erscheinen. Durch die Interaktion lassen sich auch Fallstricke umgehen, kommen doch in unserem Beispiel keine Momentum-Titel mit zu hohem Risiko, oder aber auch keine Low-Risk-Titel mit zu schlechter Kursentwicklung ins Portfolio.

Die rote Fläche stellt die zehn Prozent ganzheitlich besten Titel des Universums nach Low-Risk und Momentum dar.

Fortschrittliche Multi-Faktor-Strategien erzielen einen deutlichen Mehrwert

Die risikoadjustierte Performance der simplen Multi-Faktor-Strategie ist durch den hohen Portfoliodiversifikationseffekt und dem damit geringeren Risiko gegenüber den einzelnen Faktoren höher. Die Performance ist, wie zu erwarten, etwa der Mittelwert der Sub-Faktoren, während das Risiko deutlich unter dem Durchschnitt der einzelnen Komponenten liegt.

Die fortschrittliche Multi-Faktor Strategie hingegen erzielt eine wesentlich höhere Performance bei vergleichbarem Risiko. Sie ist der herkömmlichen Strategie überlegen und erzielt die höchste risikoadjustierte Rendite in unserer Simulation.

Das Beispiel zeigt, wie vielfältig systematische Ansätze sein können und es lohnt, einen zweiten Blick hinter die Kulissen zu wagen.

Bei unserer selbst entwickelten HP&P-Multi-Faktor-Strategie setzten wir nicht nur zwei, sondern ganze fünf Faktoren in Interaktion. Die einzelnen Faktoren setzen sich wiederum aus bis zu vier Subkennzahlen zusammen und erhöhen noch einmal die Diversifikation. So erhalten wir wesentlich höhere Trefferquoten und Erwartungswerte.

Seit Mitte 2020 suchen wir die Titel unseres dynamische Aktienfonds HP&P Euro Select (ca. 75% Aktienmarktrisiko) anhand der HP&P-Multi-Faktor-Strategie mit überzeugenden Resultaten aus. Der Fonds überzeugt im letzten Jahr mit einer der besten Risk-Return-Relationen der Peergroup, die er signifikant schlagen konnte.

Auch der im November 2020 neu aufgelegte defensive Aktienfonds HP&P Stiftungsfonds (ca. 25% Aktienmarktrisiko) setzt die HP&P Multi-Faktor-Strategie ein.